Las ‘stablecoins’ han surgido como uno de los segmentos de más rápido crecimiento en las finanzas globales, combinando la estabilidad de las monedas fiduciarias —principalmente el USD— con la eficiencia y programabilidad de la tecnología blockchain. Estos activos digitales han escalado rápidamente, actuando como un andamiaje fundamental que sustenta una nueva infraestructura para pagos, liquidaciones y transferencias de valor a través de fronteras. A medida que Estados Unidos y la UE avanzan hacia la claridad regulatoria, las ‘stablecoins’ están preparadas para obtener una amplia aceptación institucional, lo que podría reforzar el dominio del dólar.

Entender las ‘stablecoins’

Las ‘stablecoins’ son tokens digitales diseñados para mantener un valor estable, generalmente vinculados a una moneda fiduciaria subyacente. Al aprovechar la velocidad y accesibilidad de la tecnología blockchain, permiten pagos transfronterizos casi de manera instantánea y a costes mínimos, eliminando puntos de fricción y tarifas que afectan a los sistemas financieros tradicionales.

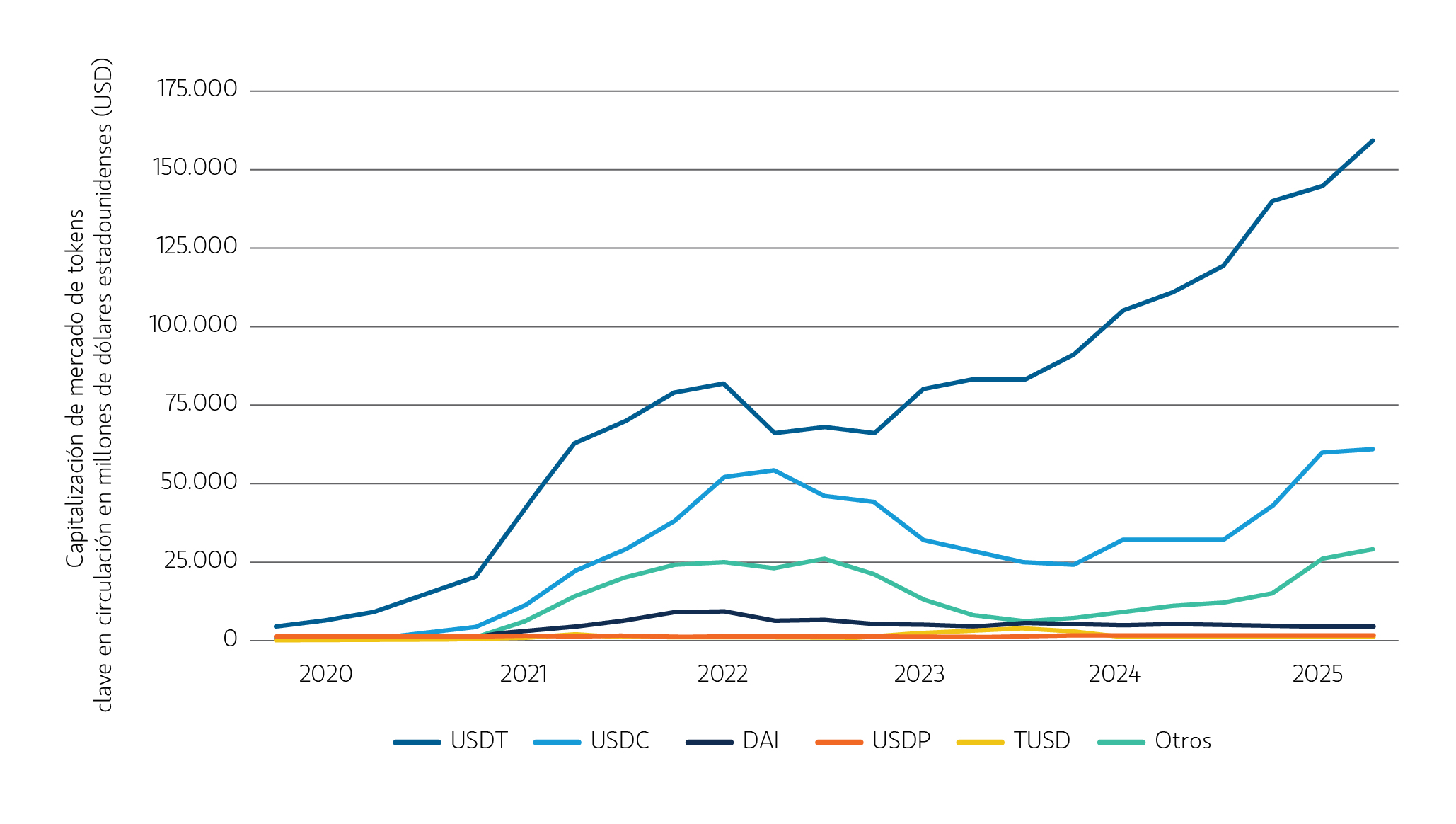

La adopción de ‘stablecoins’ está en alza. En septiembre de 2025, la capitalización total del mercado de ‘stablecoins’1 alcanzó los 300.000 millones de USD, un aumento del 75% con respecto a un año antes. Según algunas estimaciones, el mercado podría superar los 2 billones de USD para 2028, impulsado por casos de uso que van mucho más allá del comercio de criptomonedas, desde remesas y comercio electrónico hasta liquidaciones B2B globales. Si bien las ‘stablecoins’ todavía representan una pequeña parte del ecosistema de pagos global, su uso se está expandiendo rápidamente, especialmente en mercados con monedas volátiles o infraestructuras bancarias débiles.

A diferencia de las criptomonedas volátiles como Bitcoin o Ethereum, las ‘stablecoins’ están diseñadas para perseguir la estabilidad de los precios. Las ‘stablecoins’ respaldadas por dinero fiduciario mantienen una relación de intercambio de 1:1 con su moneda subyacente y están respaldadas por reservas de efectivo, letras del Tesoro de EE. UU. a corto plazo (si están vinculadas al USD) y otros instrumentos líquidos. Esto los hace especialmente adecuados tanto para casos de liquidación en tiempo real como para casos de uso de almacenamiento de valor en economías con alta inflación.

Las corporaciones multinacionales, las compañías de logística y las compañías de tecnología financiera utilizan cada vez más ‘stablecoins’ para pagos transfronterizos y operaciones de tesorería las 24 horas del día, los 7 días de la semana. Como señal de adopción generalizada, a principios de 2025, el gigante de los pagos Stripe adquirió la compañía de ‘stablecoins’ Bridge por 1.100 millones de USD. Las compañías de tarjetas de crédito Visa y Mastercard han desarrollado infraestructuras para ofrecer tarjetas cuyos pagos pueden financiarse con ‘stablecoins’ Varios grandes bancos han anunciado planes2 para emitir sus propias monedas, a la espera de la claridad normativa.

Jugadores clave

Tether, el emisor de ‘stablecoins’ USDT, sigue siendo el actor dominante, con más de 155.000 millones de USD en circulación, lo que representa más del 60% de la oferta global de ‘stablecoins’. En 2024, Tether reportó un ingreso neto de 13.7 mil millones de dólares con solo 150 empleados, lo que se traduce en aproximadamente 93 millones de dólares por empleado. Registrado en El Salvador, Tether afirma mantener la mayoría de sus reservas en efectivo y letras del Tesoro estadounidense, aunque se ha enfrentado a críticas por opacidad y falta de auditorías de terceros. En 2021, la Comisión de Negociación de Futuros de Productos Básicos de Estados Unidos (Commodity Futures Trading Commission, CFTC) multó a Tether por divulgaciones engañosas sobre sus reservas.

El siguiente actor dominante, Circle, el emisor de USDC, ofrece una alternativa más transparente y regulada en los EE. UU., con reservas que se mantienen principalmente en efectivo y bonos del Tesoro de EE. UU. a corto plazo. La reciente salida a mercado de Circle recaudó 1.000 millones de dólares y generó titulares en el mercado sobre el futuro de las criptomonedas y las ‘stablecoins’ cuando su valoración superó los 40,000 millones de dólares pocos días después de su oferta pública.

El USDe de Ethena, lanzado en febrero de 2024, ha crecido rápidamente hasta convertirse en la tercera ‘stablecoin’ más grande, con una circulación superior a 13.000 millones de USD a 12 de septiembre de 2025. Respaldada por criptomonedas y futuros, esta ‘stablecoin’ nativa de criptomonedas utiliza estrategias “delta neutrales” para ayudar a minimizar la volatilidad y lograr la estabilidad. Los usuarios depositan criptomonedas como Ethereum (ETH) o ETH en staking (stETH) como garantía, mientras que el protocolo abre posiciones cortas equivalentes en el mercado de derivados. Las posiciones largas y cortas ayudan a preservar un valor total de activos estable, manteniendo la paridad del USDe con el dólar. Ethena también ofrece generación de rentabilidad mediante acciones y financiación de tipos de sus posiciones en derivados. Cabe destacar que este innovador dólar sintético funciona independientemente del sistema bancario tradicional.

El PYUSD de PayPal, el USDG de Robinhood Markets y otros participantes fintech están acelerando la transición hacia modelos de ‘stablecoins’ reguladas y respaldadas por dinero fiduciario, lo que impulsaría la demanda del dólar estadounidense. Paralelamente, reguladores de la UE están impulsando la creación de ‘stablecoins’ denominadas en euros para contrarrestar la dominancia del dólar

Mientras tanto, gigantes minoristas como Amazon y Walmart están explorando la tecnología de ‘stablecoins’ para evitar las costosas redes de tarjetas de crédito y débito y reducir miles de millones en tarifas de intercambio. 3 Los grandes bancos también están considerando las ‘stablecoins’ como alternativas programables a los depósitos, lo que marca un cambio estructural en la forma en que el valor se mueve a través de la economía global.

Trayectoria inexplorada

Esta evolución plantea una pregunta: ¿Serán las ‘stablecoins’ las que dominarán algunos actores o prosperarán en un mundo diversificado de emisores con una interoperabilidad sencilla? A medida que mejora la claridad regulatoria, esperamos que una gama más amplia de instituciones emita sus propias monedas digitales a medida que los bancos integren la tecnología de ‘stablecoins’ en sus ofertas.

Este cambio ha suscitado inquietud torno a una posible disrupción de las redes de tarjetas de crédito. Las acciones de tarjetas de crédito se han visto afectadas este año por temores de disrupción por parte de las ‘stablecoins’, pero creemos que esto podría estar exagerado. Si bien infraestructuras más eficientes, como la blockchain, pueden ayudar a mejorar la eficiencia operativa, empresas como Visa y Mastercard también están preparadas para invertir fuertemente en la tecnología necesaria para pagos digitales fluidos en minoristas e infraestructuras de puntos de venta.

Aun así, se avecina una disrupción, en particular, en regiones con baja penetración de tarjetas de crédito, donde las ‘stablecoins’ ofrecen una solución de salto. La penetración de las tarjetas de crédito varía drásticamente entre regiones.

- Estados Unidos: Aproximadamente el 82% de los adultos tienen al menos una tarjeta de crédito. El uso de ‘stablecoins’ puede complementar en lugar de canibalizar las infrasestructuras de tarjetas.

- Europa: La penetración de las tarjetas de crédito se sitúa en torno al 38%, con una amplia varianza por país.

- Asia: Rezagado, con solo el 18% de la población en posesión de una tarjeta de crédito. Las economías centradas en dispositivos móviles como India, Indonesia y Filipinas están preparadas para infraestructuras de pago basadas en ‘stablecoins’.

Gráfico 1: El suministro de ‘stablecoins’ ha crecido 30 veces en cinco años

Fuente: Defillama. Datos a 01/09/25.

Medidas regulatorias

El 18 de julio de 2025, el presidente Trump firmó el documento Guiding and Establishing National Innovation in U.S. Stablecoins, mejor conocida como la Ley GENIUS, estableciendo un marco regulatorio y supervisión para las ‘stablecoins’ de pago. La Ley requiere que los tokens estén respaldados por activos líquidos como dólares estadounidenses o bonos del Tesoro, y que los emisores divulguen públicamente la composición de sus reservas mensualmente.

‘Stablecoins’ y mercado del Tesoro

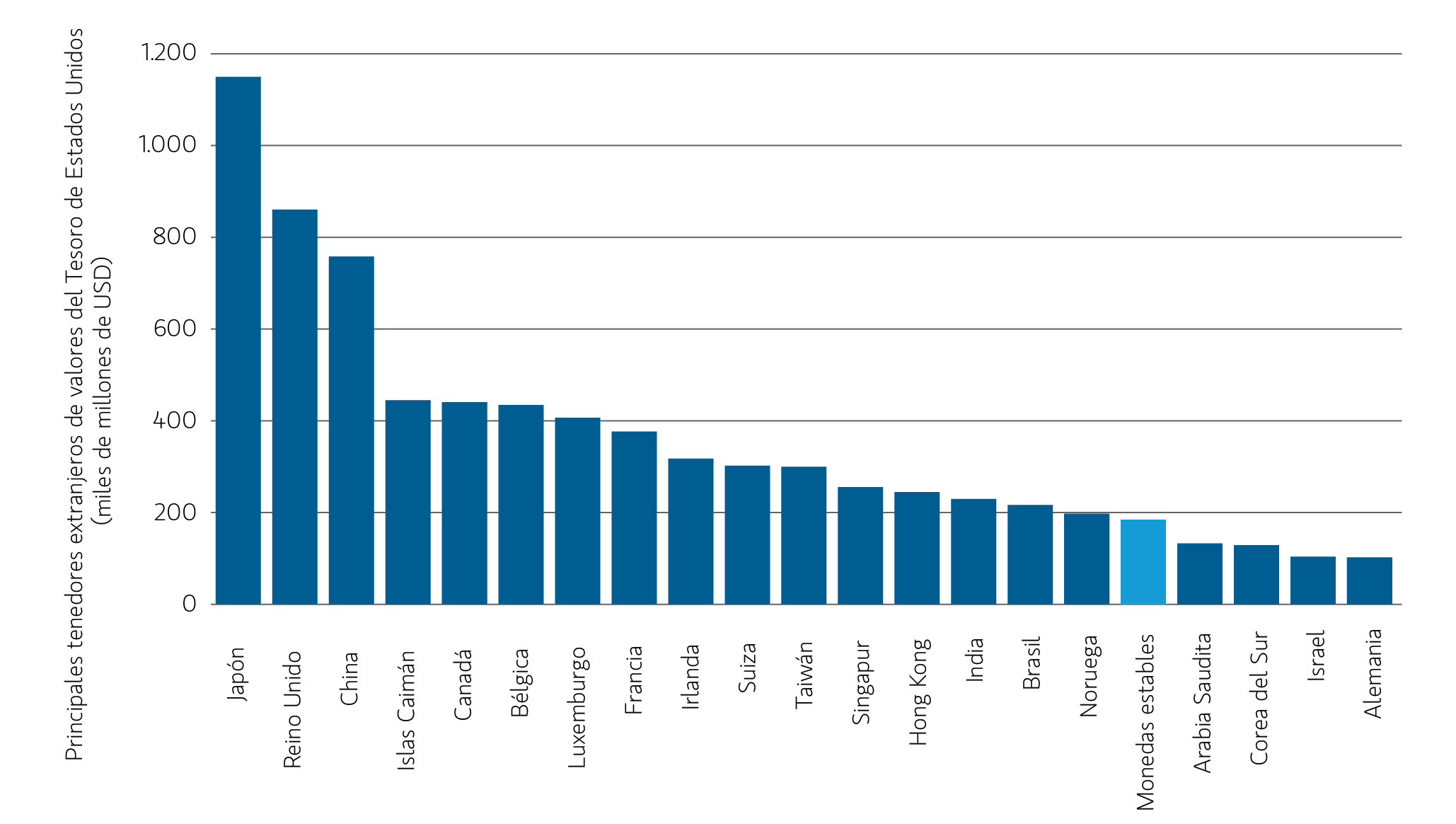

Dado que las ‘stablecoins’ están predominantemente vinculadas al USD, han reforzado la dominancia del dólar, superando la brecha dejada por la disminución en la propiedad extranjera de la deuda de EE. UU. Si bien la propiedad extranjera ha caído al 25% desde el 34% en la última década, con grandes tenedores como China y Japón reduciendo su exposición, los emisores de ‘stablecoins’ han ascendido para convertirse en el 17º mayor tenedor de deuda de EE. UU.4, detrás de Noruega pero superando a Arabia Saudita y Corea del Sur.

Los requisitos de reserva establecidos en la Ley GENIUS proporcionarán una fuente adicional y creciente de demanda para los bonos del Tesoro. La legislación requiere que los emisores de ‘stablecoins’ mantengan letras del Tesoro a corto plazo, lo que impulsa una concentración de posiciones del Tesoro en el extremo corto. Esto es intencional, ya que el presidente Trump ha enmarcado la política de ‘stablecoins’ de EE. UU. como una medida estratégica para mantener la dominancia global del dólar.

Hoy en día, los emisores de ‘stablecoins’ respaldadas por el dólar son compradores importantes de bonos del Tesoro de EE. UU. En 2024, Tether se clasificó como el séptimo mayor comprador de bonos del Tesoro de todo el mundo, por detrás de países como el Reino Unido y Singapur, mientras que China y Japón fueron los mayores vendedores. Las proyecciones sugieren que para 2030, los emisores de ‘stablecoins’ podrían tener hasta 1.2 billones de dólares en bonos del Tesoro de EE. UU., potencialmente superando a todos los principales tenedores soberanos extranjeros.

Gráfico 2: Principales tenedores extranjeros de títulos del Tesoro (miles de millones de USD)

Datos a 30/06/25. Fuente: Tesoro estadounidense, criptoslato.4

Las ‘stablecoins’ en los mercados emergentes

En las economías emergentes, las ‘stablecoins’ a menudo se consideran un almacén de valor, protegiendo contra la depreciación de la moneda local, la inflación y una infraestructura bancaria inadecuada. Las ‘stablecoins’ permiten a personas y empresas de economías distintas del USD mantener eficazmente una cuenta digital en USD a un coste relativamente bajo. A menudo es más barato y rápido mover dinero a través de fronteras mediante ‘stablecoins’ que a través de bancos locales.

Según el informe Geography of Crypto de 2024 de la compañía de blockchain Chainalysis5, India, Nigeria e Indonesia se encuentran entre los usuarios más activos del mundo de ‘stablecoins’, impulsados por la demanda de pagos y remesas transfronterizos.

En 2024, solo Turquía procesó más de 63 mil millones de dólares en pagos transfronterizos con ‘stablecoins’. Argentina y Nigeria también registraron fuertes aumentos de uso, lo cual demuestra la rapidez con la que las ‘stablecoins’ están llenando la brecha donde las finanzas tradicionales se han quedado cortas.

Las remesas, un sustento para muchos de los mercados emergentes, están especialmente preparadas para la disrupción. Los pagos transfronterizos tradicionales son lentos, costosos y opacos, a menudo tardan de 3 a 7 días en liquidarse, con tarifas que promedian el 6.62%. Las ‘stablecoins’ agilizan este proceso y reducen significativamente las comisiones de transacción al tiempo que aumentan la transparencia.

Sin embargo, los beneficios vienen con una advertencia: Las ‘stablecoins’ en dólares podrían acelerar la huida del capital y debilitar las monedas locales. En períodos de dificultades financieras, las ‘stablecoins’ ofrecen una deslocalización, drenando la liquidez nacional y debilitando el control de los bancos centrales.

En respuesta a ello, los gobiernos de mercados emergentes han adoptado una postura más dura y consideran las ‘stablecoins’ como una amenaza para la soberanía monetaria. Por ejemplo, Nigeria ha tomado medidas enérgicas contra los ‘traders’ de criptomonedas, culpando a los usuarios de ‘stablecoins’ por acelerar la devaluación del naira.

CBDC

Varias economías desarrolladas y emergentes están apostando por las monedas digitales de los bancos centrales (CBDC), que son monedas digitales respaldadas por el estado que incorporan algunos beneficios de las infraestructuras de criptomonedas. Las CBDC permiten a los países abordar los riesgos potenciales asociados con la dolarización de sus economías al combinar la seguridad del dinero fiduciario con la programabilidad del dinero digital.

Sin embargo, la implementación de CBDC ha sido lenta. Si bien las ‘stablecoins’ han crecido rápidamente, impulsadas por las fuerzas del mercado, los CBDC siguen siendo en gran medida proyectos piloto. La implementación futura sigue siendo incierta ante la oposición del Tesoro estadounidense.

Impacto en las corporaciones

El impacto de las finanzas digitales en las corporaciones se está convirtiendo rápidamente en un punto focal en las conferencias de dirección de tesorería. Las compañías están siguiendo de cerca la evolución de las ‘stablecoins’ y los depósitos tokenizados de sus principales socios bancarios. Si bien el potencial de pagos rápidos, sin fricciones y baratos es atractivo, muchas compañías perciben cambios inmediatos limitados en sus modelos operativos de tesorería. Sin embargo, con la aprobación de la Ley GENIUS y el potencial de adopción generalizada de ‘stablecoins’ y productos de liquidez tokenizados por grandes bancos y compañías de servicios financieros tradicionales, el plazo para la adopción corporativa podría acelerarse más rápidamente de lo esperado.

Tokenización de fondos del mercado monetario

Otra área de interés en el panorama cambiante de las finanzas digitales es la tokenización de fondos del mercado monetario (MMF). El objetivo actual de la industria es representar digitalmente unidades de fondos existentes en una blockchain con permisos. Esta innovación permite principalmente la publicación o el compromiso de unidades tokenizadas de fondos del mercado monetario (MMF) como garantía. Al reducir la necesidad de que los inversores rescaten acciones para aportar efectivo como margen o garantía, los fondos del mercado monetario (MMF) tokenizados pueden ayudar a reducir la volatilidad tanto dentro de los propios fondos como en el sistema financiero en general. A medida que el ecosistema de activos digitales sigue desarrollándose junto con el crecimiento de ‘stablecoins’, los MMF tokenizados están preparados para adaptarse aún más, lo que podría crear la posibilidad de una transferibilidad sin problemas y oportunidades asociadas.

Prevemos la evolución continua de la tokenización de garantías respaldada por ‘stablecoins’. Los analistas de Boston Consulting Group han estimado que el mercado de activos tokenizados podría alcanzar los 16 billones de USD para 2030, impulsados por el interés de inversores, instituciones y gobiernos.

Riesgos a tener en cuenta

Los reguladores bancarios deberán establecer regulaciones relacionadas con las ‘stablecoins’, incluidos los requisitos de capital y la composición de reservas para los emisores. Una inquietud es si los emisores de ‘stablecoins’ competirán con los bancos atrayendo los depósitos de los clientes. Un informe del Tesoro de EE. UU. en abril estimó que la adopción de ‘stablecoins’ podría desencadenar salidas de depósitos de hasta 6.6 billones de dólares, remodelando la base de financiamiento del sector bancario. Un cambio más amplio por parte de los consumidores alejándose de mantener dinero en depósitos bancarios tradicionales podría tener implicaciones económicas de gran alcance para la creación de crédito y la estabilidad financiera.

Conclusión

Creemos que el futuro es “onchain”, impulsado por la amplia adopción de tecnología blockchain en diversos sectores de la sociedad, trasladando datos, activos y actividad económica a un libro mayor compartido, transparente y descentralizado que sustituye a los sistemas tradicionales en silos. Las ‘stablecoins’ son un componente importante de un nuevo sistema operativo financiero. Al estar vinculados al dólar e integrados en infraestructuras programables, las ‘stablecoins’ ofrecen liquidación en tiempo real y bajos costes de transacción. Esta base puede impulsar la creación de nuevos productos de inversión nativos digitales, fomentar la tokenización en diversas clases de activos y desbloquear una mayor liquidez en activos privados, al tiempo que amplía el acceso a los mercados públicos.

Creadas originalmente para los ‘traders’ de criptomonedas, las ‘stablecoins’ han ganado una mayor aceptación respaldada por un cambio hacia una regulación más clara. Creemos que la adopción de ‘stablecoins’ avanzará a medida que crezca la implicación institucional y la experiencia del usuario sea más segura y accesible.

Esperamos que la demanda de bonos del Tesoro aumente debido a los esfuerzos legislativos y los mandatos de reserva formalizados.

Las ‘stablecoins’ abren el acceso a los mercados desbancados, reducen el coste de las remesas transfronterizas y pueden ofrecer protección frente a la devaluación de las divisas. A medida que las fronteras entre los activos digitales y las finanzas tradicionales continúan difuminándose, creemos que las ‘stablecoins’ también proporcionarán la solución de próxima generación necesaria para un sistema financiero global más integrado.

Descarga el PDF aquí

1 Coinmarketcap, 12 de septiembre de 2025.

2 Wall Street Journal 22 de mayo de 2025.

3 Wall Street Journal 13 de junio de 2025.

4 Cryptoslate.com 8 de julio de 2025. https://cryptoslate.com/stablecoin-issuers-182-billion-us-treasury-hoard-ranks-17th-among-countries-beating-uae-and-south-korea/

5 The Global Crypto Adoption Index 2024, Chainalysis, octubre de 2024.

Consideraciones sobre riesgos

Los activos digitales, a veces conocidos como criptomonedas, son una representación digital de un valor que funciona como medio de intercambio, unidad de cuenta o depósito de valor, pero generalmente no tienen estatus de moneda de curso legal. Los activos digitales no tienen valor intrínseco y no hay una inversión subyacente en los activos digitales. El valor de los activos digitales se deriva de las fuerzas de oferta y demanda del mercado y, por tanto, es más volátil que el valor de las monedas tradicionales. Invertir en activos digitales es arriesgado, y realizar transacciones con activos digitales conlleva varios riesgos, incluidos, entre otros, el fraude, el robo, la volatilidad del mercado, la manipulación del mercado y fallos de ciberseguridad, como el riesgo de piratería, robo, errores de programación y pérdida accidental. Además, no hay garantía de que cualquier entidad que actualmente acepte activos digitales como pago lo haga en el futuro. La volatilidad y la imprevisibilidad del precio de los activos digitales pueden derivar pérdidas significativas e inmediatas. Puede que no sea posible liquidar una posición en activos digitales de manera oportuna a un precio razonable.

La regulación de los activos digitales sigue desarrollándose a nivel global y, como tal, los gobiernos federales, estatales o extranjeros pueden restringir el uso e intercambio de algunos o todos los activos digitales, lo que contribuye aún más a su volatilidad. Los activos digitales almacenados en línea no están asegurados y no cuentan con las mismas protecciones o salvaguardias que los depósitos bancarios en los EE. UU. u otras jurisdicciones. Los activos digitales pueden intercambiarse por dólares estadounidenses u otras monedas, pero generalmente no están respaldados ni apoyados por ningún gobierno o banco central.

INFORMACIÓN IMPORTANTE

Los puntos de vista y las opiniones y/o los análisis expresados pertenecen al autor o al equipo de inversión en la fecha de elaboración de este documento, podrán variar en cualquier momento sin previo aviso debido a las condiciones del mercado o económicas y podrían no llegar a materializarse. Además, tales opiniones no se actualizarán o revisarán de otro modo con el fin de recoger la información disponible o las circunstancias existentes y los cambios que se produzcan después de la fecha de publicación. Las opiniones expresadas no reflejan las de todo el personal de inversión de Morgan Stanley Investment Management (MSIM) ni los de sus sociedades dependientes o filiales (en conjunto, la «firma») y podrían no plasmarse en todos los productos y las estrategias que esta ofrece.

Las previsiones y/o las estimaciones que se facilitan en este documento pueden variar y no llegar a materializarse. La información relativa a rentabilidades de mercado previstas y perspectivas de mercado se basa en los estudios, los análisis y las opiniones de los autores o el equipo de inversión. Estas conclusiones son de naturaleza especulativa, pueden no llegar a producirse y no pretenden predecir la rentabilidad futura de ningún producto o estrategia concretos que ofrece la firma. Los resultados futuros pueden diferir significativamente dependiendo de factores tales como cambios en los títulos, los mercados financieros o las condiciones económicas en general.

Este documento se ha preparado sobre la base de información disponible de forma pública, datos desarrollados internamente y otras fuentes externas consideradas fiables. Sin embargo, no se formula declaración alguna con respecto a su exactitud y la firma no ha buscado verificar de forma independiente la información obtenida de fuentes públicas y de terceros.

Este documento es una comunicación general que no es imparcial y toda la información provista se ha elaborado exclusivamente a efectos ilustrativos y formativos y no constituye una oferta o una recomendación para comprar o vender títulos concretos ni para adoptar una estrategia de inversión determinada. La información recogida en este documento no se ha elaborado atendiendo a las circunstancias particulares de ningún inversor y no constituye asesoramiento de inversiones ni debe interpretarse en modo alguno como asesoramiento fiscal, contable, jurídico o regulatorio. Por consiguiente, antes de tomar una decisión de inversión, los inversores deben consultar a un asesor jurídico y financiero independiente para que les informe sobre las consecuencias fiscales de tal inversión.

Los diagramas y los gráficos que se recogen en este documento se proporcionan con fines meramente ilustrativos. La rentabilidad histórica no es garantía de resultados futuros.

La firma no ha autorizado a intermediarios financieros a utilizar y distribuir este documento salvo que su uso o su distribución sean conformes con las disposiciones legislativas y reglamentarias aplicables. Además, los intermediarios financieros deberán comprobar por sí mismos que la información recogida en este documento es adecuada para las personas destinatarias, teniendo en cuenta sus circunstancias y sus objetivos. La firma

MSIM no será responsable del uso o el uso inapropiado de este documento por cualesquiera tales intermediarios financieros y declina toda responsabilidad al respecto.

Este documento podrá traducirse a otros idiomas. Cuando se haga tal traducción, la versión en inglés se considerará definitiva. En caso de discrepancias entre la versión en inglés y cualquier versión de este documento en otro idioma, prevalecerá la versión en inglés.

La totalidad o parte de este documento no puede ser reproducida, copiada, modificada, utilizada para crear un trabajo derivado, ejecutada, mostrada, publicada, cargada, objeto de licencia, enmarcada, distribuida o transmitida directa o indirectamente ni cualquiera de sus contenidos divulgados a terceros sin el consentimiento expreso por escrito de la firma. Este documento no puede ser objeto de enlace a menos que el hipervínculo sea para uso personal y no comercial. Toda la información que figura en este documento es propia y cuenta con la protección de la legislación sobre derechos de autor y demás leyes aplicables.

Morgan Stanley Investment Management es la división de gestión de activos de Morgan Stanley.

DISTRIBUCIÓN

Este documento se dirige exclusivamente a personas que residan en jurisdicciones donde la distribución o la disponibilidad de la información que aquí se recoge no vulneren las leyes o los reglamentos locales y solo se distribuirá entre estas personas.

MSIM, división de gestión de activos de Morgan Stanley (NYSE: MS), y sus filiales disponen de acuerdos a fin de comercializar los productos y servicios de cada compañía. Cada filial de MSIM está regulada según corresponda en la jurisdicción en la que opera. Las filiales de MSIM son: Eaton Vance Management (International) Limited, Eaton Vance Advisers International Ltd, Calvert Research and Management, Eaton Vance Management, Parametric Portfolio Associates LLC y Atlanta Capital Management LLC.

Este documento lo ha emitido una o más de las siguientes entidades:

EMEA

Este documento se dirige únicamente a clientes profesionales/acreditados.

En la UE, los documentos de MSIM y Eaton Vance los emite MSIM Fund Management (Ireland) Limited (“FMIL”). FMIL está regulada por el Banco Central de Irlanda y está constituida en Irlanda como sociedad de responsabilidad limitada con el número de registro 616661 y tiene su domicilio social en 24-26 City Quay, Dublín 2, DO2 NY19 (Irlanda).

Fuera de la UE, los documentos de MSIM los emite Morgan Stanley Investment Management Limited (MSIM Ltd.), autorizada y regulada por la Autoridad de Conducta Financiera. Inscrita en Inglaterra. Número de registro: 1981121. Domicilio social: 25 Cabot Square, Canary Wharf, Londres E14 4QA.

En Suiza, los documentos de MSIM los emite Morgan Stanley & Co. International plc, London (Zurich Branch). Autorizada y regulada por la Eidgenössische Finanzmarktaufsicht (“FINMA”). Domicilio social: Beethovenstraße 33, 8002 Zúrich (Suiza).

Fuera de Estados Unidos y la UE, los documentos de Eaton Vance los emite Eaton Vance Management (International) Limited (“EVMI”) 125 Old Broad Street, Londres EC2N 1AR (Reino Unido), que está autorizada y regulada en el Reino Unido por la Autoridad de Conducta Financiera.

Italia: MSIM FMIL (Milan Branch) (Sede Secondaria di Milano), Palazzo Serbelloni, Corso Venezia 16, 20121 Milán (Italia). Países Bajos: MSIM FMIL (Amsterdam Branch), Rembrandt Tower, 11th Floor, Amstelplein 1, 1096HA (Países Bajos). Francia: MSIM FMIL (Paris Branch), 61 rue de Monceau, 75008 París (Francia). España: MSIM FMIL (Madrid Branch), calle Serrano 55, 28006 Madrid (España). Alemania: MSIM FMIL Frankfurt Branch, Große Gallusstraße 18, 60312 Fráncfort del Meno (Alemania) (Gattung: Zweigniederlassung [FDI] gem. § 53b KWG). Dinamarca: MSIM FMIL (Copenhagen Branch), Gorrissen Federspiel, Axel Towers, Axeltorv 2, 1609 Copenhague V (Dinamarca).

ORIENTE MEDIO

Dubái: MSIM Ltd (Representative Office, Unit Precinct 3-7th Floor-Unit 701 and 702, Level 7, Gate Precinct Building 3, Dubai International Financial Centre, Dubái 506501 (Emiratos Árabes Unidos). Teléfono: +97 (0)14 709 7158).

Este documento se distribuye en Dubai International Financial Centre por Morgan Stanley Investment Management Limited (Representative Office), entidad regulada por la Autoridad de servicios financieros de Dubái (“DFSA”). Tiene como único fin su uso por clientes profesionales y contrapartes de mercado. Este documento no tiene como fin su distribución a clientes minoristas, que no deberán basar sus decisiones en la información que aquí se recoge.

Estados Unidos

NO ESTÁN ASEGURADOS POR FDIC NO OFRECEN GARANTÍA BANCARIA PUEDEN PERDER VALOR NO ESTÁN ASEGURADOS POR NINGUNA AGENCIA DEL GOBIERNO FEDERAL | NO ES UN DEPÓSITO

ASIA-PACÍFICO

Hong Kong: Este documento lo difunde Morgan Stanley Asia Limited para utilizarse en Hong Kong y únicamente podrá facilitarse a «inversores profesionales», según se define este término en la Ordenanza de valores y futuros (Securities and Futures Ordinance) de Hong Kong (capítulo 571). El contenido de este documento no lo ha revisado ni aprobado ninguna autoridad reguladora, ni siquiera la Comisión de Valores y Futuros de Hong Kong. En consecuencia, salvo en casos de exención conforme a la legislación pertinente, este documento no podrá emitirse, facilitarse, distribuirse, dirigirse ni ofrecerse al público en Hong Kong. Singapur: Este documento lo difunde Morgan Stanley Investment Management Company y no podrá facilitarse o distribuirse, directa o indirectamente, a personas en Singapur que no sean (i) inversores acreditados, (ii) inversores expertos o (iii) inversores institucionales conforme al artículo 4A de la Ley de valores y futuros (Securities and Futures Act, SFA), Capítulo 289 de Singapur (la “SFA”) o (iv) de otro modo de conformidad y de acuerdo con las condiciones de cualquier otra disposición aplicable de la SFA. La Autoridad Monetaria de Singapur no ha revisado esta publicación. Australia: Este documento lo facilitan Morgan Stanley Investment Management (Australia) Pty Ltd ABN 22122040037, AFSL n.º 314182 y sus filiales y no constituye oferta de derechos. Morgan Stanley Investment Management (Australia) Pty Limited dispone la prestación de servicios financieros por filiales de MSIM a clientes mayoristas australianos. Solo se ofrecerán derechos en circunstancias en que no se requiera comunicación al respecto con arreglo a la Ley de sociedades (‘Corporations Act’) de 2001 (Cth) (la «Ley de sociedades»). No se pretende que ninguna oferta de derechos constituya una oferta de derechos en circunstancias en que se requiera comunicación conforme a la Ley de sociedades y solo se realizará a personas que reúnan los criterios para ser consideradas «clientes mayoristas» (según la definición que se le atribuye a este término en la Ley de sociedades). Este documento no se depositará ante la Comisión de valores e inversiones de Australia.

JAPÓN

Este documento no podrá facilitarse o distribuirse, directa o indirectamente, a personas en Japón que no sean (i) inversores profesionales, según la definición que se le atribuye a este término en el artículo 2 de la Ley de instrumentos y mercados financieros (Financial Instruments and Exchange Act, FIEA) o (ii) de otro modo de conformidad y de acuerdo con las condiciones de cualquier otra disposición aplicable de la FIEA. Este documento lo distribuye en Japón Morgan Stanley Investment Management (Japan) Co., Ltd., sociedad inscrita con el número 410 (Dirección de la oficina financiera local de Kanto [sociedades de instrumentos financieros]), afiliación: Japan Securities Dealers Association, Investment Trusts Association, Japan, Japan Investment Advisers Association y Type II Financial Instruments Firms Association.