Las obligaciones de préstamos colateralizados (CLOs) han demostrado su valía a lo largo de múltiples ciclos de mercado, a pesar de haber sido injustamente equiparadas con las obligaciones de deuda colateralizada (CDOs) que ganaron notoriedad en 2008-2009.

Los CLOs, que son conjuntos de préstamos corporativos con primer gravamen empaquetados en estructuras securitizadas, tienen poco en común con los CDOs de alto riesgo relacionados con hipotecas subprime de principios de los 2000. Históricamente, el desempeño fundamental de los CLOs ha sido sólido y los incumplimientos insignificantes; ninguna serie calificada como AAA ha incumplido, y la tasa acumulada de incumplimientos por número tras la crisis financiera global es de solo 0.11%. Después de una fuerte recuperación en la emisión en los últimos años, hoy el mercado global de CLOs representa una oportunidad de 1.4 billones de dólares estadounidenses.

Para los inversores preocupados por el aumento de los riesgos geopolíticos y macroeconómicos, y la caída en los rendimientos de los bonos gubernamentales, una asignación en CLOs puede ofrecer acceso a la diversificación, rendimientos potencialmente atractivos y un riesgo de duración limitado, con una estructura de tramos basada en calificaciones que se adapta a una variedad de perfiles de riesgo de los inversores.

Cómo funcionan

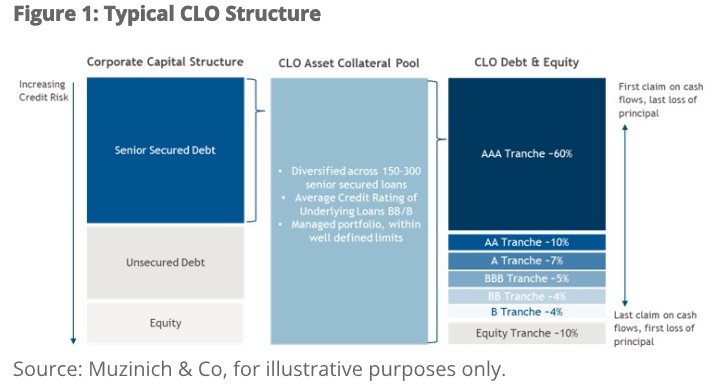

Un CLO está compuesto por un conjunto de préstamos a tasa variable (“préstamos bancarios” o “préstamos apalancados”) gestionados como un fondo. Los préstamos securitizados tienen prioridad en la estructura de capital de la empresa prestataria y, por lo general, poseen el primer gravamen, lo que reduce el riesgo general.

El CLO adquiere los préstamos utilizando tramos de deuda y capital, donde los tramos de deuda están calificados desde AAA hasta B, según su nivel de protección dentro de la estructura y prioridad de pago. Normalmente, el 90% de los valores de la estructura, que comprenden los tramos de deuda senior y mezzanine, son notas a tasa variable con una estructura estándar de cupón para notas a tasa variable. El 10 % restante son notas de capital, que reciben distribuciones después del pago a los tramos calificados.

Actualmente, existen más de 200 gestores de CLO. Aunque la mayoría (154) están en Estados Unidos, Europa (66) está intentando ponerse al día; la gestión de CLO es un negocio atractivo dentro de la gestión de activos, que las firmas buscan expandir a nivel global.

Una oportunidad en crecimiento

En los últimos 5 años, esta clase de activos se ha vuelto accesible para un rango más amplio de inversores. Los fondos cotizados en bolsa (ETFs) han crecido significativamente en Estados Unidos y no se han visto afectadas de manera desproporcionada por la reciente volatilidad. En Europa, los reguladores de fondos también han comenzado a adoptar una postura más abierta hacia esta clase de activos, con un número creciente de estructuras de fondos mutuos y ETFs. El crecimiento aún no ha despegado al mismo nivel que en Estados Unidos, pero las piezas están encajando, y creemos que es solo cuestión de tiempo antes de que el mercado europeo refleje ampliamente a su contraparte estadounidense.

Los CLOs también han estado sujetos a una carga regulatoria en los años posteriores a la crisis financiera global; aunque esta se ha reducido en Estados Unidos, Europa puede ser más difícil de navegar para quienes no están familiarizados. Una reciente “aclaración” por parte de los reguladores europeos ha generado debate entre los participantes del mercado. Sin embargo, creemos que el mercado se adaptará y continuará creciendo, basándose en los récords de emisión establecidos en los últimos años.

El efecto neto de la regulación a nivel global ha llevado a que los gestores de CLO busquen asegurar capital de capital para múltiples transacciones. Esto ha provocado que las emisiones se vuelvan más programáticas en lugar de oportunistas, lo que a su vez ha mejorado la liquidez para los inversores y el entorno general de emisión.

Baja tasa de incumplimientos

Aunque la posibilidad de aranceles en Estados Unidos aumenta la probabilidad de una recesión y un aumento correspondiente en incumplimientos y rebajas de calificación, creemos que los tramos mejor calificados seguirán estando bien protegidos.

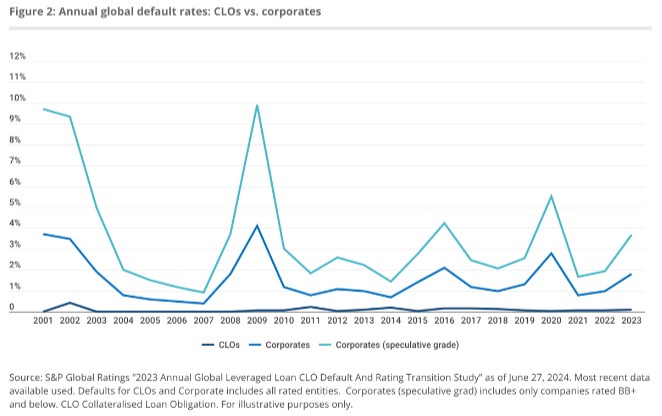

Como se mencionó, y destaca la Figura 2, los incumplimientos de CLO han sido históricamente excepcionalmente bajos, especialmente en los tramos originalmente calificados como grado de inversión. Creemos que esto puede continuar dado que las evaluaciones de los colchones de sobrecolateralización junior aún muestran un margen significativo en ambos mercados. Si las recientes acciones de la administración Trump conducen a una recesión, podemos esperar un aumento en los incumplimientos de préstamos, pero se necesitaría una ola sostenida de incumplimientos en los préstamos subyacentes para presionar a los tramos de deuda CLO. Por lo tanto, una asignación podría ser adecuada para quienes se centran en la preservación del capital, particularmente en los tramos senior de la estructura de capital.

Perfil de rendimiento atractivo

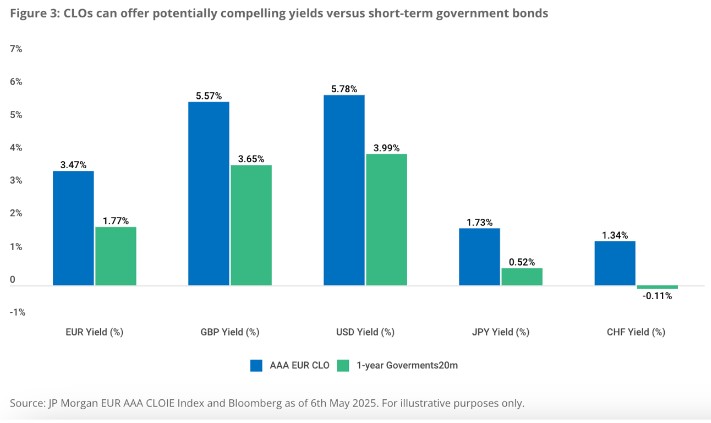

Creemos que una asignación en un CLO o fondo tiene sentido como parte de una cartera más amplia y diversificada. Los CLOs con alta calificación pueden ser una alternativa a los fondos del mercado monetario o a los bonos gubernamentales, ya que sus rendimientos son favorables en comparación con los rendimientos de bonos gubernamentales comparables.

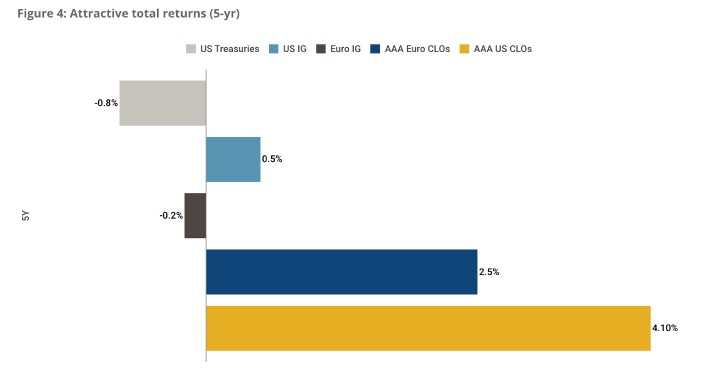

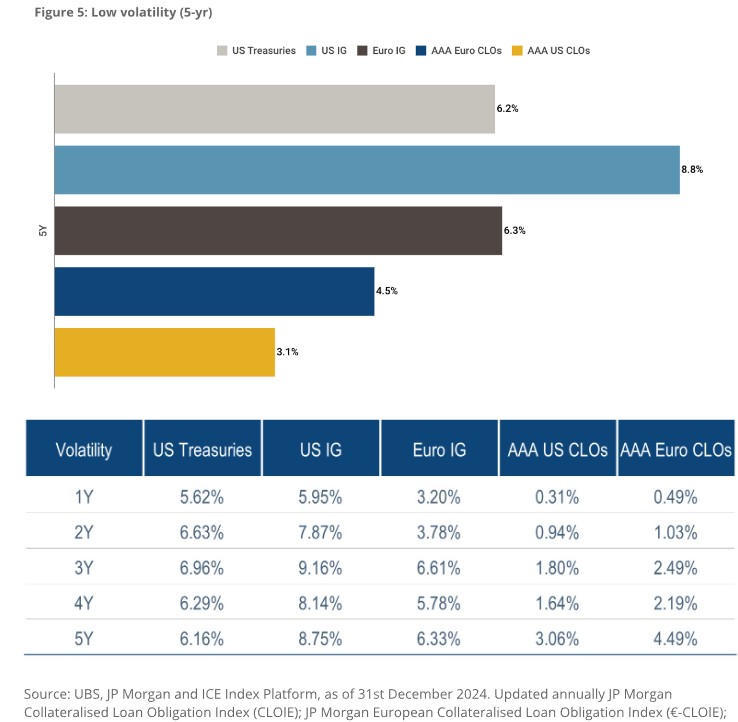

Históricamente, los bonos CLO con alta calificación han ofrecido rendimientos atractivos con menor volatilidad en comparación con bonos corporativos o gubernamentales de calificación similar (Figura 4). La naturaleza de tasa variable de esta clase de activos puede proporcionar ingresos atractivos mientras limita los riesgos de duración por tasas de interés. Como los CLO emiten diferentes tramos para satisfacer distintos perfiles de riesgo de los inversores, los cuales resultan atractivos frente a créditos con calificación comparable, una asignación también puede mejorar el perfil general de calificación de una cartera sin sacrificar el rendimiento.

El rendimiento pasado no es un indicador confiable de resultados actuales o futuros

En nuestra opinión, muchos inversores deberían considerar los CLOs como parte de sus asignaciones de renta fija de corta duración.

Protección contra tasas flotantes

Una ventaja clave de los CLOs para los inversores es su estructura de tasa variable, que puede proporcionar una cobertura natural contra el aumento de las tasas de interés. Incluso en un entorno de tasas en descenso, los CLOs pueden resultar cada vez más atractivos frente a las tasas libres de riesgo, y además cuentan con un piso incorporado en sus tasas de referencia, asegurando que las tasas base no caigan por debajo de cero. Esto ayuda a amortiguar parte del riesgo a la baja.

Además, tasas de interés más bajas pueden beneficiar a los préstamos apalancados subyacentes en una cartera de CLO al reducir los costos para los prestatarios y disminuir el riesgo de incumplimiento, apoyando en última instancia la calidad crediticia de un CLO.

Valor relativo atractivo

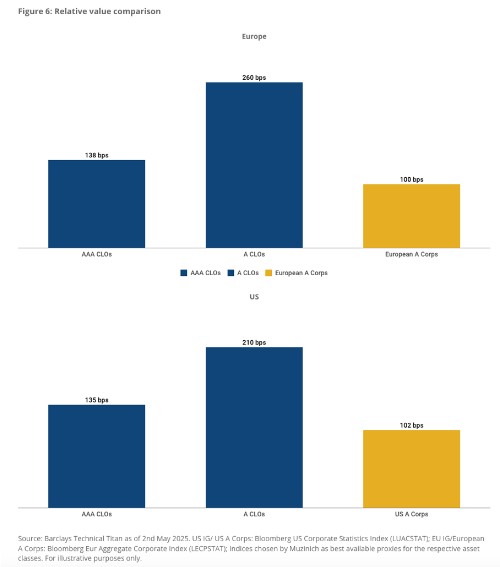

Aunque los diferenciales corporativos se han ampliado algo durante la reciente volatilidad, los diferenciales de CLOs calificados AAA aún parecen relativamente baratos en comparación con los corporativos calificados A (Figura 6).

Conciencia del riesgo

No obstante, los inversores también deben ser conscientes de los riesgos, ya que estos varían según la posición que ocupen en la estructura de capital. Aunque los tramos AAA nunca han experimentado un incumplimiento, existen riesgos relacionados con el valor relativo frente a instrumentos comparables. Sin embargo, en la mayoría de los escenarios del mercado, creemos que los tramos AAA se comparan favorablemente y las caídas en el precio suelen ser relativamente moderadas.

Como es de esperar, la sensibilidad al crédito aumenta cuanto más abajo se ubica el inversor en la estructura de capital. Los tramos de deuda más junior y las notas de capital pueden sufrir pérdidas de capital si se produce una ola significativa y sostenida de incumplimientos en la cartera subyacente de préstamos. Sin embargo, estos escenarios son raros y, como se muestra en la Figura 2, las estadísticas de incumplimiento indican que el riesgo de incumplimiento en los tramos de deuda CLO en los últimos 25 años ha sido considerablemente menor que en corporativos con calificaciones similares.

Tener carteras subyacentes diversificadas es un factor clave. Los mercados de préstamos sindicados de Europa Occidental y Estados Unidos están bien diversificados entre industrias. Reducir el riesgo de concentración y ayudar a asegurar que las carteras sean resilientes durante períodos de debilidad económica o sectorial es beneficioso, aunque los inversores deben estar atentos a la superposición en las carteras subyacentes. Las protecciones estructurales (a través de la segmentación de tramos) y las acciones de gestión de cartera por parte del gestor del CLO también pueden ser útiles para mitigar el riesgo.

Una oportunidad duradera

Con la caída de las tasas de interés, la evolución de la regulación y la creciente demanda de los inversores, creemos que el mercado de CLO está preparado para una mayor expansión en Estados Unidos y Europa. Aunque los riesgos persisten, especialmente en los tramos junior, esta clase de activos ha demostrado resiliencia a lo largo de múltiples ciclos de mercado. Los CLOs han probado ser una oportunidad de inversión duradera y atractiva a largo plazo, ofreciendo rendimientos ajustados al riesgo relativamente atractivos, bajas tasas históricas de incumplimiento, protección estructural robusta, exposición a tasas variables y diversificación.