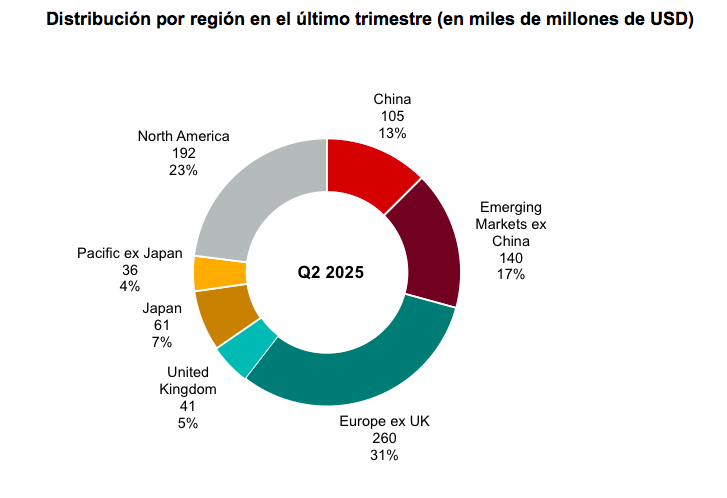

El reparto de dividendos en Europa alcanzó niveles récord en el segundo trimestre del año. Esto se debe principalmente al buen desempeño del sector financiero, según Viktor Nossek, director de Análisis de Inversión y Productos en Vanguard Europa. “El segundo trimestre ha sido especialmente sólido para Europa, donde las distribuciones aumentaron un 10% respecto al mismo periodo del año anterior. Las empresas europeas -excluyendo Reino Unido- repartieron 261.000 millones de dólares, 23.000 millones más que en 2024. Esto representa la mayor contribución regional al crecimiento global de dividendos en ese periodo», destaca.

Según explica el experto, esta tendencia estacional, común en Europa durante el segundo trimestre, fue este año particularmente fuerte. «El repunte observado no solo superó a otras regiones como Norteamérica, China o Japón, sino que también permitió a Europa alcanzar cifras récord en el primer semestre. En esos seis meses, las distribuciones sumaron 311.000 millones de dólares, un 8% más que en el mismo lapso del año anterior», afirma en su último análisis.

A nivel global, la distribución de dividendos en el segundo trimestre fue de 835.000 millones de dólares, un 6% más que el año anterior. Según Nossek, este repunte ayudó a moderar la desaceleración registrada a comienzos de año y estabilizó el crecimiento anualizado en 2,2 billones de dólares, con un aumento del 8%. También señala que el debilitamiento del dólar frente a otras monedas importantes, como el euro, el yen japonés y el dólar australiano, favoreció el valor de los dividendos en dólares. «Aunque la evolución de la política comercial y la incertidumbre sobre las cadenas de suministro siguen presentes, su impacto en los dividendos ha sido limitado por ahora», afirma.

En Reino Unido, las distribuciones se mantuvieron estables. Nossek explicó que las empresas británicas se han visto afectadas por los resultados financieros del ejercicio anterior, lo que ha limitado su capacidad de aumentar los pagos. En total, las compañías británicas repartieron 58.000 millones de dólares en el primer semestre, sin cambios respecto al año pasado. Por su parte, los mercados emergentes (sin contar China) presentaron una caída: las distribuciones descendieron en 4.000 millones de dólares respecto al segundo trimestre de 2024.

En cuanto a sectores, el crecimiento europeo vino principalmente del sector financiero, con un aumento de más de 29.000 millones de dólares. También contribuyeron el sector industrial (+13.000 millones) y el sanitario (+7.000 millones). Nossek puntualizó que estos tres sectores explican casi la mitad del crecimiento global de los dividendos en el segundo trimestre.

En contraste, el sector energético redujo sus distribuciones en 17.000 millones de dólares, y los materiales básicos bajaron 3.500 millones, especialmente en mercados emergentes. El sector de consumo discrecional se contrajo un 1% interanual, reflejando las presiones que siguen afectando al gasto de los consumidores.

Perspectivas mixtas para el tercer trimestre

Sobre los próximos meses, Nossek advirtió que podría verse una moderación del crecimiento, sobre todo en Asia. “Los principales bancos chinos han pasado de realizar pagos anuales a distribuciones semestrales en 2024, lo que alterará el perfil estacional de los dividendos”, explica el experto. Según sus previsiones, este ajuste podría hacer que el volumen del tercer trimestre sea menor que en años anteriores. Además, señala que el sector de materiales básicos seguirá siendo un factor negativo para las cifras globales, salvo que haya una recuperación del mercado inmobiliario chino o cambios en los aranceles que afectan a industrias clave como el cobre, el acero y el aluminio.

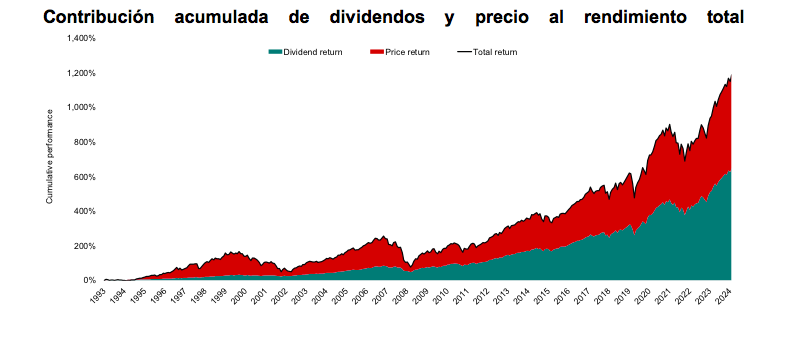

Por último, el experto de Vanguard destaca la importancia de los dividendos en la rentabilidad a largo plazo: “Desde 1993, el índice FTSE All-World se ha revalorizado más de un 1.200%, de los cuales aproximadamente 600 puntos porcentuales provienen de la reinversión de dividendos”. En su opinión, esta parte del retorno ganará aún más peso en un entorno de incertidumbre económica y riesgos de estanflación.