Partiendo de un panorama económico “paradójico”, Robeco ha publicado la 15ª edición de su perspectiva quinquenal, Expected Returns 2026-2030, titulada The Stale Renaissance (El Renacimiento estancado). Según su visión, la paradoja entre la innovación y el caos se manifiesta en el ámbito de la inteligencia artificial, la cual contribuye significativamente al desarrollo económico y social global. Ahora bien, recuerda que este avance ocurre en un contexto de elevada incertidumbre política internacional, con Estados Unidos desempeñando un papel central como principal economía mundial.

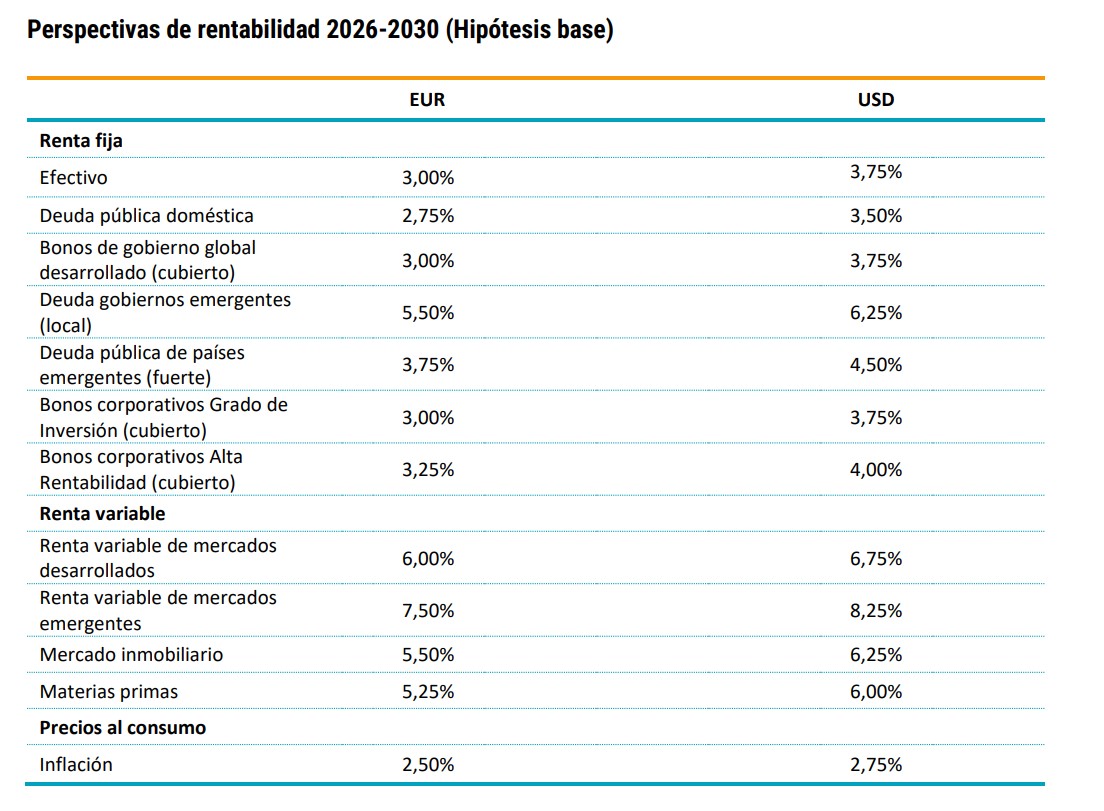

En este sentido, los mercados financieros reflejan el momento actual y ofrecen oportunidades a los inversores en las principales clases de activos. Según sus estimaciones, la renta variable de los mercados emergentes es la clase de activos que puede ofrecer mayores rentabilidades, con un 7,5 % anual en euros (del 8,25% en dólares) entre 2026 y 2030. Además, se prevé que las acciones de los mercados desarrollados obtengan una rentabilidad del 6 %; no muy lejos se sitúan la deuda pública local de los mercados emergentes y el sector inmobiliario cotizado, con un 5,5% en euros (un 6,25% en dólares).

“Las acciones de mercados emergentes vuelven a ser la clase de activos que se espera genere los mayores retornos en los próximos cinco años”.

A diferencia de ejercicios previos, las previsiones indican que los bonos corporativos no presentarán una rentabilidad significativamente mayor en comparación con los bonos soberanos. “Se estima una rentabilidad del 3,25% para la deuda corporativa cubierta y del 3% para la deuda investment grade, en contraste con el 2,75% de la deuda pública alemana y el 3% de la deuda pública de países desarrollados”, matiza el informe de Robeco.

Este año, la gestora ha incluido una nueva clase de activos en el informe Expected Returns: deuda de mercados emergentes en hard currency, con una rentabilidad prevista del 3,75 %. Por último, destaca que las materias primas lideran la rentabilidad con un 5,25%, mientras que los activos monetarios ofrecen alrededor del 3%.

Todas estas previsiones las realiza matizan que espera que la inflación siga en torno al 2,5%, superando el objetivo habitual del 2% de los bancos centrales y afectando el crecimiento económico.

Un panorama económico “paradójico”

El informe analiza un panorama económico “paradójico” en el que los avances tecnológicos — especialmente en inteligencia artificial— coexisten con retos macroeconómicos estructurales y la incertidumbre geopolítica. En este sentido, Robeco prevé un mundo en el que los sistemas de inteligencia artificial evolucionan rápidamente, pero su impacto transformador se ve limitado por las restricciones energéticas, la incoherencia política y la fragmentación geopolítica.

El informe introduce el concepto del “Da Vinci digital” y destaca cómo los agentes de IA están a punto de revolucionar la productividad, incluso aunque los obstáculos macroeconómicos frenen su máximo potencial.

“Aunque la IA promete un renacimiento de la productividad, creemos que este resurgir parecerá estancado si lo analizamos con más detenimiento. Los inhibidores estructurales —desde la política monetaria restrictiva hasta la incertidumbre geopolítica— limitarán el alcance de los beneficios económicos”, apunta Peter van der Welle, estratega de Soluciones Multiactivo en Robeco. Además, añade: “Nuestra perspectiva a cinco años refleja esta nueva época en la que los propietarios de capital consideran cada vez más el bienestar de los stakeholders junto con el beneficio para los accionistas. La economía de libre mercado es menos eficiente, y la era del individualismo extremo ha quedado atrás”.

Para Laurens Swinkels, director de Análisis de Soluciones en Robeco, en un mundo en el que abundan las paradojas, seguirán surgiendo grandes inventos. “Los inversores deben mirar más allá de los activos tradicionales y adoptar coberturas poco populares, como las materias primas y los fondos de inversión inmobiliaria, para afrontar los próximos años. La diversificación y la cobertura estratégica serán fundamentales”, afirma.

También advierte de que “En el entorno actual, con mercados distorsionados y una mayor intervención gubernamental, generar alfa requiere un enfoque más basado en la investigación que nunca”.

Principales dificultades

Las perspectivas de Robeco identifican cuatro grandes obstáculos que podrían frenar el impulso de este renacimiento tecnológico. En primer lugar, la supremacía conflictiva refleja los crecientes desafíos al liderazgo estadounidense, que se ve cada vez más obstaculizado por las inconsistencias de la política interna y el creciente escepticismo global.

En segundo lugar, apunta que la escalada contenida describe un entorno geopolítico marcado por la moderación estratégica, en el que las tensiones —como la guerra comercial entre Estados Unidos y China— siguen sin resolverse, pero no se intensifican hasta convertirse en un conflicto abierto. Y, en tercer lugar, la normalización restringida apunta a niveles de inflación persistentes que superan los objetivos del banco central, lo que limita la flexibilidad de la política monetaria.

Por último, pone el foco en que la sostenibilidad condicional refleja la naturaleza cambiante de la financiación climática, que está pasando de ambiciones idealistas a un enfoque más pragmático centrado en el impacto medible y la rendición de cuentas. “Estos retos cíclicos se ven respaldados por fuerzas estructurales más profundas, entre las que se incluyen los persistentes desafíos del mercado laboral, el incremento de la deuda soberana y la erosión del dominio global del dólar estadounidense”, añade el informe de Robeco.

Tres escenarios

El escenario central de Robeco prevé un crecimiento global moderado, con una expansión del PIB real de EE.UU. del 2,1% en términos anuales. Mientras tanto, se espera que la Eurozona, Japón y los mercados emergentes mejoren sus posiciones relativas en términos de crecimiento. Se prevé que la inflación en los mercados desarrollados alcance una media del 2,5%, con un ligero aumento en Estados Unidos, hasta el 2,75%, debido a la caída de la inmigración y al aumento de los aranceles. Según explica, a pesar de los avances tecnológicos, se prevé que la incoherencia política y el populismo frenen la confianza de los inversores y los flujos de capital.

En cambio, su escenario alcista -y optimista- contempla que la adopción de la IA se acelera en todos los sectores, lo que elimina las barreras a la productividad y permite un repunte global sincronizado. “La inflación se mantiene en los niveles previstos y las tensiones geopolíticas se alivian, lo que podría reactivar la globalización, y el crecimiento del PIB real podría superar los niveles de tendencia, y surgirían oportunidades de inversión generalizadas”, detalla.

Por último, su escenario bajista prevé un colapso de las instituciones y los principios económicos globales. Según su tesis, la incoherencia de la política estadounidense debilita el dominio del dólar, lo que provoca estanflación y dominancia fiscal. “Las guerras comerciales y la inestabilidad geopolítica provocan que la prima de seguridad sustituya al dividendo de la paz, con el consiguiente deterioro de la independencia de los bancos centrales”, añade.

Implicaciones para la inversión

La conclusión principal de Robeco es que estaremos ante un mercado más concentrado e impulsado por el momentum, con menos clases de activos que ofrezcan primas de riesgo superiores a la media. “En este momento, estamos viendo un mercado muy concentrado e impulsado por el momentum, en el que los mercados se recuperan, pero falta amplitud y convicción, y los inversores están escalando un muro de preocupación en lugar de abrazar una nueva edad de oro. Esto podría ser, en parte, una señal de que el repunte de los activos de riesgo tiene recorrido, ya que la ausencia de exuberancia irracional hace que este mercado se parezca más a un zumbido que a una burbuja a punto de estallar”, afirma Van der Welle.

Además, consideran que las valoraciones de la renta variable estadounidense y de los bonos high yield parecen sobrevaloradas, lo que sugiere un elevado riesgo bajista. “Sin embargo, los niveles de valoración de algunas clases de activos, en particular la renta variable estadounidense y la renta fija de alto riesgo, parecen exagerados y reflejan más nuestro escenario alcista. Esto sugiere un elevado riesgo bajista en estas clases de activos en los próximos años, lo que hace que las coberturas menos populares, como las materias primas y los REITs, resulten más atractivas”, insiste Swinkels.

Por el contrario, se prevé que los activos de los mercados emergentes, en particular la deuda denominada en divisas fuertes, ofrezcan rentabilidades relativas elevadas. Por lo tanto, defiende que los inversores deben prepararse para un entorno más selectivo, en el que una asignación cuidadosa y una planificación basada en escenarios sean fundamentales para sortear la incertidumbre y capturar valor a largo plazo.