Según el análisis que ha realizado Oxford Economics de la última edición del International Business Report (IBR) -que mide las expectativas y preocupaciones de las empresas del middle market, tanto a nacional como global- las nuevas tasas arancelarias pueden provocar una caída cercana al 15% del comercio internacional en el peor de los escenarios. La conclusión principal que lanza el informe es que “la batería de políticas proteccionistas impulsada en los últimos meses por distintos Estados tendrá un impacto directo sobre el comercio global y puede dejar a la economía al borde de la recesión”.

El análisis dibuja varios escenarios respecto al impacto total que tendrá en la economía la guerra arancelaria. Y, en el peor de ellos, la economía global se acercaría a un descenso del crecimiento y no recuperaría el ritmo de crecimiento del primer trimestre hasta 2028. Por contra, la hipótesis más optimista mantiene a la economía global con un crecimiento cercano al 2% y limita al año que viene el impacto de la incertidumbre.

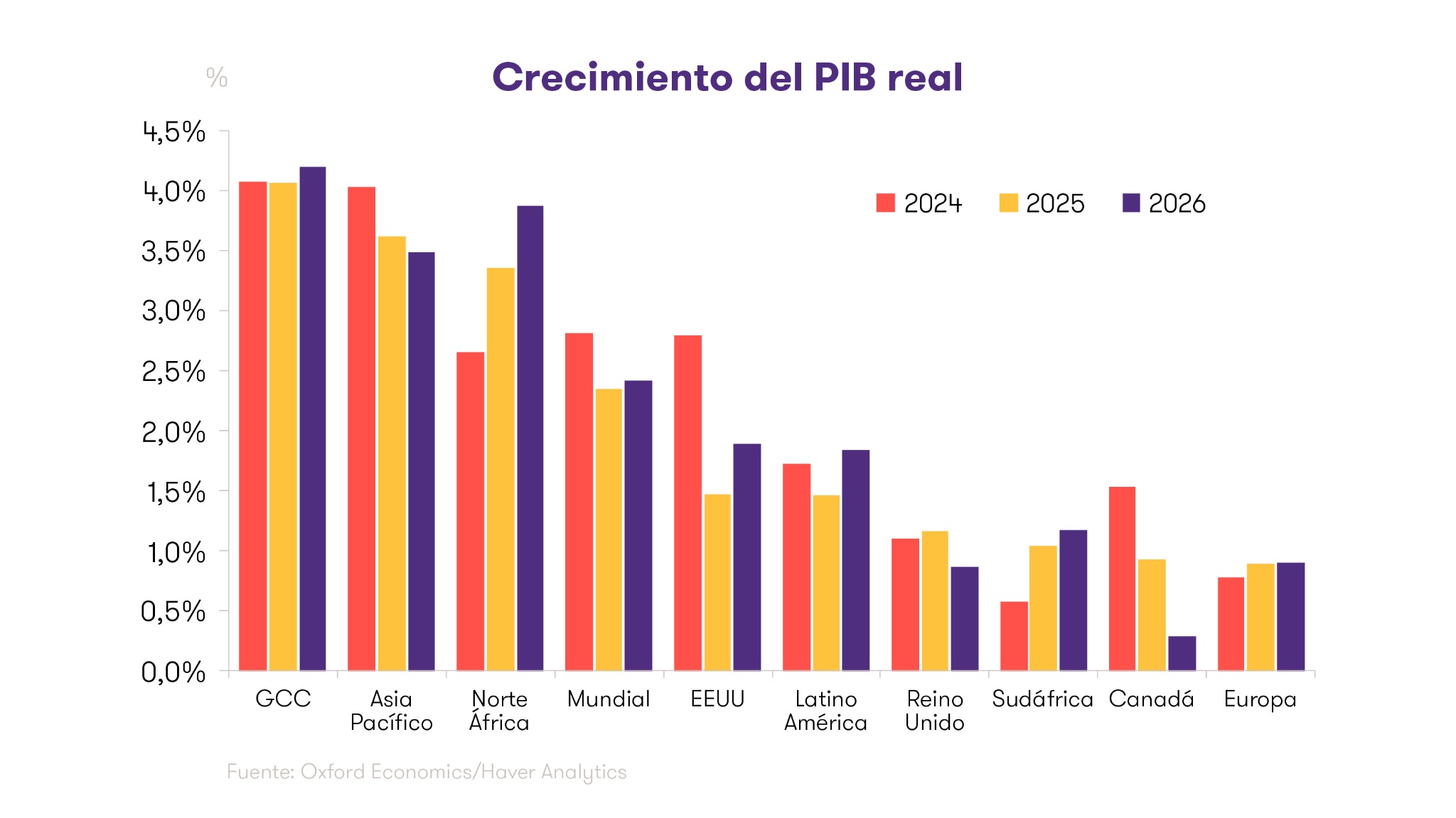

Las previsiones de crecimiento económico están condicionadas por la nueva batería de aranceles. Tal y como refleja el análisis de Oxford Economics, regiones como Norteamérica y Asia Pacífico se pueden ver muy afectadas por la evolución de la guerra comercial, mientras que otras regiones, como la Eurozona, el Norte de África o el Golfo Pérsico tendrán un impacto mucho más limitado.

El informe asegura que la guerra arancelaria ya ha empezado a lastrar la economía de Estados Unidos. “Durante los tres primeros meses del año, el Producto Interior Bruto (PIB) de la potencia americana experimentó una contracción del 0,1% respecto al último trimestre de 2024 y del 0,5% en comparación con el mismo trimestre de 2024, según la última estimación de la Oficina de Análisis Económico del Departamento de Comercio, publicada recientemente”, indican.

Expectativas del middle-market

El informe refleja que el impacto que está teniendo la guerra comercial en las expectativas de exportación del middle-market es mayor en regiones como Asia Pacífico. De hecho, el porcentaje de empresarios procedentes de esta zona que prevé incrementar sus exportaciones se ha desplomado nueve puntos porcentuales, hasta el 42%. Por contra, este mismo indicador se mantiene estable en Norteamérica (59%) e incluso crece dos puntos porcentuales en la Eurozona, hasta el 45%.

Sobre la evolución del comercio global, el análisis de Oxford Economics estima que la política proteccionista de Estados Unidos ha reducido ya un 4% las perspectivas de exportaciones mundiales a medio plazo. La guerra comercial puede provocar un descenso de hasta casi el 15% del volumen mundial de comercio hasta 2029 respecto al nivel que se mantenía en marzo, señala el estudio. Una caída que sería más acuciante en China (30%) y Estados Unidos (en torno al 28%) y más moderada en el resto del mundo (menos del 10% en el peor de los casos).

Oportunidades nacionales

Precisamente, Estados Unidos y China han sido dos de los grandes protagonistas de la guerra comercial. Tras el Día de la Liberación Fiscal, cuando el presidente estadounidense Donald Trump anunció la imposición de aranceles universales de al menos el 10% a todas las importaciones, ambos Estados entraron en un pulso comercial que desembocó en la imposición de aranceles de hasta el 145% para los productos chinos en Estados Unidos y del 125% para los productos americanos en el gigante asiático. Ambos dieron marcha atrás a estas tasas tras alcanzar un acuerdo en mayo, pero las tensiones comerciales todavía se mantienen entre las dos potencias.

Estados Unidos ha ampliado recientemente el plazo de la tregua comercial que ofreció a sus socios, que finalmente expirará este 1 de agosto. A partir de esa fecha, se prevé un aluvión de nuevos aranceles para los países que no hayan alcanzado un acuerdo comercial con Washington.

Caída de la confianza en la economía

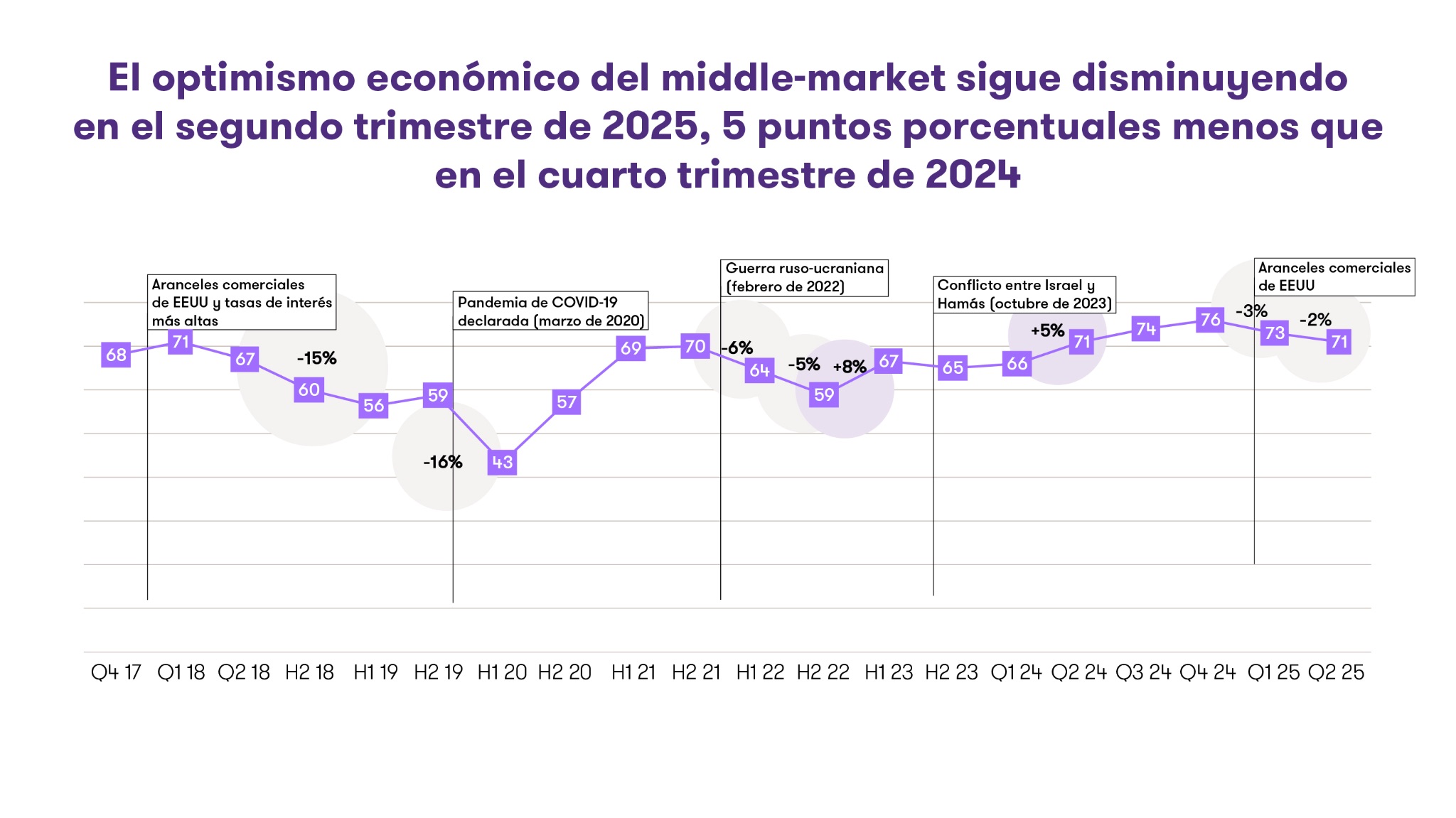

A nivel global, sin embargo, la inestabilidad del panorama global tiene más peso que las potenciales oportunidades que ofrecen los mercados nacionales. El International Business Report del segundo trimestre refleja una nueva caída del optimismo global de los empresarios del middle-market, que ha descendido 5 puntos porcentuales desde finales de 2024. No obstante, un 71% de los líderes de las empresas medianas se muestra aún optimista respecto a la evolución de la economía a corto plazo.

De nuevo, los resultados reflejan las zonas geográficas más afectadas por la guerra arancelaria. El optimismo en Europa y Oriente Medio se mantiene sin cambios en el último trimestre, con España posicionándose como el país más optimista de toda la región (67%). Por contra, Asia-Pacífico se muestra como la más afectada por la caída del optimismo, con un descenso de 6 puntos básicos. Un resultado condicionado por la amenaza de Donald Trump de imponer aranceles de hasta el 50% a países de esta región, como Camboya, Laos y Vietnam.

Una gran parte de esta caída de optimismo se explica por el incremento de la incertidumbre económica. Por primera vez, los empresarios del middle-market identifican este factor como la mayor barrera de negocio en todas las áreas del mundo, recuerda Oxford Economics. En el segundo trimestre del año, el porcentaje de líderes empresariales preocupados por esta cuestión aumentó seis puntos, hasta situarse en el 61%. Mientras, la inestabilidad geopolítica ya preocupa a más de la mitad de los empresarios del middle-market y existe cierto temor al frenazo de la demanda (50%).

Oxford Economics advierte asimismo de que este incremento de la incertidumbre económica ya está pasando factura a las perspectivas de inversión, con descensos en las previsiones de inversión que van desde el 0,3% que registra la Eurozona hasta el 2,1% de los países del Golfo Pérsico.

Apuesta por la tecnología

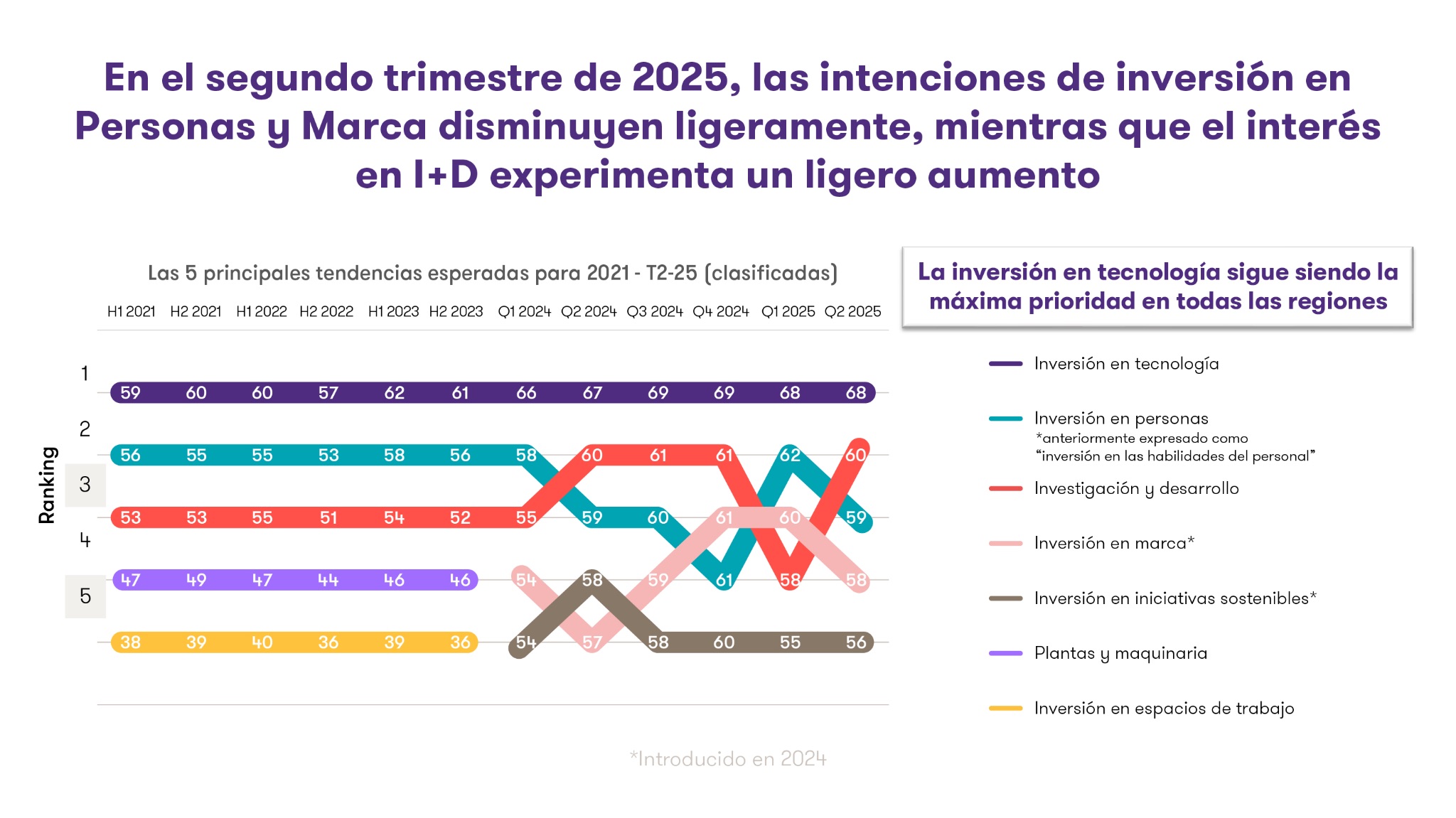

A nivel de inversiones, las nuevas tecnologías se mantienen como la principal prioridad de las empresas medianas, ya que el 68% de los líderes preguntados por el International Business Report reconocen que realizarán inversiones en este ámbito. Por contra, la inversión en recursos humanos cae a la tercera posición, superada por las inversiones en I+D+i.

“La inversión en personal y marca ha disminuido como prioridad en la mayoría de las regiones, aunque Asia-Pacífico y África siguen centrándose en la inversión en personas”, destaca Oxford Economics.

Las prioridades, en todo caso, varían en función del sector. La banca y el sector energético mostraron una mayor intención de invertir en talento humano durante el segundo trimestre del año y un menor foco en el I+D+i. Mientras, las compañías tecnológicas muestran mayor predisposición a la hora de invertir en su propia marca.

Estas diferencias se replican a la hora de analizar las principales preocupaciones de las empresas del middle-market. La regulación y la burocracia, así como los obstáculos a la competencia, son más importantes para los líderes del sector bancario. Mientras, las limitaciones medioambientales son menos relevantes para la industria energética. En el caso de la disponibilidad de la mano de obra cualificada, esta es especialmente relevante para la industria tecnológica.

En este sentido, la Comisión Europea ha identificado recientemente hasta 42 ocupaciones con escasez de mano de obra cualificada en distintos sectores. Una carestía de habilidades que complicaría la transición tecnológica y energética que pretende impulsar Bruselas.