Diaphanum SV, entidad de asesoramiento financiero independiente, apunta a un próximo fin de los recortes de tipos en la mayoría de las geografías y una amortiguación de la guerra arancelaria, en un escenario de inflación controlada, sobre todo en la Unión Europea, y unas tasas de crecimiento robustas a nivel global. La entidad cree que en los próximos meses la guerra arancelaria se podría suavizar, aún con tarifas por encima de la media, al igual que los conflictos latentes en Ucrania y Oriente Medio, con un mayor riesgo si se reaviva en Taiwán, aunque la probabilidad es baja.

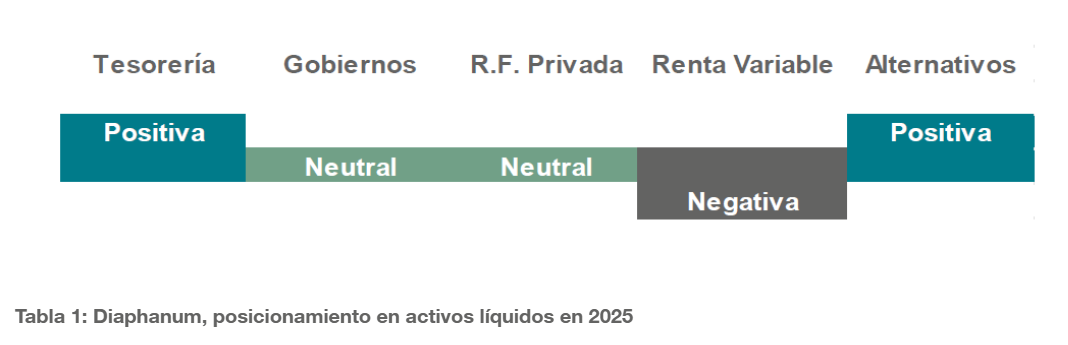

En este escenario, la entidad arrancará 2026 con previsiones positivas en tesorería y alternativos, una visión más negativa en renta variable y neutral en renta fija (corporativa y pública).

Diaphanum cree que el impacto de los aranceles está siendo limitado, en un momento donde la inflación en la UE está cerca del objetivo del BCE y es más difícil de controlar en EE.UU., en torno al 3%. La entidad cree que habrá una resistencia del ciclo económico, a pesar de un mayor nivel de incertidumbre, con crecimientos a nivel global cercanos al 3% en 2026. EE.UU. y emergentes continuarán liderando la contribución al crecimiento del PIB, mientras que Europa podría ganar tracción, gracias al plan fiscal de Alemania.

La entidad explica que la mayoría de los bancos centrales están en modo pausa, aunque la Fed seguirá recortando a medida que el mercado laboral de muestras de ralentización. Apunta a un fin del Quantitative Tightening y la posible injerencia de Trump en el FOMC. Miguel Ángel García, director de inversiones de Diaphanum, explica que “la Fed tiene margen para seguir recortando por su doble mandato de inflación y empleo mientras que, en el caso del BCE, mantendrá los tipos en el 2% por la menor inflación y bajo crecimiento”.

Apuestas de inversión para 2026

La entidad arrancará 2026 con previsiones positivas en tesorería por su baja volatilidad y agilidad para reaccionar a movimientos del mercado, en un escenario que descuenta que el BCE retrasará la bajada de los tipos de intervención. Apuesta por alargar al máximo posible el vencimiento de los activos de tesorería ya que irán perdiendo atractivo.

En el caso de los bonos gubernamentales, Diaphanum considera que sus perspectivas se han visto afectadas negativamente por el abandono de la disciplina fiscal, por lo que apuesta por bonos periféricos europeos, con unos diferenciales atractivos, como mejor forma de aprovechar los niveles actuales. En el largo plazo, la entidad prevé que el bund alemán a diez años se sitúe en torno al 2,5%, el español al 3% y el americano al 3,5%.

Con respecto a la deuda corporativa, los diferenciales están muy bajos desde un punto de vista histórico, tanto en los bonos Investment Grade como en los de baja calidad crediticia, descontando crecimiento económico razonable y buenos resultados. Para la entidad, el atractivo de los bonos corporativos se encuentra en las rentabilidades que ofrecen, que están por encima de la media histórica, sobre todo los de mayor calidad crediticia. Ve potencial de revalorización en los bonos corporativos europeos de mayor calidad crediticia.

En el caso de la renta variable, su desempeño en los próximos meses estará protagonizado por el repunte de los beneficios esperado para 2026, especialmente en las tecnológicas de EE.UU. y por los estímulos fiscales en Europa, la reducción de gastos financieros y la normalización del comercio internacional. A cierre de 2025, las compañías europeas y japonesas experimentarán un crecimiento más bajo, por el menor peso de la tecnología, los aranceles y la depreciación del dólar.

En el segmento de inversiones alternativas, Diaphanum selecciona activos de baja volatilidad con una aspiración de rentabilidad baja que estén descorrelacionados con la marcha de los mercados de riesgo. Así, la entidad volverá a aumentar su peso por la pérdida de atractivo de la renta fija. Con respecto al oro, cree que puede seguir subiendo por la compra de los bancos centrales y economías emergentes, la desconfianza y depreciación del dólar y como cobertura de la inflación. También mantiene los bonos catástrofes en sus carteras e incorpora una estrategia “Market Neutral”.

Sobre el dólar, uno de los activos protagonistas en 2025, la entidad explica que los diferenciales de crecimiento y de tipos de interés, la incertidumbre geopolítica y el deterioro de la balanza exterior de la Unión Europea llevaron a una fuerte debilidad del euro frente a la divisa norteamericana. Con el cambio de estas circunstancias, la tendencia será de debilidad del dólar.

Mantenimiento de la actividad en ilíquidos

La visibilidad en la evolución de tipos de interés, salvo que se produzca algún accidente inflacionista, permite a Diaphanum ser positivo en su visión sobre la actividad corporativa, que no habría caído en este segmento a lo largo del ejercicio 2025, a la espera de conocer las cifras a cierre del último trimestre del año.

José Cloquell, director de inversiones ilíquidas de Diaphanum, explica que “a medida que la actividad corporativa se recupere deberían reactivarse, por este orden, las distribuciones a inversores, las llamadas de capital y el levantamiento de fondos”.

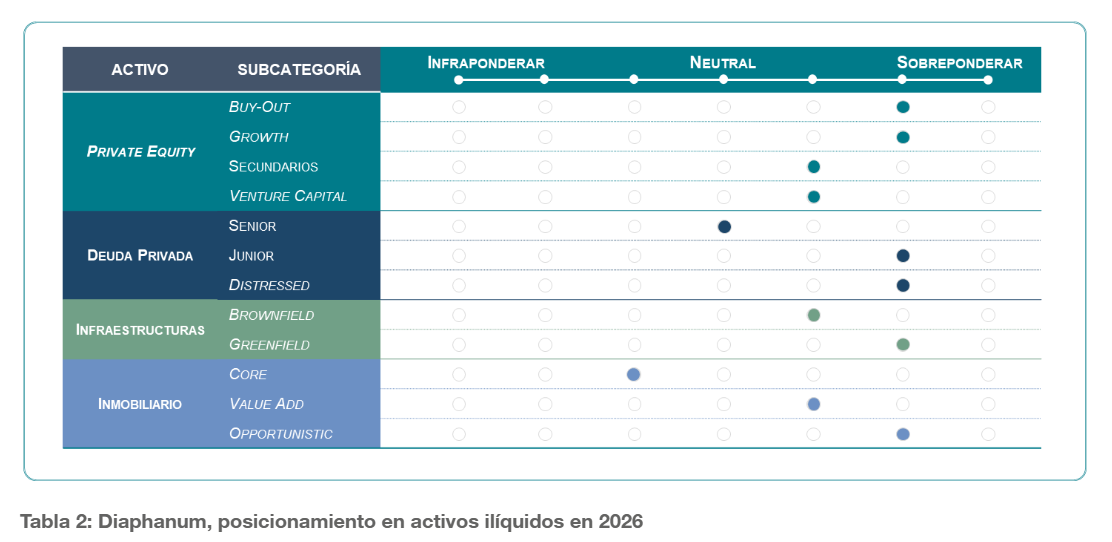

Para la entidad, el entorno de estabilidad en tipos de interés o, al menos, de baja probabilidad de bajadas de tipos de interés, junto a la estabilidad en valoraciones refuerza la visión positiva sobre el private equity más operativo, con más capacidad de influencia en las compañías, frente a estrategias de inversión más vinculadas a consolidación de mercado y/o maximización de apalancamiento y expansión de múltiplos por efecto mercado.

En el caso de la deuda privada, Diaphanum prevé estabilidad en tipos de interés cobrados a compañías en deuda senior, con algo más de actividad en transacciones primarias relacionadas con la reactivación corporativa, que compensa la alta competencia entre fondos de financiación alternativa de primer rango.

Para Diaphanum, en este momento, el par rentabilidad/apalancamiento para situaciones muy concretas es más interesante que en deuda privada senior.

En el ámbito de las infraestructuras, la entidad sigue apostando por estrategias de valor añadido, dada su visión sobre política monetaria, que no dependan de compresión de tipos de interés y tasas de descuento de salida para generar su retorno objetivo. Finalmente, y en esa misma línea, en inversión inmobiliaria, Diaphanum favorece la inversión en valor añadido e, incluso, en estrategias oportunistas que permitan invertir con descuentos relevantes frente al valor razonable de los activos.

Diaphanum SV es la primera sociedad de valores independiente especializada en asesoramiento financiero, que, desde su creación en noviembre 2016, implantó fielmente los rigurosos requisitos que impone la Directiva MiFID II para prestar servicios de asesoramiento independiente en materia de inversiones. La firma líder en asesoramiento financiero independiente en España tiene su sede central en Madrid, tiene más de 3.800 millones de euros en activos bajo gestión, cuenta con un equipo formado por más de 100 profesionales y tiene delegaciones en Bilbao, Alicante, Barcelona, Murcia, Vigo, Burgos y Cáceres, así como una oficina internacional en Miami.