Pictet Asset Management: no hay motivos para que cunda el pánico pándemico

| Por Meritxell Sedo | 0 Comentarios

Aunque los mercados financieros están inquietos por la aparición de la variante Ómicron del COVID-19, entre los inversores no debería cundir el pánico. Las economías están mejor preparadas para hacer frente a una nueva oleada de contagios.

Las clases de activos más arriesgadas cotizan en máximos históricos o cerca de ellos. Hay buenas razones para ello.

La demanda industrial y de los consumidores es sólida, los cuellos de botella en la oferta parecen estar a punto de solucionarse –lo que podría ejercer una presión bajista sobre la inflación– y los beneficios y los márgenes empresariales siguen siendo buenos.

Esto es un buen augurio para los mercados de renta variable en el corto plazo.

Sin embargo, hay que contrarrestar este panorama positivo con la aparición de una nueva amenaza para la economía. Aunque había descendido en la lista de preocupaciones de los inversores, la variante Ómicron del COVID-19, identificada recientemente, demuestra que la pandemia no ha desaparecido. Aunque los acontecimientos relacionados con la pandemia ya no pueden dictar el ciclo económico, no cabe duda de que sí pueden influir en él.

La aparición de una nueva variante del COVID-19, clasificada como de riesgo “muy elevado” por la Organización Mundial de la Salud, ha asustado de manera ostensible a los mercados. Aunque el número inaudito de mutaciones de la cepa indica que las vacunas actuales podrían, en cierta medida, no ser tan eficaces frente a este virus, esto aún no se ha demostrado.

Tampoco está clara la gravedad de la enfermedad que provoca la nueva cepa, aunque las pruebas anecdóticas son alentadoras.

Los gobiernos, por su parte, no asumen riesgos. Muchos han impuesto restricciones a los viajes, tal vez debido a las lecciones extraídas de la vacilación de la que fueron responsables durante la propagación de la variante Delta a principios de año.

Pero el panorama no es negativo a nivel universal.

Aunque la COVID-19 ha provocado distorsiones y cuellos de botella en la oferta, las economías, en términos generales, se han adaptado excepcionalmente bien a los avatares de la pandemia y ahora están mejor preparadas para resistir sus efectos.

Además, parece que las vacunas que se han distribuido por todo el mundo pueden modificarse para tratar específicamente la nueva variante.

Paralelamente, no vemos signos de valoraciones exageradas en las acciones de las empresas que se habrían beneficiado de una reapertura total de la economía. Las valoraciones de los títulos sensibles a la COVID-19 indican que, en gran parte, los inversores han sido escépticos ante la perspectiva de una reapertura fluida y sin sobresaltos de la economía.

Así pues, pese a la mayor incertidumbre, creemos que el rumbo emprendido sigue dirigiéndose hacia la reapertura y la casi normalización de las economías de todo el mundo.

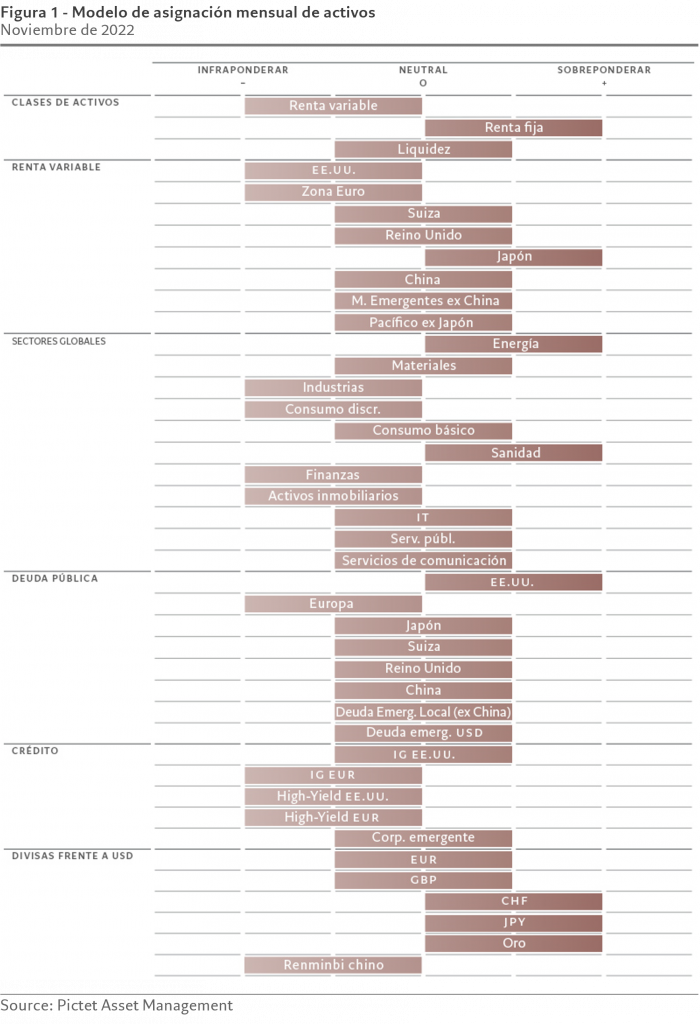

Todo ello nos lleva a mantener nuestra posición neutral en renta variable y negativa en renta fija.

En general, nuestros indicadores del ciclo económico muestran que la economía sigue recuperándose de la pandemia. A pesar de que existe preocupación por los riesgos a corto plazo para el crecimiento europeo, en gran parte relacionados con los nuevos confinamientos y el reciente incremento de los casos de COVID-19, tenemos más confianza en cómo están evolucionando las condiciones económicas en los países desarrollados.

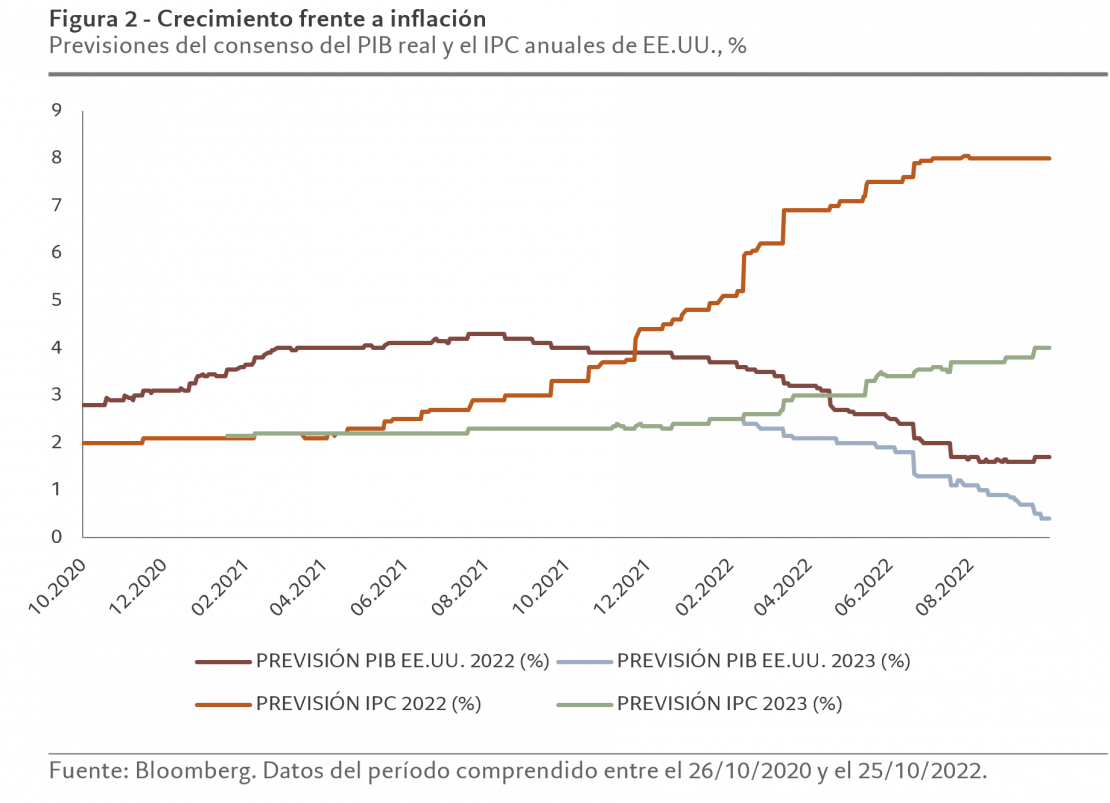

Cabe esperar que el crecimiento de EE.UU. siga siendo muy fuerte, tanto en términos reales como nominales (véase la fig. 2). A nivel mundial, esperamos que el sector servicios cobre impulso. En condiciones normales, el sector servicios seguiría la estela del sector manufacturero –que últimamente ha mostrado cierto debilitamiento. No obstante, creemos que la próxima fase de la recuperación vendrá impulsada por los servicios, ya que la reapertura de las economías debería seguir, en general, su curso (aunque con la incertidumbre añadida por la propagación de la variante Ómicron).

Prevemos una reaceleración secuencial del crecimiento hasta el primer semestre de 2022. El ritmo de la expansión económica global debería mantenerse por encima de la tendencia en un futuro inmediato –nuestra previsión de un crecimiento del PIB del 4,8% para el año que viene sigue estando por encima de la del consenso.

Nuestros indicadores de liquidez muestran una importante contracción de la oferta de crédito este trimestre, gracias a la drástica retirada de estímulos de los bancos centrales. Sin embargo, en una nota más positiva, existen indicios de que la oferta de crédito está creciendo en el sector privado, sobre todo en EE.UU., y las autoridades chinas también están empezando a relajar su postura.

El repunte de la financiación privada históricamente ha ejercido una presión alcista sobre los tipos de interés, ya que permite a los bancos centrales endurecer aún más su política monetaria.

Nuestros indicadores de valoración muestran que todas las clases de activos principales siguen estando caras según niveles históricos, con la renta variable rondando máximos históricos. Latinoamérica es una excepción, ya que sus mercados de renta variable ahora están baratos incluso en términos absolutos. En términos relativos, el Reino Unido también está a buen precio.

La valoración de la renta variable estadounidense es la más elevada. Y los títulos de consumo discrecional empiezan a parecer tan caros como las acciones tecnológicas. Mientras tanto, los títulos cíclicos han superado en rentabilidad a sus equivalentes defensivos a medida que las expectativas de inflación han aumentado; esto ha hecho que la prima de los títulos cíclicos sobre los defensivos vuelva a acercarse a los máximos del ciclo, del 16%.

La disminución de la liquidez y la presión alcista sobre los rendimientos reales reducirán las ratios precio-beneficio de los títulos, aunque ya se ha producido aproximadamente la mitad de la contracción que preveíamos a principios de año. Por otra parte, aunque parece que el crecimiento de los beneficios se está moderando, seguimos esperando que los beneficios empresariales aumenten un 16% el año próximo.

En cuanto a la renta fija, la señal sobre la deuda pública china es neutral, mientras que los bonos “investment grade” de EE.UU. parecen caros. El aumento de la inflación ha provocado una desbandada hacia los bonos estadounidenses ligados a la inflación, dejándolos con unos rendimientos inferiores al -1,0% y siendo la segunda clase de activos más sobrecomprada de nuestros modelos.

Nuestros indicadores técnicos muestran que las tendencias positivas de la renta variable global se intensificaron, compensando la ausencia de factores estacionales positivos. Los datos técnicos para los bonos fueron negativos, aunque las encuestas muestran que el posicionamiento de los inversores en renta fija parece excesivamente bajista, lo que normalmente sería una señal de “compra”.

Columna de Luca Paolini, estratega jefe de Pictet Asset Management.

Descubra las perspectivas macroeconómicas y de asignación de activos de Pictet Asset Management.

Notas importantes

Este material va dirigido exclusivamente a inversores profesionales. Sin embargo, no deberá ser distribuido a ninguna persona o entidad que sea ciudadano o residente de cualquier lugar, estado, país o jurisdicción en el que dicha distribución, publicación o uso sea contrario a sus leyes o normativas.

La información y los datos presentados en este documento no deben considerarse una oferta o incitación para comprar, vender o suscribir valores o instrumentos o servicios financieros.

La información utilizada para la elaboración del presente documento se basa en fuentes que consideramos fiables, pero no se hace ninguna manifestación ni se da ninguna garantía en cuanto a la exactitud o integridad de dichas fuentes. Cualquier opinión, estimación o previsión puede modificarse en cualquier momento sin previo aviso. Los inversores deben leer el folleto o el memorándum de oferta antes de invertir en cualquier fondo gestionado por Pictet. El tratamiento fiscal depende de las circunstancias individuales de cada inversor y puede cambiar en el futuro. Las rentabilidades pasadas no son indicativas de rentabilidades futuras. El valor de las inversiones, así como la renta que generen, puede disminuir o aumentar y no está garantizado. Es posible que usted no recupere el importe inicialmente invertido.

Este documento ha sido publicado en Suiza por Pictet Asset Management SA y en el resto del mundo por Pictet Asset Management (Europe) SA, y no podrá reproducirse ni distribuirse, ni parcialmente ni en su totalidad, sin su autorización previa.

Para los inversores estadounidenses, la venta de acciones en los Estados Unidos o a Personas de los Estados Unidos solo se puede realizar mediante colocaciones privadas a inversores acreditados según las exenciones de registro en la SEC en virtud de las exenciones a colocaciones privadas de la Sección 4(2) y el Reglamento D conforme a la Ley de 1933 y a clientes cualificados según lo definido en la Ley de 1940. Las acciones de los fondos de Pictet no se han registrado según la Ley de 1933 y, salvo en operaciones que no violen las leyes de valores de los Estados Unidos, no pueden ser ofrecidas ni vendidas ni directa ni indirectamente en los Estados Unidos ni a Personas de los Estados Unidos. Las Sociedades de Gestión de Fondos del Grupo Pictet no se registrarán según la Ley de 1940.