Es el momento para la inversión en multiactivos

| Por Cecilia Prieto | 0 Comentarios

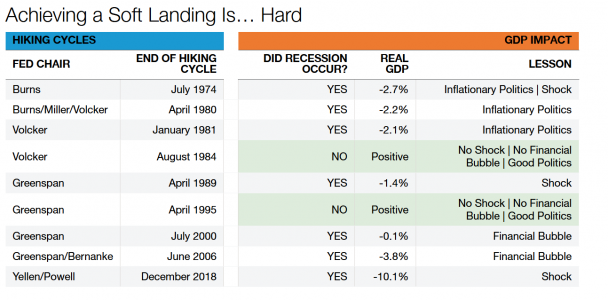

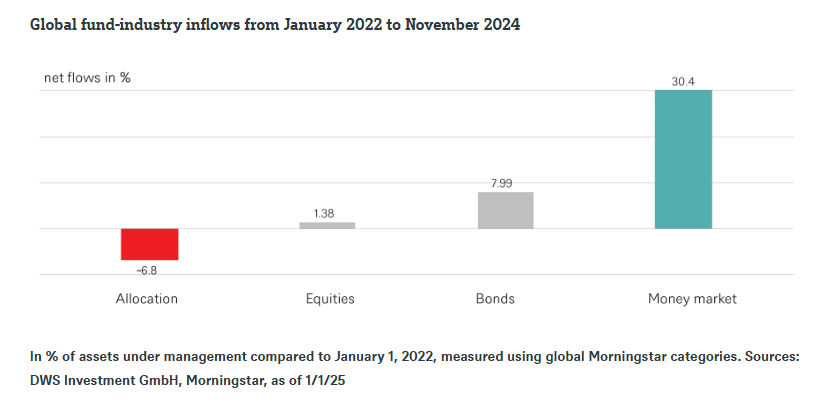

Tras años de letargo, los fondos del mercado monetario han resurgido con fuerza en los últimos tres años: desde principios de 2022, unos 1,9 billones de euros han entrado en fondos del mercado monetario en todo el mundo, lo que supone un repunte del 30,4%. Los fondos de otras clases de activos sufrieron, especialmente los fondos balanceados (gráfico 1). Sin embargo, debido al cambio de tendencia de las tasas de interés y al aumento de la incertidumbre económica y política tras las elecciones estadounidenses, pensamos que es el momento adecuado para volver a diversificar.

El giro de la política monetaria despertó el interés por el mercado monetario

Como consecuencia del endurecimiento monetario del BCE entre 2022 y 2024, el retorno de las tasas de interés provocó una fuerte demanda de soluciones ligadas al mercado monetario, que ahora ofrecen rendimientos superiores al 4% anual. Además de las atractivas tasas de interés, los inversores privados, en particular, también se convencieron por la volatilidad históricamente baja y la alta liquidez de esta clase de activos.

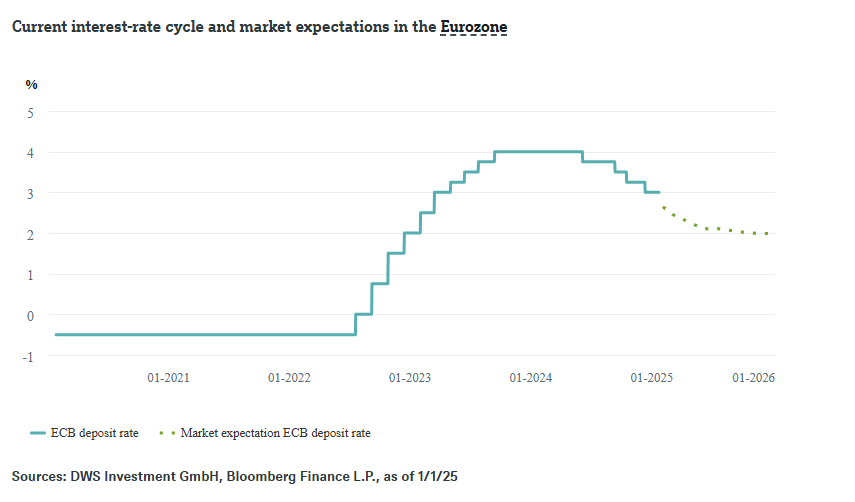

Con la excepción de Japón, los principales bancos centrales del mundo se han embarcado en un ciclo de relajación, que ha llevado a dejar atrás los máximos de las tasas de interés del mercado monetario. El BCE, por ejemplo, ha recortado su tasa de depósito cinco veces en el último año, en 25 puntos básicos cada vez, hasta su nivel actual del 2,75%. Esperamos tres recortes más este año, en línea con el mercado, hasta el 2% (gráfico 2). Y puede que ahí no acabe la historia. En 2026, el lento crecimiento económico en Europa podría situar los tipos en el 1,5%.

Esto implica que los inversores en monetarios están expuestos a un importante riesgo de reinversión durante los próximos uno o dos años, ya que las tasas de los fondos monetarios siguen de cerca las tasas de interés oficiales. Históricamente, existe otro problema con los fondos del mercado monetario para los inversores a largo plazo: su rendimiento ha sido inferior al de muchas otras clases de activos durante un ciclo completo, [1] y en muchos periodos ni siquiera han conseguido preservar su capital en términos reales. Es posible que ese periodo se repita; al fin y al cabo, el mercado de capitales prevé actualmente una inflación a largo plazo ligeramente superior al 2% anual[2].

La renta variable es prácticamente indispensable para acumular riqueza en el largo plazo

La renta variable, por su parte, ha demostrado históricamente ser una cobertura contra la inflación, y creemos que es el camino a seguir para el crecimiento real del patrimonio en el futuro. Sin embargo, incluso las inversiones en renta variable mundial ampliamente diversificada están sujetas a una mayor volatilidad. Durante la crisis financiera mundial, a veces se produjeron pérdidas de más de la mitad del capital invertido. Por tanto, una inversión exclusivamente en renta variable puede estar fuera de la tolerancia al riesgo de algunos inversores.

A continuación, demostraremos que una combinación adecuada de clases de activos, desde inversiones relacionadas con el mercado monetario hasta bonos y acciones, es crucial para navegar con éxito por las inciertas aguas de los mercados de capitales. Analizaremos las ventajas de combinar distintas clases de activos y de gestionar los factores de riesgo. Diversificar entre y dentro de las clases de activos no sólo es pertinente, sino que parece posible ahora.

Bonos y acciones: una interacción compleja

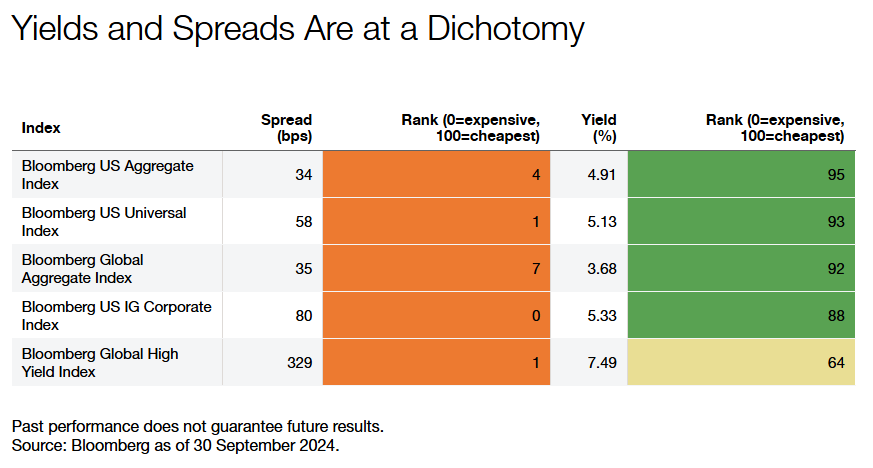

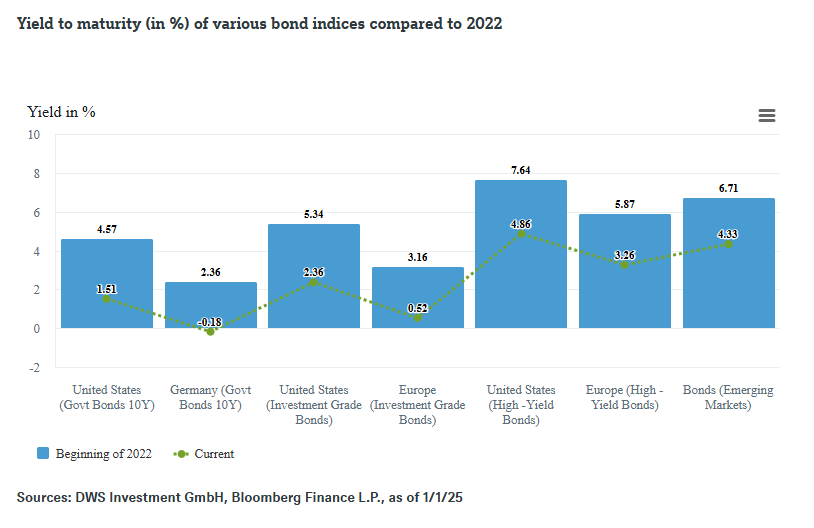

La era de las tasas de interés bajas llegó a su fin en 2022: como las tasas de inflación aumentaron en todo el mundo, los bancos centrales se han visto obligados a subir de nuevo las tasas de interés. El consiguiente aumento de los rendimientos ha provocado una caída significativa de los precios de los bonos[3], pero también el tan esperado regreso de atractivas oportunidades de rendimiento en todo el espectro de la renta fija (gráfico 3). Dependiendo de la calidad crediticia, los bonos corporativos, por ejemplo, rinden ahora entre el 3% y el 8% anual[4].

Estos rendimientos más elevados pueden amortiguar las caídas de precios a corto plazo y proporcionar así un cierto colchón de seguridad. Si se asegura hoy un rendimiento del 5% anual hasta el vencimiento, debería ser capaz de soportar movimientos importantes de las tasas de interés mejor que un inversor que compra al 0,5% anual. Esto significa que los inversores en bonos estadounidenses IG pueden tolerar una subida del rendimiento tres veces superior a la de principios de 2022 antes de tener que contabilizar pérdidas en sus bonos. Esto también hace que la cuestión del punto de entrada óptimo sea algo menos relevante.

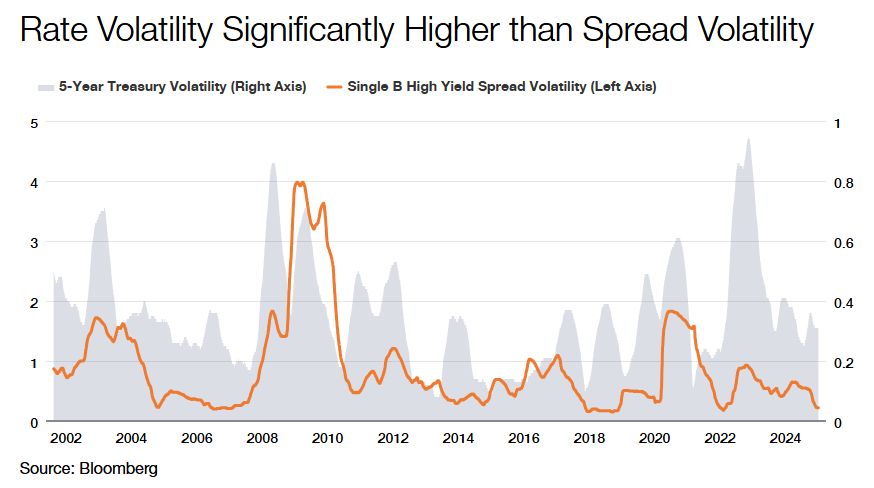

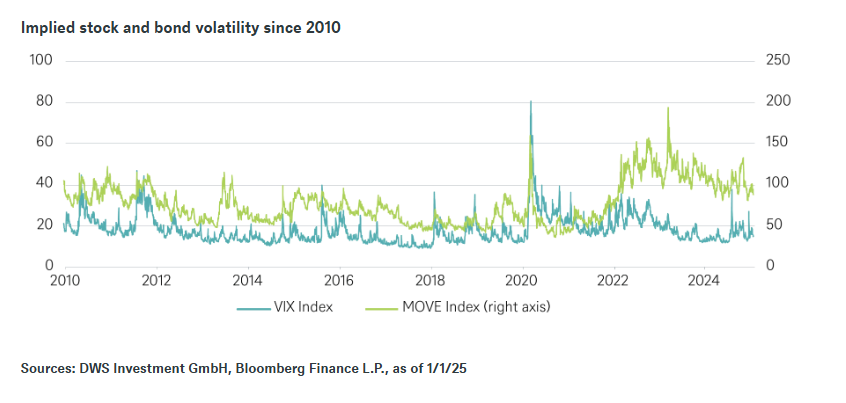

Históricamente, los bonos han sido una clase de activos menos volátil durante muchos periodos, e incluirlos en una cartera parece razonable, si no necesario, en función del perfil de riesgo global. Sin embargo, si observamos la volatilidad implícita actual de estas clases de activos, veremos que, mientras que el riesgo de la renta variable se ha reducido significativamente, la incertidumbre en el mercado de renta fija se mantiene por encima de la media histórica de la última década (gráfico 4). Esto se debe en parte a las incertidumbres actuales sobre el crecimiento, la inflación y la política monetaria, pero también al deterioro de los ratios de deuda pública con saldos fiscales negativos. Los inversores en renta variable parecen menos preocupados por los riesgos resultantes que los inversores en renta fija.

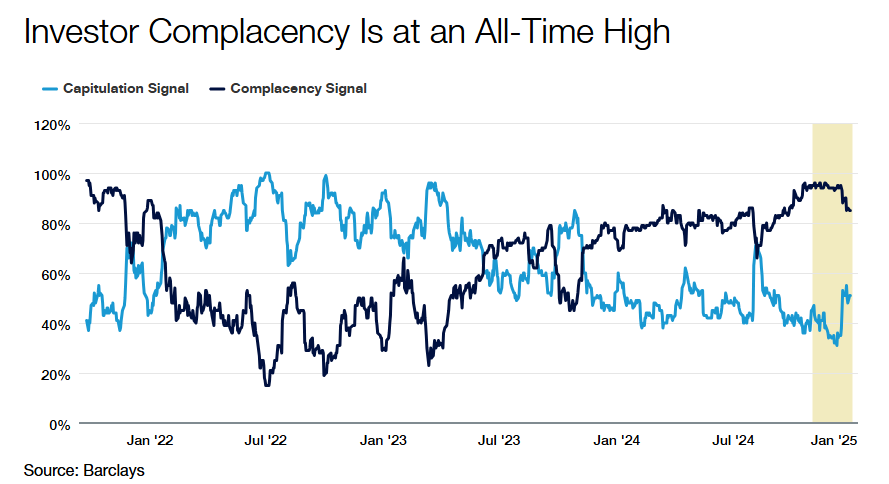

Este sentimiento entre los participantes en el mercado se refleja en los actuales máximos históricos. La renta variable estadounidense, en particular, volvió a subir fuertemente en 2024. Esto conlleva una alta concentración continuada de la bolsa estadounidense, especialmente en unas pocas empresas. Las valoraciones de muchas empresas han vuelto a subir, impulsadas por la IA y la perspectiva de una administración estadounidense más favorable a las empresas. Aunque no pueden descartarse retrocesos a corto plazo, creemos que la idea de participar en la innovación y el crecimiento de los beneficios aboga por una asignación a largo plazo a la renta variable. Sin embargo, incluso una inversión global y ampliamente diversificada en el mercado de renta variable está sujeta a una mayor volatilidad del mercado y conlleva riesgos a la baja que pueden no ser aceptables para los inversores.

Todo depende de la combinación

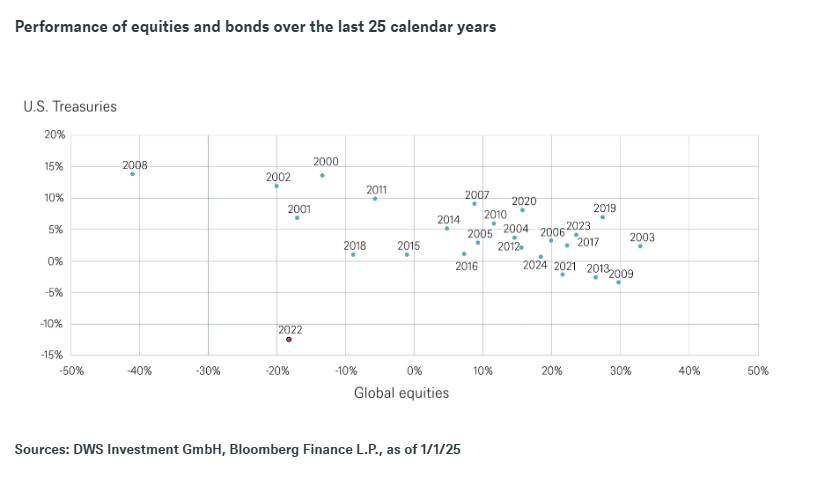

Para lograr rendimientos más estables en distintas fases del mercado, creemos que es esencial combinar ambas clases de activos en una cartera. Sin embargo, muchos inversores siguen recordando el año 2022, cuando esta diversificación no funcionó: cayeron los precios tanto de la renta variable como de la renta fija. En los últimos 25 años, sin embargo, los bonos han sido casi siempre un factor estabilizador para una cartera de acciones y bonos.

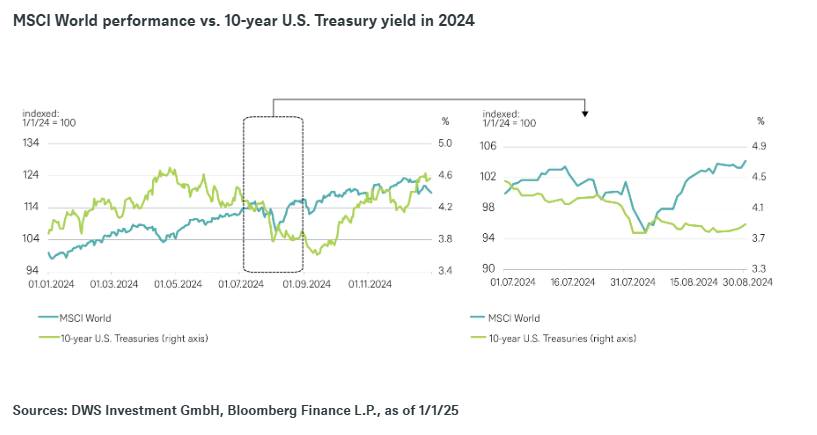

En nuestra opinión, los bonos deberían incluirse como elemento estabilizador en la construcción de carteras. Sobre todo porque la interacción habitual entre acciones y bonos está volviendo a un nivel algo normal a medida que caen las tasas de inflación y se relaja la política monetaria. Esto fue especialmente evidente a mediados del año pasado. Mientras que los índices de renta variable registraron importantes pérdidas en agosto, la deuda pública se benefició de la caída de los rendimientos (gráfico 6). En una situación de mercado así, impulsada sobre todo por la preocupación por el crecimiento, una cartera mixta puede beneficiarse de los efectos de diversificación.

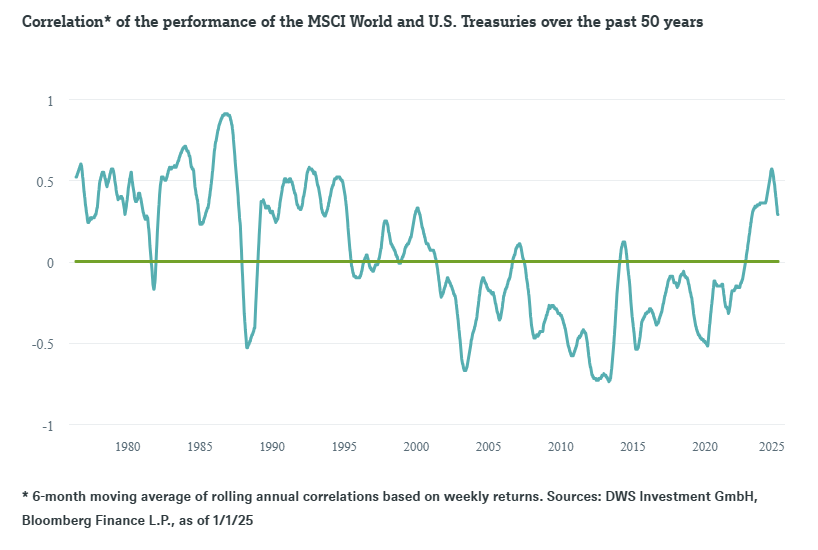

Basta con observar los últimos tres años para ver cómo la correlación puede cambiar con el tiempo, lo que es coherente con la perspectiva a más largo plazo (gráfico 7). Entre 1970 y 1990, por ejemplo, la correlación fue mayoritariamente positiva, pero también hubo fluctuaciones repentinas y a corto plazo durante este periodo. En los últimos años, ha habido una tendencia continua hacia una mayor correlación positiva. Sin embargo, esta tendencia parece estar ralentizándose, lo que podría mejorar el potencial de diversificación.

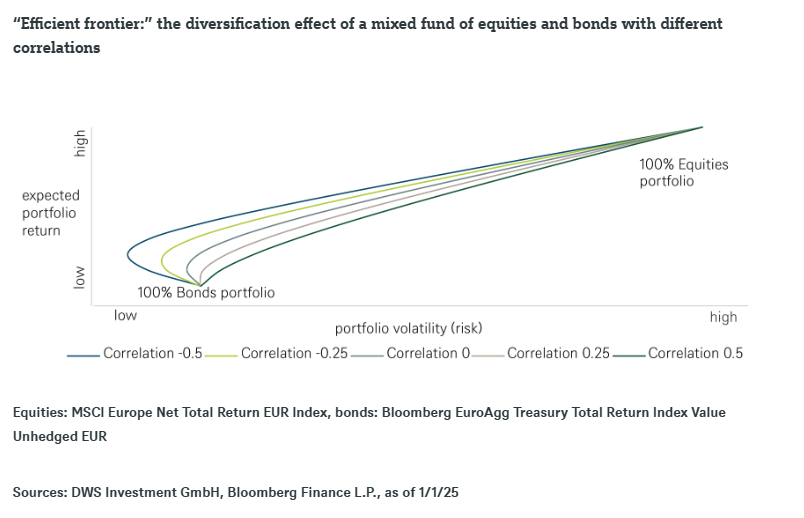

La ventaja de la diversificación, ya sea dentro de una misma clase de activos o entre distintas clases, es el mejor perfil de riesgo de la cartera diversificada resultante. En pocas palabras, cuando se combinan acciones y bonos, el riesgo conjunto de la cartera es inferior a la media de los dos componentes[5]. Este efecto positivo de la diversificación, la misma rentabilidad esperada con un menor riesgo esperado, se ilustra claramente en la figura siguiente, que muestra cómo la frontera eficiente se desplaza hacia la izquierda con correlaciones más bajas, mejorando el perfil de riesgo-rentabilidad de la cartera resultante.

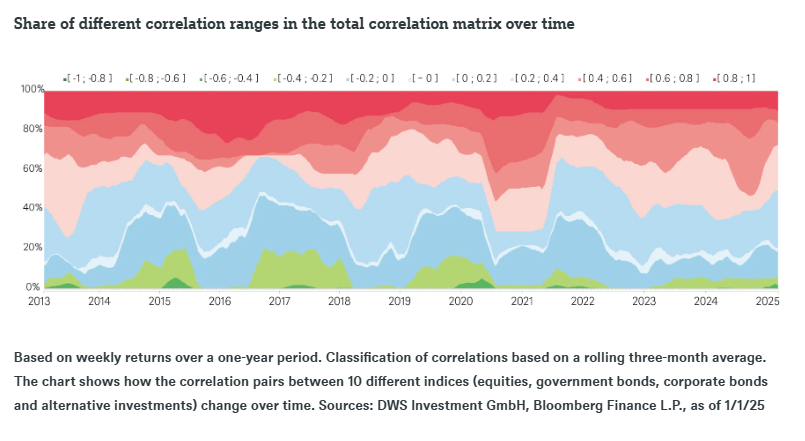

También cabe señalar que no sólo la correlación entre la renta variable y la deuda pública muestra actualmente un potencial de diversificación ligeramente mejorado, sino también la correlación entre otras clases de activos. Tras un movimiento hacia correlaciones positivas más elevadas en 2022, reflejo de una reducción general del potencial de diversificación, podemos observar que la proporción de activos poco correlacionados ha aumentado ligeramente en el pasado reciente (gráfico 9).

El actual entorno de mercado es, por tanto, una invitación a invertir en múltiples clases de activos. Una cartera multiactivos hace precisamente eso y tiene el potencial de ofrecer atractivos rendimientos ajustados al riesgo identificando y aprovechando hábilmente los factores de diversificación. El momento adecuado para el multiactivo es ahora.

Tribuna de Vincenzo Vedda, CIO de DWS, Peter Warken, co responsable de Allocation, y Henning Potstada, responsable global de Multiactivos y responsable de renta fija para EMEA de DWS.

Datos a 24/01/2025; RBA0091_103315_3 (01/2025) (30/01/2026)