La primera fase de la crisis del coronavirus ha terminado

| Por Beatriz Zúñiga | 0 Comentarios

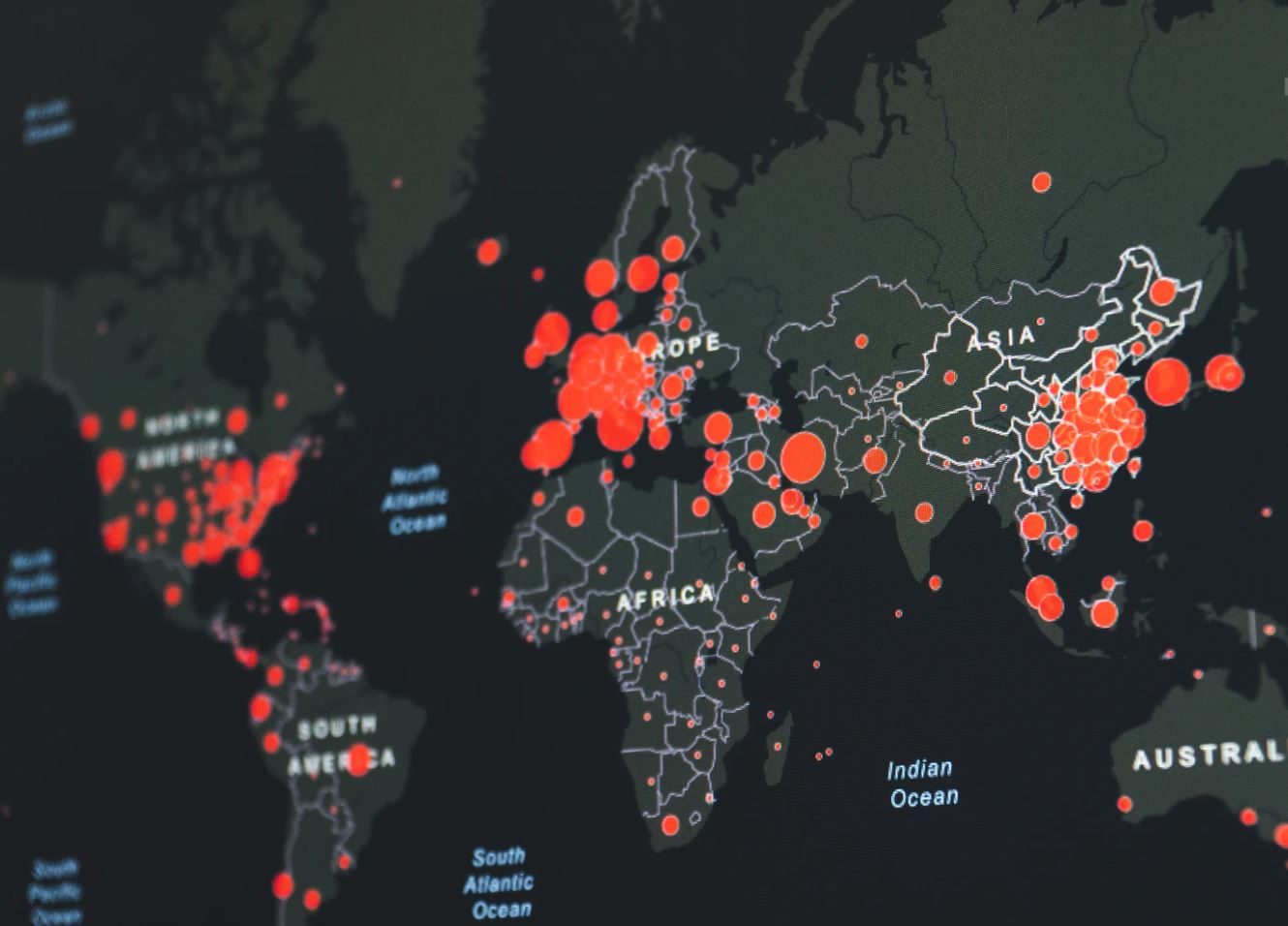

Después de las caídas verticales del 5 al 23 de marzo de 2020, parece que, finalmente, los mercados han encontrado su primer suelo y empezaron un rebote técnico. Desde el inicio de esta crisis, los mercados han reflejado el impacto que ha tenido el cierre decretado por los gobiernos de sectores completos de la economía en una velocidad récord.

Sin embargo, el movimiento ha sido clásicamente magnificado por las ventas forzadas de los inversores que se enfrentan a las llamadas de búsqueda de margen. Esta fase de desapalancamiento parece que ha tocado a su fin. Gracias a las decisivas intervenciones de los bancos centrales, que se benefician de lo que aprendieron durante la crisis de 2008, los mercados han sido capaces de continuar desempeñando sus principales funciones hasta la fecha. La esfera financiera está estabilizada por ahora, con el objetivo de que la crisis en la economía real sea gestionada de forma efectiva.

En el lado de la pandemia, las noticias desde Lombardía e Italia son alentadoras. Los primeros signos del efecto positivo del confinamiento comienzan a confirmarse. El precio es astronómico, pero el efecto es evidente. Sin embargo, los países que primero se vieron afectados, desafortunadamente, no volverán a la normalidad económica de forma inmediata. De hecho, las medidas de restricción en las fronteras seguirán en vigor hasta que el virus haya remitido en los países y regiones más afectados. Aparte de eso, el contagio acaba de comenzar en África, por ejemplo.

En resumen, hay luz al final del túnel, pero todavía queda mucho camino por recorrer. Al mismo tiempo, la investigación para encontrar una droga y una vacuna está muy avanzada en China y en los países desarrollados. Es una carrera contra el tiempo, y con cada día que pasa de contención, el probabilidad de que el método de contención como en La Edad Media parece ser la única solución para aliviar sistemas de salud tensos.

Medidas loables, pero contraproducentes

La conmoción del sector privado en las economías condenadas a la contención requiere una respuesta de política monetaria coordinada y con las medidas de apoyo fiscal. Las empresas y los trabajadores por cuenta propia deben recibir una compensación, al menos, parcial por los ingresos perdidos como resultado de las medidas de cierre tomadas por los gobiernos. Esto puede considerarse como un seguro de daños tras un desastre natural. En ausencia de este apoyo al sector privado por parte del Estado, éste se verá permanentemente cargado con deudas adicionales que frenarán considerablemente la recuperación después de la contención. En otras palabras, el sector privado no puede apoyarse en transferencias forzadas o voluntarias, por muy bien intencionadas que sean, del sector privado al privado.

Reducir o regalar temporalmente algunos alquileres, por ejemplo, puede aliviar situaciones individuales. Pero colectivamente, a nivel nacional, añadiría combustible al fuego deflacionario. Sin embargo, en interés general, es mejor asegurar el pago de los alquileres mediante medidas de apoyo puntuales, transfiriendo las cantidades necesarias del balance del Estado al de los agentes privados interesados. Este ejemplo ilustra dos aspectos. En primer lugar, el riesgo de que se adopten políticas bien intencionadas pero contraproducentes es elevado en los próximos meses. En segundo lugar, sin el respaldo del balance de los gobiernos no habrá salvación. El consenso neoliberal nacido en los años 80 con Ronald Reagan y Margaret Thatcher ha muerto para siempre esta vez. Ahora, nos dirigimos hacia un capitalismo de estado similar al que se practicó durante la guerra en los años 40. Como consecuencia, estamos perdiendo inexorablemente los mercados libres. El control de la curva de rendimiento, como en Japón, corre el riesgo de extenderse pronto a Europa y a los Estados Unidos.

Una nueva prueba de cohesión para Europa

Los criterios de Maastricht y el Pacto de Estabilidad en la zona euro fueron diseñados para prevenir el deslizamiento inflacionario en un momento en que los déficits públicos estaban generando inflación. El coronavirus ha sido su sentencia de muerte. La cohesión europea se pondrá a prueba tras el fin de la pandemia.

Cuando la conmoción de la tragedia sanitaria se calme, se planteará muy pronto la cuestión de la elección entre el retorno a la austeridad fiscal o el paso a un enfoque macroeconómico poco ortodoxo destinado a orientar el producto interior bruto (PIB) nominal a través de la política monetaria en conjunción con la política fiscal. Europa del Norte no se dejará influenciar sin luchar y Europa del Sur no tendrá elección. La cohesión europea está cerca de una nueva prueba. Reiteramos nuestro anuncio de dar preferencia a los países que puedan imprimir la moneda en la que emiten su propia deuda.

El papel del oro

Constantemente recibimos preguntas sobre el comportamiento del metal amarillo. De hecho, su papel es a menudo mal entendido. La característica más notable del oro es que protege contra el riesgo sistémico. En la crisis actual, los bancos son una parte esencial de la solución, a diferencia de 2008. Los Estados los necesitan para prestar abundantemente y a bajo interés con garantías gubernamentales. Por esta razón, el incumplimiento de los bancos está prácticamente descartado en un futuro próximo.

Sin embargo, si las medidas para apoyar y estimular la economía real son insuficientes, incompletas o erróneas, la esfera real podría contaminar el sistema financiero dentro de unos meses. El oro se beneficiaría entonces de su característica de protección contra el riesgo de contrapartida. Mientras tanto, fluctúa con los vagabundos de los tipos de interés reales de los EE.UU., en un rango entre unos 1.500 y 1.700 dólares.

Los mercados de renta fija y de acciones reflejan ahora la «recesión exógena» que acaba de comenzar. Como resultado, los activos de calidad se están negociando a niveles récord de valoración en relación con los activos de tipo value. Sin embargo, creemos que es prematuro sumergirse en esta oportunidad. La oportunidad del value parece ópticamente muy convincente, pero debe evaluarse a la luz del actual conjunto de circunstancias sin precedentes.

Para que los activos value rindan y su ventaja de valoración se lleve a cabo, necesitamos que se cumplan dos condiciones. En primer lugar, la política macroeconómica debe formularse de manera que refleje eficazmente la economía. En segundo lugar, en la nueva era de rápido crecimiento de los controles gubernamentales, algunas decisiones de política podrían perjudicar gravemente a los activos value. Por ejemplo, las autoridades ya están interfiriendo en las políticas de dividendos. Si bien en el caso de los sectores o empresas que probablemente recurran a la ayuda estatal esto está perfectamente justificado, la tentación de extirpar esas intervenciones de manera más amplia podría ser difícil de resistir para los políticos. Cuidado con el value!

Inicio del segundo trimestre

Tras el análisis, hemos llegado a la conclusión de que mantendremos nuestras asignaciones actuales, sin reequilibrar mecánicamente nuestras carteras hacia una asignación estratégica de activos, como suele recomendarse en la práctica institucional. Mantenemos esa opción abierta para más adelante. También mantenemos el sesgo hacia las empresas de calidad que nos ha servido bien en esta crisis hasta ahora.

La primera fase de la crisis ha terminado y estamos entrando en la segunda fase, el fin de la pandemia. Técnicamente, los mercados deberían volver a probar los recientes mínimos durante el segundo trimestre antes de recuperarse a medida que la actividad económica se recupera durante la segunda mitad del año. El camino a seguir sigue siendo volátil y, sobre todo, depende de las decisiones políticas.

Para concluir, quisiera compartir una reflexión basada en la experiencia adquirida durante crisis anteriores como las de 1987, 1998 o 2008. La disminución de algunos precios de los activos en esta crisis es ciertamente impresionante a corto plazo. Sin embargo, siguen contenidas en los mercados de valores, dado el remedio prescrito a la economía real para absorber esta pandemia. Dentro de 12 a 18 meses, podríamos sorprendernos en retrospectiva al ver el potencial de recuperación de los mercados. Todavía estamos en un mercado alcista secular. Parece difícil de creer, pero era igual de difícil de imaginar en el otoño de 1987.

Tribuna de Yves Bonzon, CIO de Julius Baer.