El sentimiento de los inversores es el más alcista desde febrero de 2025, según arroja la encuesta global a gestores de BofA, correspondiente a octubre. La entidad explica que este optimismo se refleja en que la asignación a renta variable ha alcanzado el máximo en los últimos ocho meses, mientras que la asignación a renta fija cae a su nivel más bajo desde octubre de 2022.

Además, indican, los niveles de liquidez de los fondos bajan a un muy reducido 3,8%, y las condiciones de liquidez son las mejores desde septiembre de 2021. “No obstante, el sentimiento plenamente alcista se ve moderado por las crecientes preocupaciones en torno a un posible evento de crédito privado y una burbuja de inteligencia artificial”, matizan desde la entidad.

Expectativas positivas

No solo el sentimiento es alcista entre los inversores, sino que la confianza macroeconómica de sigue recuperándose y se sitúa en su nivel más alto desde febrero. Muestra de ello es que la proporción de gestores que esperan un debilitamiento de la economía mundial se redujo en octubre del 16% al 8%, frente al 82% que se observaba en abril. Según la encuesta de BofA, la mejora de las expectativas de crecimiento mundial desde abril ha sido la mayor subida semestral desde octubre de 2020.

“La brecha entre el precio de las acciones estadounidenses (por ejemplo, una medida del apetito por el riesgo) y las expectativas de crecimiento mundial de FMS se está reduciendo. Las expectativas de recesión han caído al nivel más bajo desde febrero de 2022: un 69% neto afirma que es poco probable que se produzca una recesión mundial. En abril de 2025, un 42% neto de los inversores de mercados financieros emergentes afirmaba que era probable que se produjera una recesión mundial”, apuntan desde la entidad.

Definitivamente, las preocupaciones por una recesión global se sitúan en su nivel más bajo desde febrero de 2022, mientras que se observa el mayor aumento de seis meses en el optimismo sobre el crecimiento desde octubre de 2020. Ahora, el 54% de los inversores espera un “aterrizaje suave”, frente al 33% que prevé “sin aterrizaje” y el 8% que anticipa un “aterrizaje brusco”.

Riesgos: ¿burbuja en la IA?

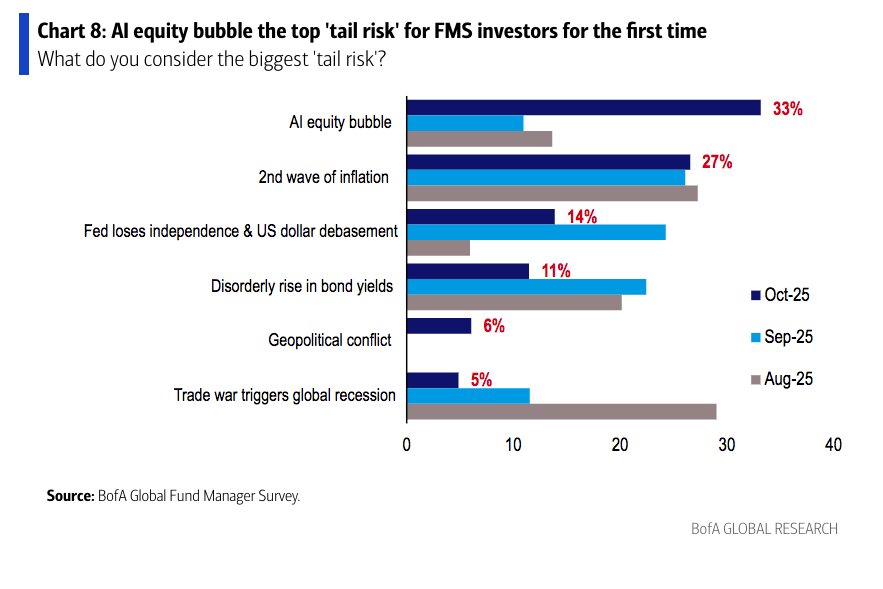

En materia de riesgos, el 33% de los encuestados considera que una burbuja bursátil vinculada a la inteligencia artificial es el mayor riesgo extremo. Un riesgo que aparece por primera vez en la historia de esta encuesta y cuya percepción ha aumentado, ya que el mes pasado este mismo riesgo se situaba en el 11%.

Además, una segunda ola de inflación (27%) y la posibilidad de que la Fed pierda su independencia junto con una devaluación del dólar estadounidense (14%) completan el podio de los principales riesgos extremos del mes. Cabe destacar que el riesgo de guerra comercial (5%) se ha reducido de forma significativa desde su punto máximo en abril, cuando un récord del 80% de los encuestados lo identificaba como el principal riesgo.

A la hora de preguntar a los gestores sobre el tema de la IA, un máximo histórico del 54% de los inversores considera que las acciones relacionadas con la IA están en una burbuja, frente al 38% que opina lo contrario). El sentimiento ha cambiado respecto a septiembre, cuando solo el 41% veía una burbuja y el 48% la negaba. Sobre el impacto de la IA, el 52% de los encuestados indicó que ya está impulsando la productividad, frente al 50% el mes anterior. De cara al futuro, el 26% espera que la IA incremente la productividad después de 2026, un 16% lo prevé para 2026, y solo un 2% anticipa ese efecto en la segunda mitad de 2025.

Llama la atención que esta percepción sobre una posible burbuja en la IA está muy presente entre los gestores europeos, pero no un freno. “El riesgo de una burbuja de IA no es suficiente para frenar el optimismo de los mercados, que continúa en fase creciente, impulsado por la flexibilización monetaria y la disminución de las preocupaciones sobre las políticas y el comercio en EE.UU.. La burbuja de la IA se ha convertido en el principal riesgo de cola, pero no es suficiente para frenar las perspectivas de la renta variable, ya que la mayoría considera que la IA tiene un precio razonable en general”, asegura la encuesta de gestores de fondos europeos.

Asset allocation

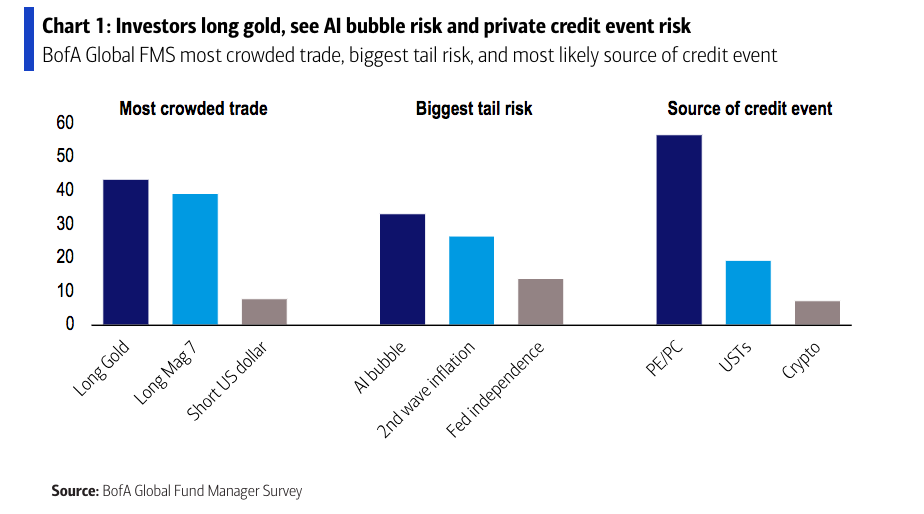

Con esta visión sobre el contexto de mercado, destaca que la operación más concurrida es “posición larga en oro” (43%). “Pese a considerar que el principal riesgo extremo identificado es una “burbuja de IA” (33%) y que la fuente más probable de un evento sistémico de crédito ahora se percibe en el “capital privado / crédito privado” (que sube al 57%), el posicionamiento de los gestores muestra que los inversores creen que los rendimientos compensan los riesgos”, apunta la encuesta en sus conclusiones.

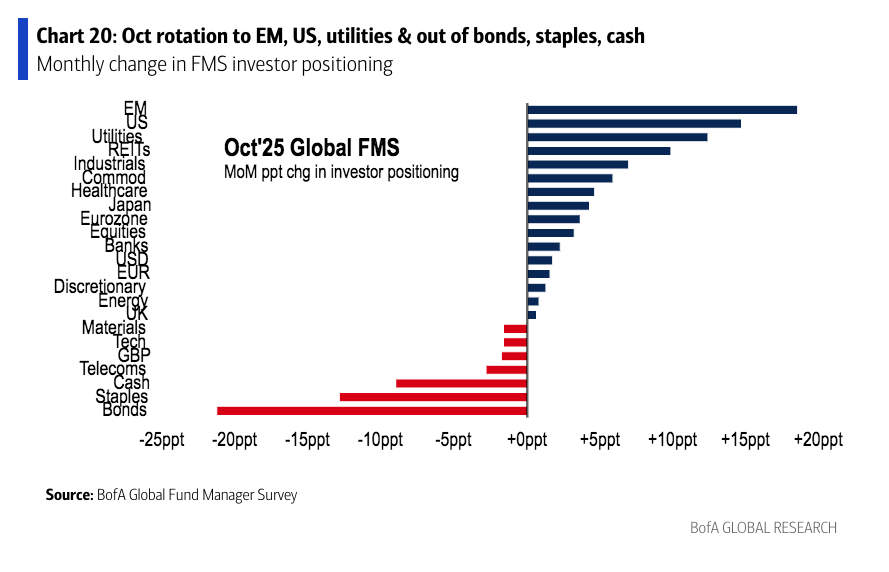

Ahora mismo los los inversores están infraponderando el efectivo al nivel más bajo desde diciembre de 2024, sobreponderando materias primas al nivel más alto desde marzo de 2023 y las acciones de mercados emergentes -que están al nivel más alto desde febrero de 2021- e infraponderando productos básicos de consumo al nivel más bajo desde abril de 2021. “Un 54% de los inversores afirma que la IA está en una burbuja, y un récord del 60% considera que las acciones globales están sobrevaloradas”, insisten desde la entidad.

En octubre, los inversores aumentaron su exposición a la renta variable de mercados emergentes, a las acciones estadounidenses, a las utilities y a los REITs, mentiras que redujeron su asignación a bonos, valores de consumo básico, efectivo y telecomunicaciones.

“Si miramos el posicionamiento de los inversores respecto a su media histórica, se detecta que están sobreponderan utilities, telecomunicaciones, bancos y el euro, e infraponderan el efectivo, el dólar estadounidense, la energía y los valores de consumo básico”, concluye la encuesta de octubre.