A medida que se calma la última oleada de aranceles y parece que la mayoría de los anunciados están destinados a perdurar en lugar de ser «invitaciones a negociar» (con Suiza y la India como principales excepciones), es hora de resumir el nuevo orden mundial comercial, económico y geopolítico que está surgiendo de las cenizas del antiguo.

Para ser claros, seguiremos viendo cambios, amenazas y «acuerdos» en el futuro, pero parece que ahora nos encontramos en un periodo algo análogo al otoño de 2021, cuando el pánico inicial por la pandemia de COVID-19 dio paso a una perspectiva más pragmática. Aunque se seguían vigilando de cerca el número de casos, las tasas de hospitalización y la eficacia de las vacunas —al igual que hoy se siguen vigilando los aranceles recíprocos, los aranceles sectoriales y las promesas de inversión—, la conversación ya no estaba dominada por un único tema y los inversores podían tener una visión más general del entorno en desarrollo.

¿Trump ganó?

Puede ser difícil de admitir, pero el presidente de los Estados Unidos, Donald Trump, parece haber logrado lo que pocos creían posible: imponer aranceles enormemente desequilibrados sin apenas represalias. Es un «resultado» de 15 % a 0 %, incluso en el caso de los «mejores acuerdos», como los firmados con Japón o la Unión Europea, y además recibió titulares impresionantes como incentivo adicional. (Dicho esto, no está claro si las inversiones de 600 000 millones de dólares y los 750 000 millones de dólares en energía acordados con la UE, por ejemplo, serán diferentes en su ejecución a los términos acordados con China en el primer mandato de Trump, que simplemente nunca se materializaron. Si se llevaran a cabo, las inversiones a esta escala en una economía que ya funciona casi a plena capacidad podrían ser menos eficientes y más inflacionistas).

Al amenazar con tipos tan altos que probablemente habrían empujado a los propios Estados Unidos y a varios de sus socios comerciales a la recesión (especialmente en el caso de represalias generalizadas), al mezclar el comercio con muchas cuestiones no relacionadas —sobre todo, por ejemplo, el contexto de seguridad de la UE o Japón— y al eliminar uno a uno a sus oponentes comerciales, que no lograron coordinarse en un dilema del prisionero de manual, Trump logró reordenar unilateralmente las reglas del comercio mundial.

Los mercados financieros se rebelaron inicialmente y le obligaron a cambiar de rumbo el 9 de abril. Sin embargo, durante la pausa de 90 días que siguió, la probabilidad de una recesión y de inestabilidad financiera en Estados Unidos pareció disminuir. Salvo un breve episodio con China, no hubo represalias significativas por parte de los socios comerciales. Fundamentalmente, el «Big Beautiful Bill» se aprobó en una forma más favorable para el mercado de lo que se temía inicialmente, menos irresponsable desde el punto de vista fiscal y sin riesgos para la estabilidad financiera, como sanciones a los titulares extranjeros de activos estadounidenses. Aunque sigue habiendo preocupación por el impacto a largo plazo del aumento de la deuda estadounidense, los mercados se han vuelto más optimistas con respecto a los aranceles estadounidenses. En lugar de una probabilidad al 50 % de recesión, los inversores volvieron a reevaluar el crecimiento estadounidense, que podría descender un 1,5 % en los próximos dos o tres años, pero amortiguado por un estímulo de aproximadamente un 1 % procedente del proyecto de ley, financiado en parte por los ingresos arancelarios, en un contexto de inflación que aumentará aproximadamente un 2 % durante el mismo periodo.

¿Estados Unidos ha salido perdiendo?

Aunque se trata de una gran victoria política para Trump, la economía estadounidense y, en especial, su motor principal, el consumidor estadounidense, podrían ser los grandes perdedores de este nuevo acuerdo comercial. Podría decirse que las decisiones políticas tomadas por Estados Unidos en los últimos cuatro meses han supuesto un esfuerzo de redistribución de la riqueza de los estadounidenses comunes y corrientes hacia los estadounidenses ricos y las grandes empresas. Son los consumidores estadounidenses, y predominantemente la parte más pobre de la población, con altas tasas de consumo, quienes pagarán en mayor medida los aranceles, principalmente en forma de una mayor inflación a largo plazo. En muchos casos, también renunciarán al acceso a la asistencia sanitaria, mientras que los ricos se beneficiarán de una reducción permanente de los impuestos de sociedades. Las medidas populares, como las exenciones fiscales para las propinas, no cambian significativamente esta ecuación, sino que son más bien simbólicas en proporción.

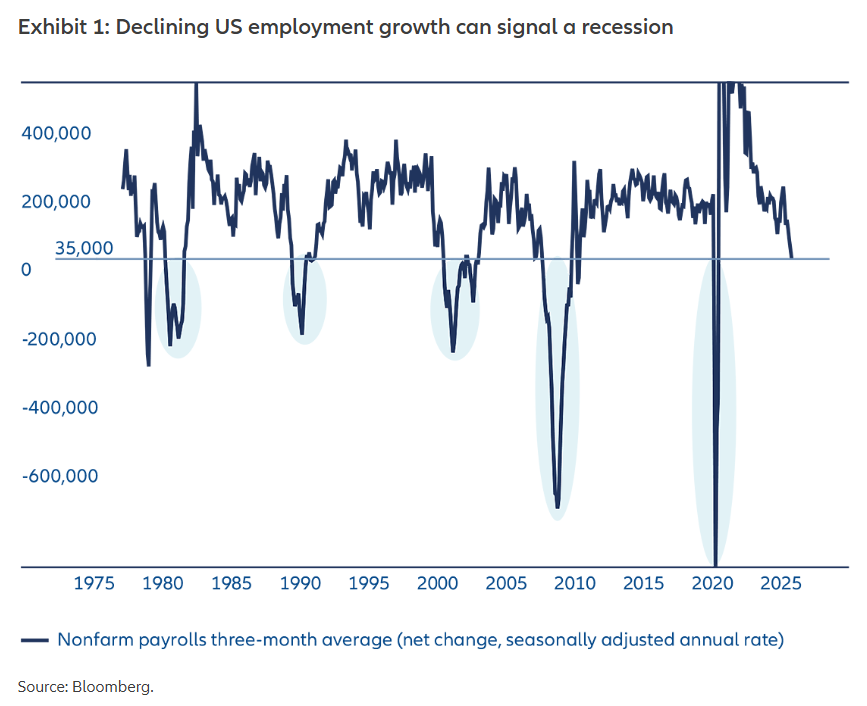

Con la publicación el 1 de agosto de los datos sobre nóminas, y especialmente las revisiones de los dos meses anteriores, también parece que el daño económico de cuatro meses de grave incertidumbre ha sido mayor de lo que se suponía. La caída de la tasa de crecimiento del mercado laboral es significativa si se sitúa en su contexto histórico (Anexo 1). El crecimiento del empleo en Estados Unidos rara vez ha caído tan bajo —a unos 35 000 nuevos puestos de trabajo al mes, según las estimaciones— sin entrar en territorio negativo y significar una recesión.

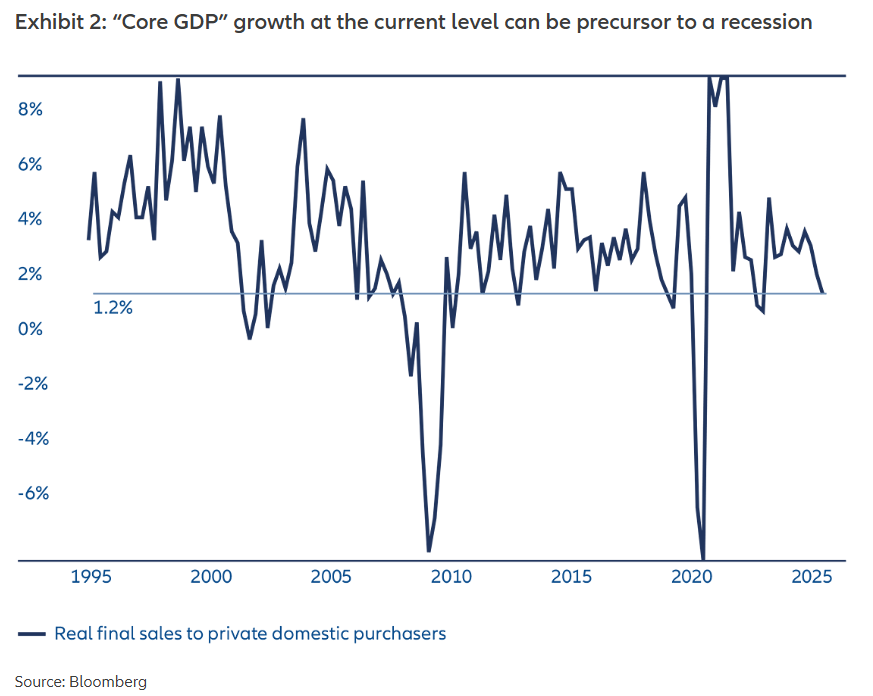

Estos datos se suman al crecimiento algo débil del PIB en el segundo trimestre. Si bien la cifra general se mantuvo en una tasa anualizada del +3 %, esto se debió principalmente a distorsiones en el calendario de importaciones y exportaciones. El crecimiento del «PIB básico» de las ventas finales a compradores privados nacionales ha experimentado un descenso continuo durante tres trimestres. Su último valor fue del +1,2 % anualizado, lo que también es un nivel que rara vez se alcanza, salvo en el preludio de una recesión (gráfico 2). Las excepciones recientes, en las que el crecimiento del PIB subyacente cayó por debajo del 1,2 % pero no hubo recesión, se produjeron en 2022 y a finales de 2018, que fueron momentos difíciles para los activos de riesgo.

¿Ha perdido Estados Unidos aliados?

Aunque el régimen arancelario de Trump evolucionara, sus repercusiones podrían sentirse durante algún tiempo. El carácter unilateral de los «acuerdos» y la humillación sufrida por los líderes nacionales plantean la pregunta de cuáles serán las consecuencias económicas de la paz comercial a largo plazo.

Las lecciones aprendidas en los últimos cuatro meses permanecerán en la memoria de los socios comerciales de Trump, lo que, como mínimo, fomentará el deseo de reducir la exposición y la dependencia de los Estados Unidos. Quizás también traten de unirse a otros y busquen venganza. Transformar un mundo en el que la mayoría de los actores clave eran aliados comprometidos de los Estados Unidos en uno habitado por antagonistas, en solo cuatro meses, sería una pérdida asombrosa de poder blando.

Los ataques contra aliados en el extranjero también han ido acompañados de una campaña interna contra las instituciones independientes. Trump despidió al director de la Oficina de Estadísticas Laborales después de que el informe sobre el empleo de julio revelara que el crecimiento del empleo se había estancado. También ha atacado a la Reserva Federal (Fed). Estas incursiones corren el riesgo de erosionar aún más la confianza de los mercados financieros y las instituciones de Estados Unidos.

Esto nos lleva a una pregunta clave, que se hace urgente debido a este deterioro a largo plazo: si Estados Unidos se acercara a una recesión, ¿con qué arsenal cuenta para combatirla? La ratio deuda/PIB se sitúa en el 120% y el déficit presupuestario ha sido del -6 % anual, mientras que la inflación está expuesta a una presión alcista inusual debido a los aranceles, incluso en un escenario de desaceleración. Los responsables políticos estadounidenses podrían enfrentarse a dos opciones poco envidiables: una austeridad estricta que prolongaría la duración y la gravedad de la desaceleración, o dejar que la inflación supere el objetivo mientras se monetizan los estímulos fiscales. La segunda opción, que requeriría una Fed más complaciente que la actual, podría abrir la puerta a una estanflación a largo plazo.

Tras un repunte a corto plazo, podría ser prudente adoptar un enfoque selectivo con respecto a EE. UU.

Si los datos macroeconómicos de EE. UU. siguen siendo, como mínimo, ambiguos a corto plazo, las acciones mundiales y quizá incluso las estadounidenses podrían beneficiarse. Además de la disminución de la incertidumbre, existen factores positivos en muchas regiones, como el crecimiento de los beneficios empresariales, los estímulos fiscales alemanes y los vientos favorables de la política monetaria.

Sin embargo, a medio plazo, podría haber argumentos más sólidos para adoptar una posición más selectiva con respecto a EE. UU., tanto en renta variable como en divisas. Los inversores de EE. UU. y de todo el mundo siguen sobreponderando los activos estadounidenses, especialmente la renta variable, y estas acciones siguen cotizando con valoraciones elevadas, no solo en las empresas innovadoras en crecimiento, sino en todos los sectores. Esto supone un punto de partida incómodo. Una desaceleración de la economía estadounidense, sin un margen fiscal suficiente para adoptar las medidas adecuadas, sería un escenario difícil de gestionar.

A corto plazo, parece que la apuesta de Trump por los aranceles no ha afectado a las perspectivas de los activos de riesgo. A largo plazo, al poner fin a un periodo de liberalización e integración comercial mundial que ha durado décadas, es posible que haya introducido una serie de riesgos complejos que los inversores tendrán que sortear en los próximos años.

Artículo escrito por Andreas de Maria Campos, jefe de equipo de Asignación Activa Minorista y director de Investigación de asignación de Renta Variable en Allianz GI.

Invertir conlleva riesgos. El valor de una inversión y los ingresos que genera fluctúan, y es posible que los inversores no recuperen el capital invertido. El rendimiento pasado no es indicativo del rendimiento futuro. Este es un comunicado de marketing. Su finalidad es meramente informativa. Este documento no constituye un consejo de inversión ni una recomendación para comprar, vender o mantener ningún valor, y no debe considerarse una oferta de venta ni una solicitud de oferta de compra de ningún valor. Las declaraciones aquí contenidas pueden incluir declaraciones de expectativas futuras y otras declaraciones prospectivas que se basan en las opiniones y suposiciones actuales de la dirección y que implican riesgos e incertidumbres conocidos y desconocidos que podrían hacer que los resultados, el rendimiento o los acontecimientos reales difieran materialmente de los expresados o implícitos en dichas declaraciones. No asumimos ninguna obligación de actualizar ninguna declaración prospectiva. Las opiniones y puntos de vista expresados en el presente documento, que están sujetos a cambios sin previo aviso, son los del emisor o sus empresas afiliadas en el momento de la publicación. Ciertos datos utilizados se han obtenido de diversas fuentes que se consideran fiables, pero no se garantiza la exactitud o integridad de los datos y no se asume ninguna responsabilidad por las pérdidas directas o consecuentes que se deriven de su uso. No se permite la duplicación, publicación, extracción o transmisión de los contenidos, independientemente de la forma. Este material no ha sido revisado por ninguna autoridad reguladora. En China continental, se trata de un programa para inversores institucionales nacionales cualificados, de conformidad con las normas y reglamentos aplicables, y tiene únicamente fines informativos. Este documento no constituye una oferta pública en virtud de la Ley N.º 26.831 de la República Argentina y la Resolución General N.º 622/2013 de la CNV. El único propósito de esta comunicación es informar y en ningún caso constituye promoción o publicidad de los productos y/o servicios de Allianz Global Investors en Colombia o a residentes colombianos de conformidad con la parte 4 del Decreto 2555 de 2010. Esta comunicación no tiene por objeto, de manera directa o indirecta, iniciar la compra de un producto o la prestación de un servicio ofrecido por Allianz Global Investors. Mediante la recepción de este documento, cada residente en Colombia reconoce y acepta haber contactado con Allianz Global Investors por iniciativa propia y que la comunicación no se deriva en ningún caso de actividades promocionales o de marketing realizadas por Allianz Global Investors. Los residentes colombianos aceptan que el acceso a cualquier tipo de página de redes sociales de Allianz Global Investors se realiza bajo su propia responsabilidad e iniciativa y son conscientes de que pueden acceder a información específica sobre los productos y servicios de Allianz Global Investors.

Esta comunicación es estrictamente privada y confidencial y no puede reproducirse, salvo en caso de autorización expresa por parte de Allianz Global Investors. Esta comunicación no constituye una oferta pública de valores en Colombia de conformidad con la normativa sobre ofertas públicas establecida en el Decreto 2555 de 2010. Esta comunicación y la información aquí proporcionada no deben considerarse una solicitud u oferta por parte de Allianz Global Investors o sus filiales para proporcionar productos financieros en Brasil, Panamá, Perú y Uruguay. En Australia, este material es presentado por Allianz Global Investors Asia Pacific Limited («AllianzGI AP») y está destinado exclusivamente al uso de consultores de inversión y otros inversores institucionales/profesionales, y no está dirigido al público ni a inversores minoristas individuales. AllianzGI AP no tiene licencia para prestar servicios financieros a clientes minoristas en Australia. AllianzGI AP está exenta del requisito de poseer una licencia australiana de servicios financieros extranjeros en virtud de la Ley de Sociedades de 2001 (Cth), de conformidad con la Orden de Clase de la ASIC (CO 03/1103) con respecto a la prestación de servicios financieros únicamente a clientes mayoristas. AllianzGI AP está autorizada y regulada por la Comisión de Valores y Futuros de Hong Kong en virtud de la legislación de Hong Kong, que difiere de la legislación australiana. El presente documento es distribuido por las siguientes empresas de Allianz Global Investors: Allianz Global Investors GmbH, una empresa de inversión alemana autorizada por la Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) alemana; Allianz Global Investors (Schweiz) AG; Allianz Global Investors UK Limited, autorizada y regulada por la Autoridad de Conducta Financiera; en Hong Kong, por Allianz Global Investors Asia Pacific Ltd., autorizada por la Comisión de Valores y Futuros de Hong Kong; en Singapur, por Allianz Global Investors Singapore Ltd., regulada por la Autoridad Monetaria de Singapur [número de registro de la empresa 199907169Z]; en Japón, por Allianz Global Investors Japan Co., Ltd., registrada en Japón como operador de instrumentos financieros [n.º de registro: Director de la Oficina Financiera Local de Kanto (operador de instrumentos financieros), n.º 424]. Miembro de la Asociación Japonesa de Asesores de Inversión, la Asociación Japonesa de Fondos de Inversión y la Asociación de Empresas de Instrumentos Financieros de Tipo II; en Taiwán, por Allianz Global Investors Taiwan Ltd., autorizada por la Comisión de Supervisión Financiera de Taiwán; y en Indonesia, por PT. Allianz Global Investors Asset Management Indonesia, autorizada por la Autoridad de Servicios Financieros de Indonesia (OJK).