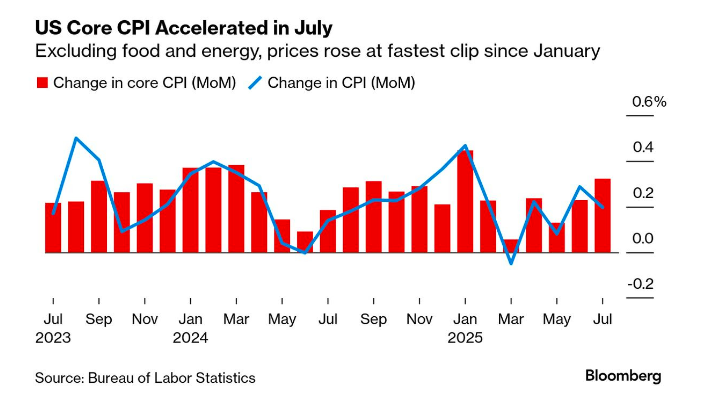

El mercado esperaba ansioso el dato de inflación de EE.UU. de julio por dos motivos: por su impacto en la política monetaria y las perspectivas de la Fed, y por dilucidar si realmente el nuevo marco de aranceles establecidos por la Administración Trump supone o no un encarecimiento de los precios. Finalmente, el IPC general se mantuvo estable en el 2,7% interanual, aunque el IPC subyacente subió a 3,1% interanual, superando ligeramente las expectativas. En términos mensuales, el IPC general aumentó aproximadamente un 0,2 %.

Según los expertos, el dato no sorprendió demasiado y los mercados lo recibieron positivamente. De hecho, los principales índices bursátiles, entre ellos el Dow Jones, el S&P500 y el Nasdaq, cerraron en alza, impulsados por la expectativa de que la Reserva Federal (Fed) podría recortar tasas en septiembre. “El optimismo llegaba tras conocerse un dato de inflación que, si bien repuntaba algo más de lo esperado en su versión subyacente, disipaba los peores presagios y dejaba el camino expedito a la Fed para anunciar un recorte de tipos en septiembre. El mercado de futuros así lo espera, otorgando ahora una probabilidad del 97% a dicho movimiento”, señala Banca March en su análisis diario.

Ronald Temple, economista jefe de Lazard, destaca que la inflación subyacente del IPC sigue su senda para superar el 4% a principios de 2026 y considera que, aunque el informe de este mes no ha sido tan grave como algunos temían, coincide con sus previsiones de un aumento gradual de los precios a medida que los aranceles se repercuten a los consumidores. “Con la reaceleración de la inflación y la probabilidad de que la tasa de desempleo solo aumente ligeramente a pesar del crecimiento mucho más débil de las nóminas, creo que los inversores que esperan recortes significativos de los tipos de interés de la Fed este año probablemente se sentirán decepcionados”, argumenta Temple.

Mirando a la Fed

En opinión de Bret Kenwell, analista de Mercado de eToro, tras un decepcionante informe de empleo de julio y una pésima revisión de los dos meses anteriores, los inversores actualmente anticipan un recorte de tipos para la próxima reunión de la Fed en septiembre. “Lo único que podría cambiar esto es un repunte de la inflación, y aunque el último dato no es necesariamente optimista, es poco probable que modifique las expectativas de recorte de tipos. Por ahora, el IPC interanual alcanzó su nivel más alto desde febrero y aumentó por tercer mes consecutivo, a medida que la inflación subyacente de los servicios continúa subiendo ligeramente. Además, el IPC subyacente superó las expectativas de los economistas y se ha mantenido estable o al alza desde marzo”, señala Kenwell.

Según el análisis de Wilding, este último dato de IPC, junto con las recientes encuestas a los consumidores, que muestran una moderación de las expectativas de inflación y una ralentización del impulso del mercado laboral, proporcionan un contexto razonable para que la Fed comience la normalización de los tipos de interés en septiembre, incluso si la inflación interanual se mantiene por encima del objetivo. “Seguimos esperando dos recortes de 25 puntos báiscos en la segunda mitad del año, seguidos de otros 50 puntos báiscos en 2026”, señala la economista de PIMCO.

Cabe recordar que la política monetaria de la Fed está vinculada a dos métricas principales: el empleo y la inflación. “Si ambos se mueven en la dirección equivocada, como ahora, la Fed se verá obligada a abordar el riesgo mayor. Con la inflación en aumento, el comité se encuentra en una situación difícil, pero a la hora de la verdad, probablemente hará lo necesario para salvar el mercado laboral, dada su vital importancia para la economía”, añade el analistas de eToro.

Los CIOs de AXA IM, recuerdan que el mercado prevé nuevos recortes de 35 puntos básicos (pb) para finales de año. Al mismo tiempo, indican que el consenso sigue esperando que la economía estadounidense se desacelere del 2,8% en 2024 a alrededor del 1,5% en 2025, mientras que la inflación debería acelerarse al 3,0% y al 3,1% en el tercer y cuarto trimestre de este año.

En este contexto, señalan: “La Fed se enfrenta claramente a un dilema: recortar los tipos ante la previsión de ralentización de la economía o subirlos/mantenerlos sin cambios ante la materialización del riesgo de aceleración de la inflación. El regulador ha identificado y adoptado claramente la postura política óptima para abordar este dilema: un enfoque de orientación neutral, estrictamente dependiente de los datos, es el más adecuado para hacer frente a la incertidumbre binaria sobre el estado futuro de la economía, ya que minimiza el posible impacto negativo en el peor de los escenarios macroeconómicos”.

El impacto de los aranceles

En opinión de Tiffany Wilding, economista de PIMCO, hasta ahora, el traspaso de los aranceles a los precios ha sido lento y desigual, y las empresas han absorbido en gran medida estos aumentos. “Creemos que hay buenas razones para que se produzca un traspaso gradual de los precios a los consumidores, entre ellas: los márgenes iniciales saludables de las empresas; una mayor sensibilidad de los consumidores a los precios; y las compensaciones fiscales a las empresas introducidas en la legislación reciente”, argumenta Wilding.

La lectura que hace David Kohl, economista jefe de Julius Baer, es similar. Según su análisis, el IPC podría estar bajando, ya que el menor crecimiento del empleo y la confianza del consumidor están reduciendo el aumento de precios. “Los aranceles están impulsando la inflación al alza, aunque temporalmente, ya que no existe un apoyo compensatorio para ayudar a los consumidores estadounidenses. Con la entrada en vigor de los nuevos aranceles, la factura arancelaria podría aumentar hasta un 1,4 % del producto interior bruto (PIB), lo que deprimiría el consumo”, afirma Kohl.

La reflexión que lanza Philippe Waechter, economista jefe en Ostrum AM (afiliada de Natixis IM), va más allá del impacto sobre la inflación. En su opinión, hasta ahora, los efectos siguen siendo moderados y las empresas importaron muchos productos antes de que se incrementaran estos aranceles y se necesitará tiempo para que se liquiden antes de que tengan un impacto en los precios. Además, considera que los hogares también han cambiado su dinámica de compra, especialmente en lo que respecta a los automóviles.

“La distribución de los costes asociados será a largo plazo. Es posible que las empresas exportadoras de Estados Unidos, los mayoristas y los minoristas quieran absorber parte de los costes antes de trasladarlos al consumidor, que será en última instancia el gran perdedor. Esta distribución a lo largo del tiempo y entre las distintas partes interesadas aún no es claramente perceptible. Esto explica la falta de aceleración de la inflación”, indica Waechter.

Y ahora, ¿qué?

Según los expertos de Banca March, tras las cifras de inflación, las miradas se centran ahora en la reunión Putin-Trump del próximo viernes y, ya de cara a la próxima semana, en el foro de bancos centrales de Jackson Hole, evento algo más descafeinado que en otras ocasiones, si bien nos dará pistas sobre la hoja de ruta del organismo presidido por Powell.