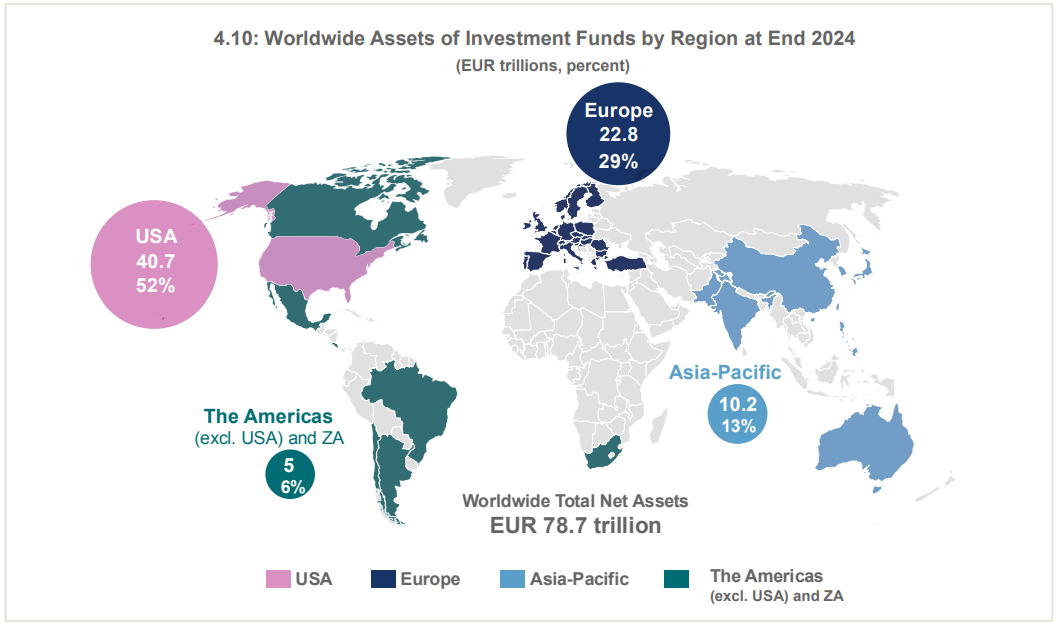

La industria global de fondos de inversión cerró 2024 con una sólida recuperación, alcanzando un patrimonio de 78,7 billones de euros, de los cuales Europa representa el 29%, consolidándose como la segunda mayor región por volumen. Así lo destaca la 23ª edición del Efama Fact Book 2025, elaborado por la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés).

El informe subraya que la región europea experimentó un notable repunte en entradas netas, sumando 685.000 millones de euros en 2024 -casi el triple que en 2023- y superando con creces el promedio de la última década. Este resultado se vio impulsado por el dinamismo de los fondos monetarios, de bonos y, especialmente, de los fondos cotizados (ETFs), que registraron entradas récord.

Además, el documento destaca que todos los principales tipos de fondos UCITS superaron sus promedios de rentabilidad de los últimos cinco años. La renta variable, en particular, ofreció un rendimiento medio del 18,1% en 2024, frente al 8,9% del quinquenio anterior. También los fondos de renta fija y los multi-activo mostraron rentabilidades superiores a lo habitual.

Por otro lado, los costes para los inversores continúan a la baja. Entre 2020 y 2024, las comisiones de los fondos activos UCITS descendieron del 1,11% al 1,02%, y las de los fondos pasivos pasaron del 0,22% al 0,20%. El análisis sugiere que esta tendencia continuará, favorecida por la competencia entre gestores y la mayor transparencia en las tarifas.

Tendencias estructurales: más grandes, más pasivos, más Estados Unidos

Según el informe, los fondos grandes ganan terreno. A finales de 2024, los UCITS de más de 10.000 millones de euros concentraban el 25% del mercado, frente al 12,5% registrado en 2014. Esta concentración se explica en parte por el auge de los ETF y los fondos monetarios, que suelen tener estructuras muy grandes.

Al mismo tiempo, los fondos pasivos siguen ganando cuota, alcanzando el 29% de los UCITS de largo plazo, gracias a su bajo coste y su creciente popularidad entre inversores minoristas e institucionales. Otro dato significativo: la exposición a acciones estadounidenses superó el 50% en los fondos de renta variable UCITS. El informe atribuye esta tendencia al buen desempeño de las bolsas norteamericanas y a la popularidad de índices globales con fuerte ponderación en EE.UU.

Sin embargo, parece que la sostenibilidad pierde fuerza por ahora. Por primera vez desde la introducción del reglamento SFDR, los fondos clasificados como Artículo 9, aquellos con objetivos sostenibles explícitos, registraron salidas netas. En cambio, los fondos Artículo 6 y 8 vieron recuperarse sus flujos, en parte gracias al fuerte crecimiento de los ETFs (mayoritariamente Art. 6) y de los fondos monetarios (principalmente Art. 8). El análisis señala que esta dinámica pone de relieve la necesidad de revisar el marco regulador de las finanzas sostenibles para hacerlo más claro y accesible para los inversores minoristas.

Otra conclusión relevante es que, durante 2024, los hogares invirtieron 258.000 millones de euros en fondos, el segundo nivel más alto de la última década. El análisis destaca que esta cifra refleja el creciente interés de los pequeños ahorradores por los mercados de capitales a través de vehículos diversificados y gestionados. Sin embargo, el 40% del patrimonio financiero de los hogares sigue en depósitos bancarios, lo que, según el informe, evidencia el amplio margen para seguir movilizando ahorro hacia inversiones más productivas.

Fondos alternativos: crecimiento contenido y enfoque en activos privados

Los fondos alternativos (AIFs) tuvieron un año más moderado, con 55.000 millones de euros en entradas netas. Aun así, el informe apunta un cambio relevante: los fondos cerrados, utilizados para invertir en infraestructuras, deuda privada o inmobiliario, ya representan el 21% del total de AIFs, frente al 9% en 2019.

El análisis de EFAMA refleja una industria de fondos europea en evolución: más eficiente, más global y más atractiva para los pequeños inversores. A medida que los ETF ganan protagonismo, las comisiones se reducen y el acceso se amplía, el desafío sigue siendo revitalizar la inversión sostenible y aprovechar el potencial del ahorro europeo.