Situadas en el ecuador del año, las gestoras comienzan a compartir su visión y perspectivas para el segundo semestre de 2025. Siendo conscientes de la incertidumbre y tensiones políticas que han imperado los últimos meses, este ejercicio de proyección resulta complejo. Sin embargo, la conclusión que la mayoría aporta es que los mercados han aprendido a lidiar con la Administración Trump, lo que sin duda es positivo, pero también son conscientes de los riesgos que perduran.

Desde DWS ven probable que el gobierno estadounidense mantenga en alerta a los mercados, pero considera que los inversores ahora están mejor preparados para afrontar la situación. Aunque las perspectivas económicas se han deteriorado, aún vemos potencial alcista en muchas clases de activos. “Mejor que el peor escenario posible es el nuevo ‘mejor de lo esperado’. Aunque las perspectivas de crecimiento para EE.UU., por ejemplo, se han deteriorado desde que Donald Trump asumió el cargo, muchos mercados bursátiles e índices de bonos corporativos cotizan cerca de sus máximos. El mercado cree que podría haber sido peor. Y quizás la situación empeore de lo que el mercado actualmente prevé. Sin embargo, en última instancia, lo que cuenta son los beneficios corporativos. Y, en nuestro escenario principal, estos deberían seguir creciendo”, explica Vincenzo Vedda, Chief Investment Officer de DWS.

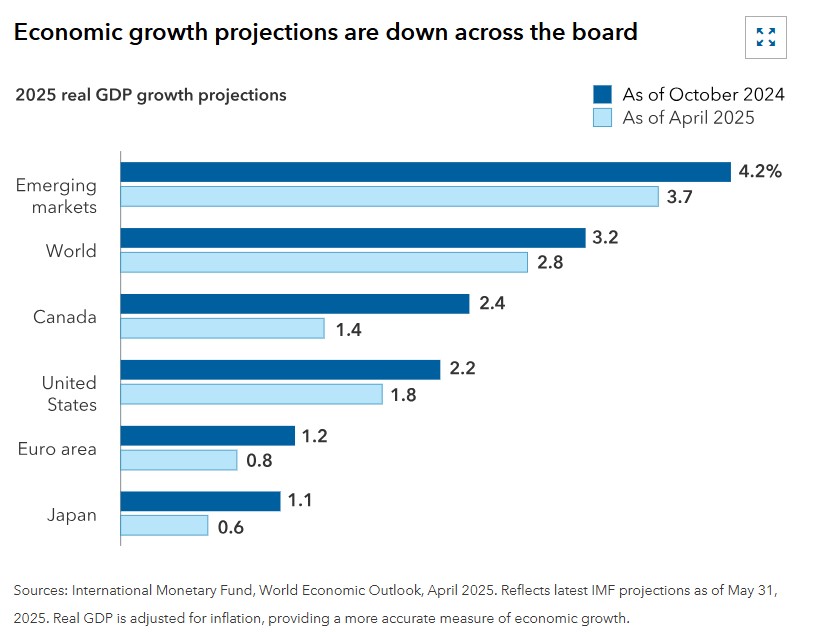

Desde Capita Group consideran que la palabra clave de esta primera mitad de 2025 es incertidumbre. “La falta de claridad sobre la política comercial estadounidense -con el aumento de los aranceles en el centro de la tormenta- ha supuesto una sacudida para la economía mundial. Por primera vez desde 2022, el PIB estadounidense del primer trimestre descendió. Algunas empresas dejaron de emitir forward guidance. Los gastos de capital se han retrasado. Los volúmenes de carga se han desplomado en los principales puertos. La contratación se ha ralentizado. A medida que aumenta la incertidumbre política, disminuyen las previsiones de crecimiento económico mundial. Se han publicado revisiones a la baja para Estados Unidos, Europa, Japón y muchos mercados emergentes, basadas en las últimas cifras disponibles del Fondo Monetario Internacional. Las recientes negociaciones comerciales entre Estados Unidos, Europa y China son alentadoras, pero aún queda mucho por hacer”, advierten en su outlook de mitad de año.

Aranceles y su impacto

“Muchas empresas están pulsando el botón de pausa porque no saben cuáles van a ser las normas dentro de una semana, un mes o un año. Aunque al final se rebajen o anulen algunos aranceles, este efecto de pausa va a tener un impacto. Si eso nos empuja a una recesión o no sigue siendo una pregunta abierta, pero eleva el riesgo significativamente”, comenta Darrell Spence, economista de Capital Group.

Según la visión de T. Rowe Price, la economía mundial se encuentra bajo presión desde múltiples direcciones y las consecuencias de la guerra comercial podrían ralentizar la economía mundial. Además, consideran que la política fiscal y tributaria de Estados Unidos ocupará probablemente un lugar central en la segunda mitad del año. Se espera un aumento de los costes para las empresas. “Los aranceles de la Administración estadounidense -combinados con cualquier medida de represalia de sus socios comerciales- supondrán un shock de oferta para Estados Unidos y un shock de demanda para el resto del mundo, incluidas China y Europa. La gravedad de estos choques dependerá del resultado de las negociaciones comerciales en curso y de los desafíos legales, pero parece seguro que las dos mayores economías del mundo, EE.UU. y China, experimentarán un crecimiento económico inferior al previsto a principios de año, y las ramificaciones de esto se sentirán en todo el mundo, independientemente de los acuerdos comerciales individuales que se alcancen”, añade Blerina Uruçi, economista jefe de EE.UU. de T. Rowe Price.

En su opinión, la incertidumbre se ha convertido en un dato económico que hay que tener en cuenta, del mismo modo que nos fijamos en otros datos duros como el empleo, el gasto de los consumidores y la inversión empresarial. «Creo que gran parte de la previsión económica actual es una previsión política. Y eso es difícil de hacer cuando la política puede cambiar tan rápidamente”, añade Spence.

Por su parte, William Davies, Global Chief Investment Officer de Columbia Threadneedle Investments, coincide con esta visión: “Las tensiones arancelarias pueden desviar ciertos flujos de comercio—incluidos los excedentes chinos—hacia Europa, mientras que países como Alemania relajan su freno al déficit y aumentan el gasto público, lo que podría respaldar un crecimiento europeo mayor del previsto”.

En términos de expectativas, el experto espera un crecimiento global moderado, riesgo de estanflación en EE.UU. “Para lo que resta de 2025 y 2026 se espera un crecimiento global de entre el 2% y el 3%, con EE.UU. en desaceleración, un consumo aún resistente pero aumento de costos, lo que eleva el riesgo de estancación con inflación persistente”, indica.

Excepcionalismo y globalización

Tras lo vivido los primeros seis meses, una de las reflexiones que lanza Davies de cara a lo que queda de año es el repensar el excepcionalismo y la globalización. Según explica, el dominio de los mercados de capitales estadounidenses es un tema recurrente, pero 2025 ha planteado dudas sobre la continuidad de esa tendencia.

“Desde la incertidumbre arancelaria hasta los cambios en la política mundial, los vientos en contra a los que se enfrentan los activos estadounidenses se han intensificado. Mientras tanto, el pivote fiscal de Alemania ha abierto nuevas posibilidades de crecimiento en Europa. Sin embargo, es demasiado pronto para descartar el dinamismo estadounidense. EE.UU. sigue siendo la gran economía más flexible y diversa del mundo, con unos mercados de capitales profundos y un ecosistema de innovación sin parangón. Aunque la narrativa del excepcionalismo estadounidense merece ser reexaminada, las fortalezas subyacentes del país permanecen intactas”, argumenta.

Respecto a la globalización, el Global Chief Investment Officer de Columbia Threadneedle Investments considera que está en retroceso: “Al desconocerse los futuros regímenes arancelarios, las empresas dudan en crear capacidad de producción en el extranjero. Esta incertidumbre ha acelerado el interés por la deslocalización y el friendshoring: fabricar más cerca de casa o en países políticamente alineados. Pero incluso esta estrategia ha encontrado obstáculos. Las empresas estadounidenses con una base de fabricación en el cercano México, con su mano de obra más barata, podrían haber asumido que se les ofrecería cierta protección por el Tratado de Libre Comercio de América del Norte (que comprende EE.UU., México y Canadá). Pero la primera medida de Trump fue imponer aranceles a esos mismos socios comerciales. Hasta que no se aclare la situación, es comprensible que las empresas se muestren reacias a comprometer capital, lo que frenará la inversión mundial”.

Implicaciones para la inversión

Ante este contexto, ¿qué mensajes lanzan las gestoras internacionales para lo que queda de 2025? Desde DWS, por ejemplo, tienen una perspectiva positiva para la renta variable a 12 meses, aunque prevén retrocesos temporales, por cinco razones. En primer lugar, consideran que los precios de las acciones se ven impulsados por las ganancias a largo plazo, y estiman que las ganancias globales continúen creciendo en 2025 y 2026. En segundo lugar, el S&P 500, en particular, creen que se está beneficiando desproporcionadamente del entusiasmo por la inteligencia artificial (IA) y otros crecimientos digitales.

Además, y en tercer lugar, ven que las empresas han aprendido a adaptarse con mayor rapidez a las crisis externas en los últimos diez años. En cuarto lugar, en Europa, la perspectiva de una política fiscal más expansiva está impulsando las perspectivas de crecimiento e inversión. Y, en quinto lugar, si la inflación vuelve a asomar la cabeza, las acciones, el oro y algunos segmentos de los sectores inmobiliario y de infraestructuras podrían ofrecer una gestión del riesgo relativamente mejor que el efectivo o los bonos.

“Es muy posible que los rendimientos de las acciones y los bonos no se alejen mucho de sus niveles actuales dentro de doce meses, tras posiblemente experimentar otra corrección significativa o alcanzar nuevos máximos mientras tanto. Para tener en cuenta la mayor incertidumbre causada por la creciente multipolarización del mundo, volvemos a centrarnos en una cartera de inversión ampliamente diversificada”, indican desde DWS.

Para Columbia Threadneedle Investments, este entorno necesita un enfoque activo y enfoque en calidad. “En un entorno volátil, la gestión activa basada en investigación rigurosa permite seleccionar nombres con balances sólidos, flujos estables y resiliencia operativa. Temas estructurales como la transición energética y la IA siguen siendo oportunidades diferenciadas”, defiende Davies.

Según reconoce, a lo largo de este periodo de incertidumbre, sus equipos de inversión siguen siendo selectivos. “En crédito, la selectividad de las inversiones ha dado sus frutos. Los diferenciales de crédito se estrecharon hasta 2024 y, como equipo, consideramos que los riesgos podrían aumentar, por lo que fuimos relativamente prudentes. Al entrar en 2025, hemos observado una descompresión en el crédito, con los créditos más débiles obteniendo peores resultados. Nuestras carteras, posicionadas hacia nombres de mayor calidad, se han beneficiado. Y en renta variable, se ha producido un retroceso en las valoraciones de los valores de alto crecimiento, incluso de aquellos con beneficios constantes, y la incertidumbre macroeconómica ha pesado más que la calidad a corto plazo. No obstante, seguimos apostando por empresas con balances sólidos, flujos de caja fiables y resistencia operativa. Estos fundamentos deberían prevalecer a lo largo del ciclo, especialmente a medida que más empresas revisen sus expectativas de beneficios ante la incertidumbre”, concluye.

Desde T. Rowe Price, su estratega de mercados de capitales, Tim Murray, añade que en tiempos de rápidos cambios geopolíticos, tendemos a apoyarnos más de lo habitual en las valoraciones de las clases de activos a la hora de tomar decisiones de asignación de carteras.» Incluso tras la presión vendedora concentrada en los valores de crecimiento y el rendimiento relativamente superior de los valores a principios de 2025, los valores de valor parecen relativamente más atractivos que los valores de crecimiento de cara al futuro. En una desaceleración o recesión económica típica, esperaríamos que la renta variable estadounidense resistiera mejor que la internacional. Pero creemos que la dinámica subyacente de la caída de este año puede ser diferente, lo que nos lleva a favorecer modestamente las acciones no estadounidenses», afirma Murray.