Los mercados parecen respirar aliviados tras el acuerdo de tregua entre Washington y Pekín, que acordaron reducir los aranceles sobre las exportaciones chinas a Estados Unidos del 145% al 30% durante 90 días. “La noticia de que China y EE.UU. han dado marcha atrás en las políticas que, en la práctica, suponían un bloqueo comercial entre ambos países ha sido recibida con gran alivio por los mercados. Los inversores confían en que este margen de tres meses se aproveche para negociar un acuerdo duradero que, aunque no elimine del todo las tensiones derivadas de la competencia estratégica entre ambos países, al menos proporcione un entorno más predecible para las compañías”, reconoce Sean Shepley, economista senior de Allianz Global Investors.

Según los expertos, los mercados ganaron terreno, con los cíclicos a la cabeza. “En EE.UU., la estabilidad de la inflación supuso un ligero alivio, aunque el repunte de los precios de los bienes duraderos no se vio completamente compensado por la ralentización de la inflación en los servicios. En Europa, los sectores cíclicos, como el automovilistico, se recuperaron, aunque la rotación sectorial había empezado a mostrar signos de agotamiento al final del periodo, con el repunte de los sectores defensivos. Los inversores esperan ahora un nuevo catalizador, pues las buenas noticias parecen ya descontadas”, resumen desde Edmond de Rothschild AM.

Según el análisis que hace la gestora, los datos económicos estadounidenses de abril aún no han reflejado el aumento de los aranceles, ni en los precios ni en la ralentización del gasto de los consumidores. “El índice de precios al consumo (IPC) del mes se situó en el 2,3%, por lo que la aceleración que se esperaba todavía no se ha dejado sentir, ni siquiera en el caso de los bienes. Los servicios siguieron retrocediendo. Mientras tanto, la bajada de los precios del petróleo ha contribuido a ralentizar la inflación de la energía y los alimentos. El índice de precios al productor (IPP) mostró que los precios de los bienes importados subieron ligeramente del 2,3% en marzo al 2,5%”, indican.

A falta de la publicación de los PMIs, que llegarán a lo largo de la semana, los analistas de Banca March consideran que en EE.UU. la atención de los mercados se centrará en las negociaciones sobre la reforma fiscal impulsada por Trump. “Según el presidente de la Cámara de Representantes, Mike Johnson, la propuesta podría someterse a votación el próximo lunes. La nueva ley toma relevancia después de que Moody´s haya rebajado la calificación crediticia de la deuda estadounidense. Asimismo, la atención de los mercados estará en las subastas del Tesoro, entre las que destaca una emisión de 16 mil millones a 20 años el miércoles”, explican.

La tregua entre Washington y Pekín

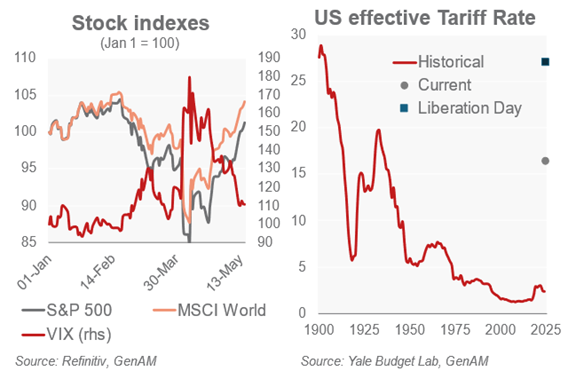

En opinión de Paolo Zanghieri, economista sénior en Generali AM (parte de Generali Investments), el inesperado y acelerado acuerdo para rebajar temporalmente la tensión comercial entre China y EE.UU. demuestra que existe algún tipo de “opción Trump”, incluso con un precio de ejercicio más alto de lo esperado. “Tras la tregua, revisamos nuestras previsiones de crecimiento para Estados Unidos y la eurozona hasta el 1,6% (desde el 1%) y el 1% (desde el 0,9 %), respectivamente, y hemos reducido de tres a dos los recortes de tipos que aplicará la Fed de aquí a finales de año. En cuanto a la asignación de activos, reforzamos nuestra preferencia por el investment grade, al tiempo que mantenemos una pequeña sobreponderación sobre la renta variable. El pico de incertidumbre ha pasado, y los proteccionistas comerciales ya no parecen tener la sartén por el mango en la administración estadounidense, pero sigue siendo necesaria cierta cautela”, explica Zanghieri.

En primer lugar, considera que la tregua con China es temporal y la pausa del arancel punitivo del “día de la liberación” expira el 8 de julio, aunque espera que la pausa se prorrogue hasta que EE.UU. encuentre un acuerdo con los principales socios comerciales. “Esta prórroga, aunque bienvenida, no resolvería por completo la incertidumbre que impide los planes de capex de las empresas”, matiza. En segundo lugar, apunta que el arancel universal del 10% y el del 25% sobre el acero, el aluminio, los automóviles y las piezas de automóvil siguen en vigor, con pocas exenciones, lo que repercutirá en el crecimiento y la inflación. “PLas autoridades comerciales estadounidenses siguen evaluando las posibles amenazas a la seguridad de las importaciones de semiconductores, productos farmacéuticos, minerales esenciales y aviones comerciales, entre otros, lo que podría desencadenar nuevos aranceles sectoriales”, comenta al respecto.

Por último, el economista destaca que el único acuerdo casi cerrado, con el Reino Unido, tiene un alcance muy limitado e incluye disposiciones destinadas a excluir a China de las cadenas de suministro británicas en sectores estratégicos. “Pekín se opondría firmemente a que esto se convirtiera en una característica habitual de todos los acuerdos”, concluye.

Navegando por la pausa de 90 días

En opinión de Andrew Lake, Chief Investment Officer, Head of Fixed Income en Mirabaud Asset Management, la retórica puede sonar familiar, pero este último capítulo arancelario viene con una novedad: “Las verdaderas negociaciones no son entre Estados Unidos y sus socios comerciales, sino entre la Casa Blanca y los mercados de bonos estadounidenses”.

Según el análisis de Lake, en las últimas semanas, hemos observado un cambio sutil pero importante: Trump parece mucho menos reactivo a la volatilidad del mercado de acciones que durante su primer mandato, cuando solía medir su éxito por el desempeño del índice S&P 500. “Esta vez, el indicador clave son los costes de financiación de EE.UU. Quiere rendimientos más bajos del Tesoro, tipos de interés más bajos y un dólar más débil. Cuando los rendimientos del Tesoro comenzaron a quebrarse en abril, el tono cambió. Ahora es el mercado de bonos, no el de acciones, el que parece estar impulsando los ajustes de la política”, explican. Para este experto, con la mayor parte de la pausa aún por delante, los mercados siguen posicionados con optimismo, impulsados por noticias de acuerdos en el Reino Unido y China.

Para Lake la verdadera pregunta es si los mercados financieros, alentados por el optimismo sobre los aranceles, pueden ignorar los datos actuales y centrarse en las posibles mejores expectativas económicas que ahora se están incorporando en los precios para la segunda mitad del año.

“Claramente, estamos en una peor situación que a principios de año, con un 10% aparentemente como la tasa arancelaria mínima, pero eso sigue siendo mucho mejor que la situación de hace solo unas semanas. Persisten las dudas, pero si esto es ahora la “nueva normalidad”, entonces esperaríamos que se cierren acuerdos con otros socios comerciales importantes en los próximos meses. Al encontrarnos nuevamente en modo de ‘esperar y ver’, nuestro posicionamiento sigue siendo cauteloso. Los mercados están subiendo por la narrativa, no por los fundamentos, y hemos estado reduciendo riesgo durante estos repuntes. Preferimos rotar hacia crédito de alta calidad, donde los diferenciales se han ampliado hasta niveles que consideramos ‘recesivos’. Estamos construyendo exposiciones de forma lenta en puntos de entrada atractivos”, concluye.

Por Guillermo Santos

Por Guillermo Santos