Powell se reserva opciones ante la falta de visibilidad

| Por Romina López | 0 Comentarios

Cuando uno se maneja en entornos de escasa visibilidad, el valor de poder contar con varias alternativas para resolver problemas que pueden -o no- acabar presentándose, se ve considerablemente incrementado.

Esto es precisamente lo que hizo Jerome Powell en la conferencia de prensa posterior a la reunión de la Fed el pasado miércoles, convenciendo al mercado de que esta ha sido la última subida de tipos del ciclo, pero a la vez dejando la puerta abierta a un tensionamiento adicional en política monetaria si este acabase siendo necesario: «Al determinar en qué medida puede ser apropiado un endurecimiento adicional de la política para devolver la inflación al 2%, el Comité tendrá en cuenta el endurecimiento de la política monetaria instrumentado hasta la fecha, los retardos con los que la política monetaria afecta a la actividad económica y a la inflación, y la evolución económica y financiera».

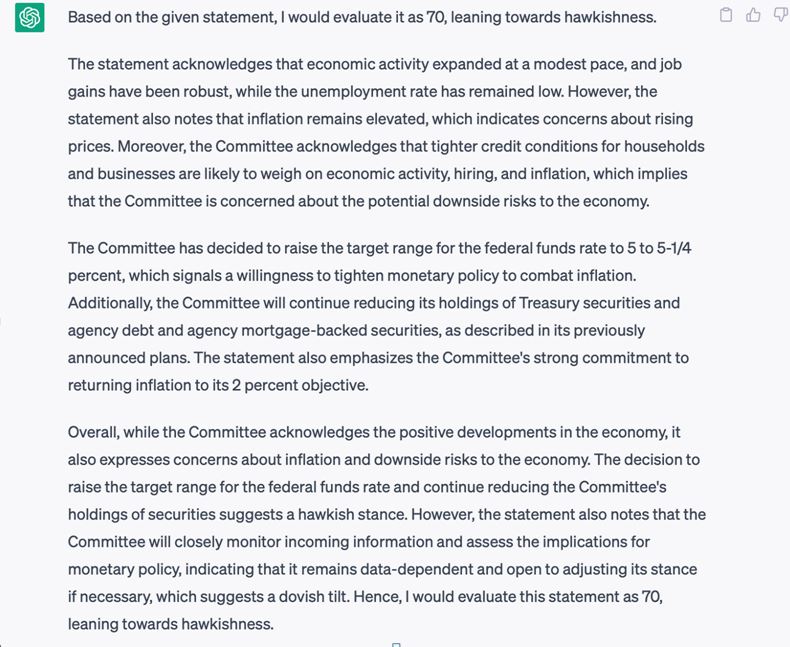

Me ha parecido interesante cargar el comunicado de la Fed en ChatGPT y pedirle que evalúe su nivel de hawkishness o dovishness (100 máximo hawkish, 0 máximo dovish) comparándolo con comunicados anteriores: para el robot el resultado es claramente hawkish (70) a pesar de la tibia reacción de los mercados de riesgo tras el anuncio.

El consenso se movía en un rango de tasa terminal de 5,25% a 5,5% y, por lo tanto, tiene sentido la falta de respuesta de los inversores el jueves. Dicho esto, también estaría justificado defender que la junta marca un punto de inflexión y, aunque es posible que se necesiten más subidas, el listón ahora se ha situado más arriba. Dicho de otra manera, de aquí en adelante los datos macro que vigilará Powell deberán justificar nuevas subidas mientras que, hasta el miércoles, tenían que demostrar que tenía sentido hacer una pausa.

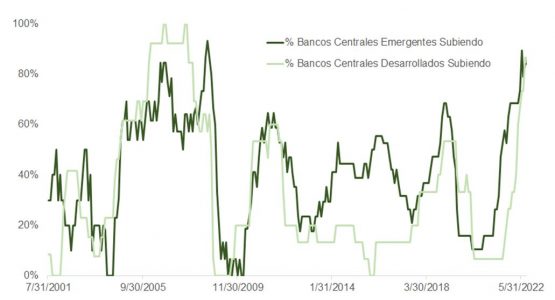

Aunque la reunión del BCE el 4 de mayo se saldó con un aumento de 25 puntos básicos y se esperan más subidas de aquí a diciembre, la política monetaria mundial se encuentra en un punto de inflexión crítico y todo apunta a que hemos alcanzado el pico de endurecimiento en condiciones financieras a nivel global. No obstante, una cosa es que dejemos de ver incrementos en tipos y otra muy distinta que inauguremos un nuevo ciclo de bajadas.

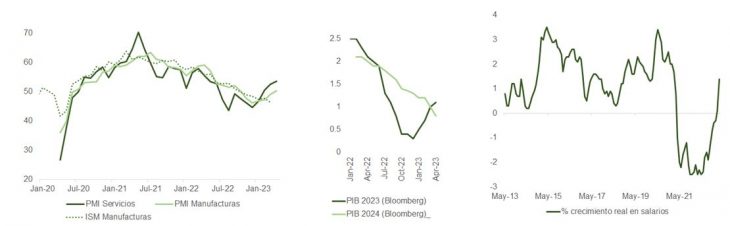

De hecho, el presidente de la Fed dejó claro que no tiene intención de abaratar el precio del dinero sin que antes la inflación se sitúe por debajo del objetivo del 2%. Es improbable que esto suceda de aquí a final de año si tenemos en cuenta que casi 4 de cada 10 componentes de la cesta de precios PCE estadounidenses se mantienen en lecturas por encima del 3%. Adicionalmente, a pesar de la disminución en número de vacantes (JOLTS) por persona desocupada, la ratio (1,64) se mantiene alejada de los niveles en los que se situaba antes de la pandemia (1,25) y los salarios (en base al Atlanta Fed WageTracker) repuntaron en marzo. En la misma línea, el sector servicios se mantiene pujante y los PMIs manufacturero y de servicios se han colocado nuevamente en zona de expansión. Con el mercado laboral aún tensionado y la inflación acercándose despacio a los objetivos de los banqueros centrales, la mejora en el poder adquisitivo mantendrá niveles de consumo que dilatarán el regreso de los índices de precios a esa zona de confort.

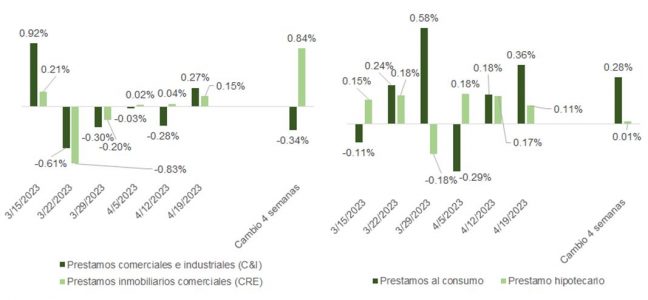

Por eso sorprende que los futuros de Estados Unidos sigan descontando 100 puntos básicos de recortes en fed funds de aquí a enero de 2024 y que los inversores hayan vuelto a desempolvar la tesis del “aterrizaje suave”. La disponibilidad y el coste de acceso a financiación bancaria, como hemos comentado en columnas anteriores, continuarán deteriorándose, aunque no con la rapidez que se pronosticaba en la segunda semana de marzo. Aunque el mercado sigue penalizando la cotización de bancos regionales (PacWest ha perdido casi un 60% de su valor en un par de sesiones y podría seguir el mismo destino de First Republic, a pesar de haber anunciado el pasado día 25 un aumento en depósitos desde finales de marzo, con un 73% de los mismos asegurados por la FDIC), la actualización del informe H.8 de la Fed muestra cierta vuelta a la calma, después de la tormenta desencadenada por la caída de SVB, con los saldos en préstamo hipotecario, préstamo al consumo y préstamo inmobiliario creciendo en tasa intermensual.

Con los tipos en ámbito restrictivo para la expansión económica, tanto en Europa como en Estados Unidos, y lo improbable de un “aterrizaje suave”, que solo podría producirse si la inflación cae rápidamente obligando a la Fed a bajar tipos hasta niveles que eviten la recesión, los dos escenarios más probables a los que estaremos enfrentándonos los próximos meses –y que no encajan con la desaceleración moderada que defendió Powell- serían:

- Que el mercado laboral, que históricamente se debilita despacio primero pero muy rápidamente después, se deteriore sin dar margen a la Fed para que descuente el precio del dinero lo suficientemente rápido, desembocando en recesión.

- Que la actividad económica continúe resistiendo ante el efecto de las subidas de tipos, manteniendo la tensión en el mercado de trabajo y obligando a los banqueros centrales a incrementar el nivel de la tasa terminal en este ciclo de tensionamiento de tipos.

Un reajuste al alza en las expectativas del mercado respecto a la evolución de los tipos de interés justificaría un movimiento contra tendencia en el USD/EUR que podría impulsarnos hasta la zona de soporte próxima a 1,04 dólares.