BTG Pactual refuerza su oferta de inversiones digitales en Chile con una herramienta para APV

| Por Javiera Donoso | 0 Comentarios

En su campaña por captar las oportunidades que ofrece el segmento de inversionistas retail, BTG Pactual ha estado haciendo una apuesta relevante por su plataforma de inversiones digitales en Chile. En esa historia, el último hito es la incorporación de una herramienta dedicada a gestionar el ahorro previsional voluntario (APV) de los clientes, en un momento en que la firma de matriz brasileña ve una necesidad en personas de ingresos medios y altos.

El servicio AutoInvest APV busca simplificar la gestión del ahorro voluntario, con un proceso de inversión completamente digital. El cliente, detalla Raimundo Illanes, Co Head BTG Pactual Digital Chile, sólo determina el aporte y se mide su perfil de riesgo, con una comisión de 0,65% anual.

La incorporación de APV a la plataforma digital viene en un momento en que las pensiones son una preocupación relevante. “Es un hecho que, para las personas de ingresos medios y altos, la cotización obligatoria en la AFP no será suficiente para mantener su nivel de ingresos al momento de jubilarse. El tema es más importante que nunca, como lo demuestra la presión por tramitar la reforma de pensiones”, comenta a Funds Society el otro Co-Head del área, José Rollán.

El ejecutivo enfatiza en el APV como “el mejor mecanismo que tienen hoy las personas naturales para complementar por sí mismos el ahorro para su jubilación”. Un encanto en particular es un beneficio tributario para quienes no retiran sus recursos hasta la jubilación, que pueden alcanzar hasta el 40% de lo ahorrado anualmente.

En esa línea, el profesional enfatiza en la importancia de acercar este tipo de inversiones a las personas. “A pesar de ser un producto muy interesante, el APV puede ser difícil de entender y complejo para el usuario desde un punto de vista operativo, y por lo mismo tratamos de simplificar el proceso de inversión al máximo e incluir mucha información contextual, para que el cliente siempre tenga claridad sobre su inversión”, dice.

Reforzar la plataforma

Consultado sobre los planes para la plataforma digital de inversiones, desde BTG Pactual indican que buscan seguir ampliando su oferta de arquitectura abierta y su oferta de productos internacionales.

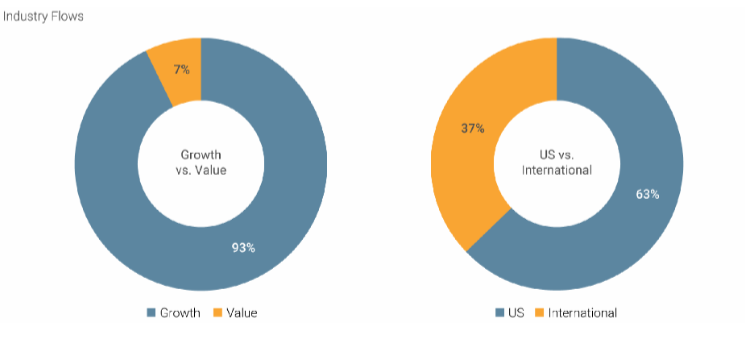

“El inversionista chileno ha cambiado estos años y el home bias histórico ya no es tan marcado como antes, especialmente en renta variable. Con la mayor inestabilidad geopolítica que se perfila para la siguiente década, los riesgos y también las oportunidades irán fluctuando, y tenemos que ser capaces de ofrecer a los inversionistas las herramientas para posicionarse en distintos mercados y moverse de manera rápida y oportuna”, señala Rollán.

Además de la parrilla de productos, están mejorando la operativa y su red de asesores. Junto con incluir nuevas formas de ahorrar en APV –como modalidades con aportes del empleador–, buscan habilitar sus aplicaciones para que las empresas también puedan invertir digitalmente, entre otras novedades en las que trabajan.

“También tenemos planeadas varias mejoras para facilitar la visualización de inversiones, disminuir tiempos de carga, y más”, acota Rollán.

Hacia delante, las ambiciones están trazadas. De los 10.000 clientes activos que cuentan actualmente buscan duplicarlos en 2025. Además, aspiran a llegar, en el corto-mediano plazo, a un AUM de 1.000 millones de dólares. El ejecutivo ve esta cifra como “absolutamente posible”, citando “el nivel de familiaridad que tienen las personas con el uso de plataformas digitales, la normalidad de relacionarse a distancia con un asesor de inversiones y el nivel de servicio que puede entregar BTG Pactual como el mayor banco de inversiones de Latinoamérica”.

La estrategia digital de BTG

La plataforma digital de BTG Pactual combina una herramienta transaccional con un amplio abanico de productos de inversión –incluyendo acciones, depósitos a plazo, fondos mutuos, fondos de inversión, ETFs y dólares–, acceso a mercados en tiempo real y el respaldo de asesores personales.

“El concepto detrás del área de Inversiones Digitales de BTG Pactual es distribuir los productos y servicios que el banco ya ofrece, pero apoyándonos en herramientas digitales para que puedan llegar a un público más amplio”, comenta Rollán.

Esto, explica, implica digitalizar una variedad de procesos, pero también diseñar una experiencia de usuario “que les permita a las personas informarse sobre los productos de inversión, elegir los más adecuados para sus objetivos y luego invertir y gestionarlos en cualquier momento y lugar”.

Con todo, en la gigante financiera de matriz brasileña ve esta plataforma como una oportunidad para ampliar su público objetivo, aumentando su base de clientes sin perder el foco en generar soluciones financieras de calidad. “Es el camino que ha seguido BTG Pactual en Brasil y en su expansión internacional, y Chile no es la excepción”, asegura el Co-Head del área Digital.