Riesgos geopolíticos, productividad y asignación estratégica de carteras

| Por Romina López | 0 Comentarios

El repunte en la percepción de riesgo geopolítico, amplificado por declaraciones de estrategas y validado por movimientos como la venta de bonos del Tesoro estadounidense por parte de un fondo de pensiones nórdico, ha servido como catalizador para la primera toma de beneficios del año. La amenaza arancelaria de Trump, vinculada al rol de ocho países europeos en Groenlandia, y el repunte en la TIR del bono japonés a 40 años por encima del 4%, justo antes de las elecciones del 8 de febrero, han tensionado el mercado de deuda pública global.

Tal como advertimos previamente, la ruptura técnica del umbral del 4,2% en el Treasury actuó como detonante en un entorno de altas valoraciones y sentimiento de complacencia, algo que confirma la última encuesta de Bank of America a gestores globales. A esto se suma un arranque de temporada de resultados mixtos: si bien se espera que el BPA supere en promedio un 3%-5% las estimaciones gracias a un listón bajo, los primeros reportes (FAST, MMM, NFLX) no han logrado generar tracción alcista.

El caso Groenlandia y la SCOTUS: aranceles en juego

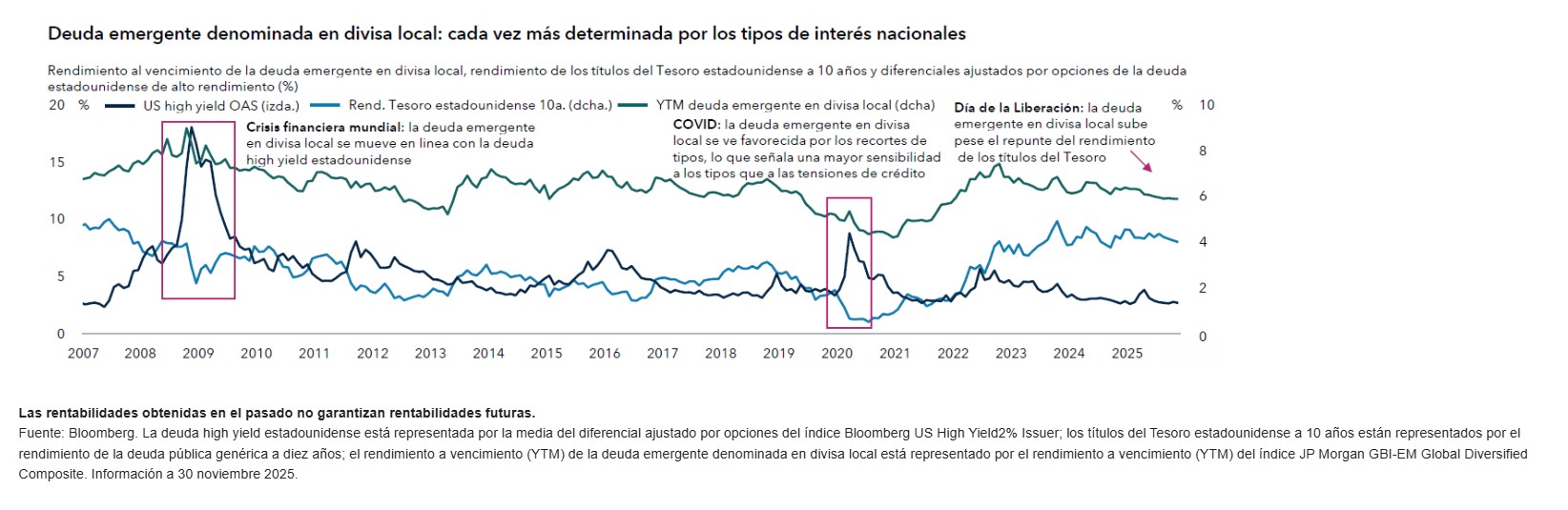

El desenlace inicial de la crisis de Groenlandia recuerda al episodio TACO tras el “Día de la Liberación”. El anuncio de un acuerdo marco llevó a Trump a retirar su amenaza arancelaria sobre Europa. Sin embargo, la reacción del mercado fue tibia. La cautela se mantiene mientras persiste la incertidumbre sobre el dictamen del Tribunal Supremo (SCOTUS) respecto a la legalidad de los aranceles bajo la ley IEPAA. En paralelo, los rendimientos de los JGB a 20 años siguen al alza desde noviembre, reforzando el contexto de tensiones globales sostenidas.

Narrativa macroeconómica: crecimiento resiliente y shock de oferta positivo

Pese al ruido, la narrativa macroeconómica de fondo se mantiene favorable para los activos de riesgo. Esta semana, el PIB estadounidense fue revisado al alza hasta un 4,4%. La productividad creció un 4,9% en el tercer trimestre y las aplicaciones de inteligencia artificial continúan escalando. Todo ello sugiere un posible shock de oferta positivo, similar al vivido en la segunda mitad de los noventa: productividad en aumento, inflación contenida y mejora en el trade-off crecimiento/inflación.

El IPC sigue convergiendo hacia el 2%. El “supercore” (servicios ex vivienda) está en descenso sostenido desde 2022. Además, los nuevos contratos de alquiler cayeron un 9,3% interanual, lo que anticipa un fuerte descenso en el componente vivienda del IPC, que representa cerca del 36,5% del índice general. Esto podría sorprender positivamente a la Fed durante el segundo trimestre.

Estímulos fiscales y dinámica del consumo

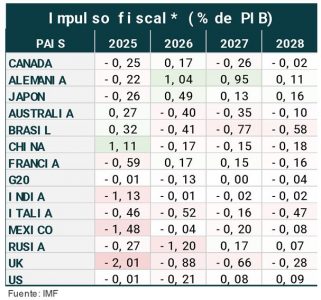

La combinación de estímulos fiscales en Alemania, Japón o Estados Unidos en los dos primeros trimestres y el impulso monetario comienza a filtrarse hacia la economía real. El plan OBBBA, las devoluciones de impuestos estimadas en 3.500 dólares per cápita al final del primer trimestre y las medidas para mejorar el acceso a la vivienda forman un conjunto de herramientas políticas pensadas para reactivar el consumo de los hogares con menor renta (la “pata baja” de la K).

El consumo privado, medido por el PCE del tercer trimestre, sigue creciendo a un robusto 3,5%. Este comportamiento es consistente con el nuevo ciclo de crecimiento moderado pero más balanceado, que el mercado podría empezar a valorar más allá de la narrativa de Big Tech.

¿Ignorancia racional del riesgo geopolítico?

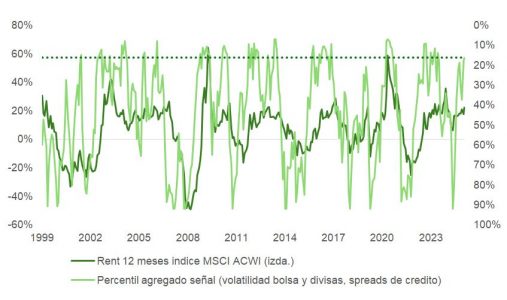

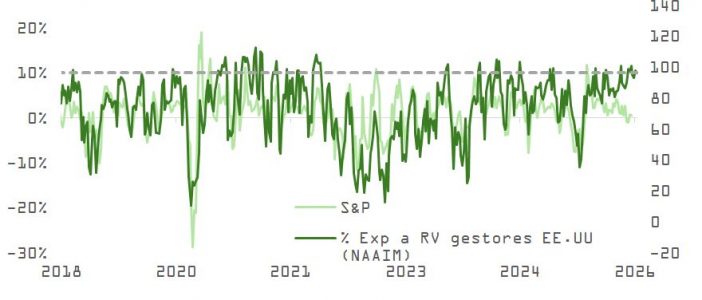

El mercado ha optado por ignorar hasta ahora las tensiones geopolíticas (Irán, Groenlandia, amenazas arancelarias, presiones a la Fed) por una razón fundamental: ninguno de estos eventos ha alterado de forma material las previsiones de beneficios o inflación. La volatilidad implícita en equity, FX y crédito sigue en zona de complacencia, mientras los spreads de high yield están en niveles no vistos desde 2007. La encuesta de posicionamiento de NAAIM revela una exposición optimista por parte de los gestores estadounidenses.

Sin embargo, esta complacencia podría volverse frágil. La volatilidad puede sorprender al alza si se materializa una revisión de expectativas de crecimiento o si la Fed opta por retrasar recortes, en un contexto en el que Trump sigue presionando públicamente al banco central. En este sentido, y después del dato favorable de peticiones de subsidio de desempleo, la curva ha pasado a descontar menos de dos rebajas de tipos en 2026.

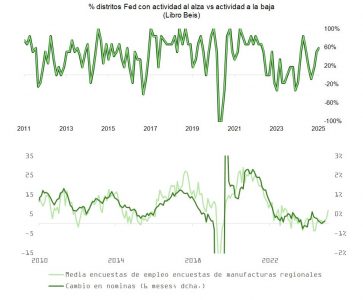

Actividad regional y estabilización laboral

Pese al estancamiento en la creación de empleo desde octubre (media trimestral de -22.000), los índices regionales de actividad industrial (Filadelfia, Nueva York) publicados en enero muestran mejoras. El último Libro Beige de la Fed confirma esta tendencia, apuntando a una estabilización del deterioro en el mercado laboral. Si el consumo se mantiene firme y el efecto de los estímulos fiscales gana tracción, podríamos ver una reaceleración táctica del ciclo a partir del segundo trimestre.

Construcción de cartera: estrategia de mancuerna

A pesar de las buenas perspectivas macro, mantener disciplina táctica es clave. Con niveles de volatilidad aún razonables, tiene sentido comprar protección selectiva. La estrategia de asignación sectorial debe basarse en una estructura de “mancuerna”: por un lado, mantener exposición a AI y Big Tech; por otro, construir contrapesos en sectores cíclicos y defensivos.

No estamos en burbuja, pero tampoco en una fase temprana del ciclo de IA. El riesgo de cartera hoy no es estar fuera del trade tecnológico, sino estar excesivamente concentrado. Por eso proponemos balancear con exposición a materiales, financieras, farma, consumo estable, industriales y activos ligados a propiedad residencial.

Tres razones lo justifican:

- Si el escenario es de más crecimiento y menos inflación, estos sectores tienden a beneficiarse.

- Si hay fatiga en tecnología, pueden actuar como cobertura natural.

- Dinámicas como un dólar más débil, tipos a la baja, impulso fiscal y elecciones legislativas atraerán flujos hacia estas industrias.

En conclusión, 2026 arranca con tensiones políticas, un ciclo económico resiliente y una narrativa de productividad que puede cristalizar hacia mitad de año. La clave estará en evitar la complacencia, rotar progresivamente carteras y mantener la capacidad de respuesta ante sorpresas en volatilidad, inflación o crecimiento.

Unas décadas después el realismo da una patada al romanticismo, y pasamos a las novelas costumbristas de Balzac y Flaubert. En la literatura española, la más grande de todas las obras de este género tiene a Oviedo como escenario -aun- que Leopoldo Alas ‘Clarín’ la rebautiza como Vetusta-. En el primer capítulo de La Regenta, el autor describe así la ciudad: “Vetusta, la muy noble y leal ciudad, corte en lejano siglo, hacía la digestión del cocido y la olla podrida, y descansaba oyendo entre sueños el monótono y familiar zumbido de la campana de coro, que retumbaba allá en lo alto de la esbelta torre en la santa basílica”.

Unas décadas después el realismo da una patada al romanticismo, y pasamos a las novelas costumbristas de Balzac y Flaubert. En la literatura española, la más grande de todas las obras de este género tiene a Oviedo como escenario -aun- que Leopoldo Alas ‘Clarín’ la rebautiza como Vetusta-. En el primer capítulo de La Regenta, el autor describe así la ciudad: “Vetusta, la muy noble y leal ciudad, corte en lejano siglo, hacía la digestión del cocido y la olla podrida, y descansaba oyendo entre sueños el monótono y familiar zumbido de la campana de coro, que retumbaba allá en lo alto de la esbelta torre en la santa basílica”.