El arte colombiano: protagonista de ARCOmadrid 2015

| Por Alicia Miguel | 0 Comentarios

Recientemente se presentó la 34ª Feria Internacional de Arte Contemporáneo, ARCOmadrid 2015, que tendrá a Colombia como país invitado de honor y que se celebrará del 25 de febrero al 1 de marzo. El encuentro con la prensa estuvo presidido Fernando Carrillo, embajador de Colombia en España; Luis Eduardo Cortés, presidente ejecutivo de IFEMA; Fermín Lucas, director general de IFEMA y Carlos Urroz, director de ARCOmadrid.

“La invitación de Colombia a ARCOmadrid 2015 es un reflejo de la creciente importancia que el país ha adquirido en la escena del arte y del boom que ha experimentado en la última década con el nacimiento de nuevas galerías de arte, museos públicos y privados, ferias de arte, bienales, espacios culturales impulsados por artistas, coleccionistas y comisarios”, explicó Fernando Carrillo.

“Con ArcoColombia nuestro país rinde tributo de amistad a España, agradece la generosa invitación extendida por ARCOmadrid y recuerda que la cultura —como un abrazo de afecto y creatividad—une más que ningún otro vínculo a nuestros pueblos hermanos” destacó el embajador de Colombia en España.

“Se nos brinda una gran oportunidad para derribar estereotipos mostrando la riqueza y diversidad artística colombiana, que refleja una capacidad ilimitada de reformarse e innovar”, subrayó. “La base del desarrollo es la cultura, que no es algo residual sino que genera crecimiento y es una herramienta fundamental para la construcción de la paz”.

Por su parte, Carlos Urroz afirmó que la presencia de Colombia como país invitado en ARCOmadrid 2015 representa un incentivo a la participación latinoamericana en la feria. En esta edición ha crecido un 50% la presencia de galerías procedentes de América Latina, “no sólo por la invitación especial a las galerías colombianas, sino también con galerías de Brasil, Argentina, Guatemala, Perú o Panamá que se han reincorporado, impulsadas por la participación de Colombia como país invitado”. En una edición de ARCOmadrid marcada por el inicio de la recuperación económica.

Luis Eduardo Cortés insistió en que “las posibilidades de que tengamos una gran feria son enormes”. El presidente de IFEMA insistió también en la importancia de tener a Colombia como país invitado. “Ha sido un atractivo y un tirón para el resto de galerías latinoamericanas de cara a su presencia en la feria”.

En total, el desembarco artístico de Colombia en la ciudad reunirá a una delegación de 250 artistas, galeristas, comisarios, editores, expertos y representantes de instituciones artísticas, espacios independientes y museos. Todos serán los protagonistas de un total de 50 actos, a lo largo de dos meses y medio, entre los que destacan 20 exposiciones que abarcan más de cuatro generaciones de artistas colombianos.

Además de la presencia en ArcoMadrid, el proyecto ArcoColombia organizará cerca de 50 eventos en Madrid que darán comienzo el 18 de febrero y concluirán el próximo 31 de mayo. “Serán dos meses y medio de presencia del arte colombiano en Madrid con la activa participación de artistas, curadores, críticos, galerías, museos, espacios independientes y editoriales dedicadas al arte”, explicó el Embajador Fernando Carrillo.

Dos programas

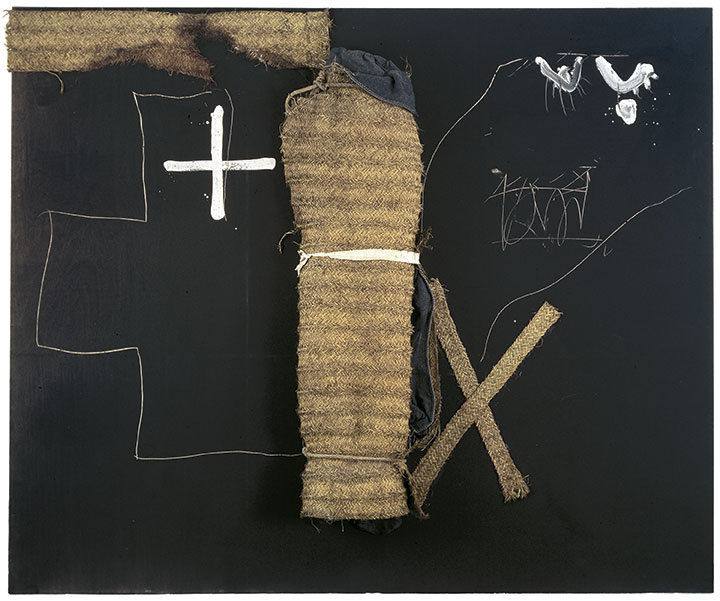

El programa ArcoColombia se divide en dos secciones: “Focus Colombia” y “Colombia en Madrid”. Focus Colombia es un programa coordinado por los comisarios colombianos María Wills Londoño y Jaime Cerón Silva. Esta iniciativa del Gobierno colombiano reúne doce muestras de artistas, tanto individuales, como colectivas, que giran en torno a la relación entre el arte y la naturaleza y el enlace entre la subjetividad y la historia.

El Museo Nacional del Prado, el Museo Nacional Centro de Arte Reina Sofía, el Museo Thyssen-Bornemisza, La Casa Encendida, Matadero Madrid, Casa de América, Conde Duque, Tabacalera – Promoción del Arte, CA2M son algunas de los espacios culturales y artísticos de más relevancia en la capital española, donde se presentarán algunas de las exposiciones de ArcoColombia.

Para facilitar la visita a las exposiciones durante la agenda de ARCOmadrid, la Embajada de Colombia en España – con el patrocinio de Invest in Bogotá- ofrecerá un servicio gratuito de buses que durante cada jornada harán el recorrido por los museos y centros de arte que acogen el programa de exposiciones de arte colombiano.

La presencia de Colombia en ARCOmadrid se remonta a la década de 1990 y desde entonces, han asistido a la Feria galerías como: Nueveochenta, Luis Pérez, Valenzuela y Klenner, Alcuadrado, Casas Riegner, El Museo, Fernando Quintana Galería, Carlos Alberto González, Galería Garcés Velázquez y el Instituto de Visión.

Bajo la coordinación de IFEMA y con el apoyo de la Cámara de Comercio de Bogotá y la Feria Internacional de Arte de Bogotá ArtBO, la Cámara de Comercio de Cali, la Secretaria de Cultura Ciudadana de Medellín, en 2015 ArcoColombia reunirá en los pabellones 7 y 9 de la feria diez galerías que “mostrarán la diversidad de lo que se está realizando en Colombia”, expresa Juan Andrés Gaitán, comisario responsable de la selección de las galerías y artistas participantes.

Desde el distrito artístico de Bogotá participarán Galería Casas Riegner, Doce Cero-Cero, Galería El Museo, Instituto de Visión, LA Galería, Nueveochenta, Sextante y Valenzuela Klenner. La Oficina y la Galería Jenny Vila representarán a las ciudades de Medellín y Cali respectivamente. Se trata de un plantel de galerías tan diverso y rico como el panorama del arte de Colombia.

El Stand institucional de Colombia en ARCOmadrid 2015, preparado por el Gobierno colombiano, será uno de los espacios clave para entender por qué hoy el arte colombiano atrae la mirada internacional. El espacio contará las grandes apuestas de sus museos de arte contemporáneo; los proyectos de espacios independientes de vanguardia en Cali, Medellín, Barranquilla o Bogotá; los grandes encuentros artísticos internacionales que acoge Colombia y se exhibirán catálogos y revistas de arte contemporáneo, producidas por editoriales colombianas, especialmente de casas independientes.

En IFEMA también se encontrarán otras instituciones colombianas dedicadas a la promoción del arte contemporáneo, entre ellas el Banco de la República, que acaba de ser reconocido con el Premio A al coleccionismo -que otorga anualmente la Fundación ARCO- y del que se hará entrega el próximo 25 de febrero durante la feria. Entre los premiados, en la categoría de coleccionismo privado, también se reconoce la labor de la colombiana Katherine Bar-on.

Además, y como novedad este año, se entregará el Premio Especial «A» a Celia Sredni de Birbragher, fundadora de la revista colombiana ArtNexus. Asimismo, el Foro ARCOmadrid, que reúne a expertos de relevancia internacional, contará con participación colombiana en dos debates, uno sobre colecciones privadas con vocación pública en Colombia, y el segundo sobre la fotografía conceptual en Colombia en los años 70. Este es un espacio para la reflexión y análisis del coleccionismo y de las experimentaciones fotográficas en el país latinoamericano.

También en la Feria, IFEMA y la galería Nueveochenta organizan un homenaje póstumo a la artista colombiana Ana Mercedes Hoyos, recientemente fallecida. Ambas entidades le dedican un stand a su obra que estará ubicado en el espacio Solo Objects del Pabellón 9 de Feria de Madrid.

Todos los detalles en este link.