¿Dónde hay valor en el mundo?

| Por Fórmate a Fondo | 0 Comentarios

Con el promedio industrial Dow Jones llegando a 21.000 en el primer trimestre del año y con el S&P 500 habiéndose cuadriplicado desde los mínimos de marzo de 2009, muchos inversores están comenzando a buscar valor en las bolsas fuera de EE. UU. El ratio precio-beneficio cíclicamente ajustado (CAPE) en el índice S&P 500 solo ha sido más alto dos veces en la historia: en 1929 y en 2000.

¿Pero a dónde debemos ir?

Según los ratios de precio/ganancias (PE) y la rentabilidad por dividendo, Europa y los mercados emergentes parecen ofrecer el mejor valor relativo. El riesgo extra de divisa y las materias primas que surge de invertir en valores de mercados emergentes ha mantenido alejados a algunos inversores. Sin embargo, la perspectiva económica cada vez mejor de Europa y muchas empresas familiares han comenzado a llamar la atención de los inversores estadounidenses. En una conferencia reciente de servicios financieros en Europa, notamos que la asistencia de inversores provenientes de EE. UU. crecía año tras año, a pesar de los bajos niveles.

Por supuesto, en los últimos seis años se observaron muchos falsos amaneceres en los valores europeos. Al comienzo de cada año, se pronosticó un crecimiento de las ganancias corporativas europeas del 10 al 12 %, aunque luego solo se llegó a un nivel relativamente estable del 2 %. Sin crecimiento de las ganancias, las acciones de la región han quedado rezagadas.

Sin embargo, creemos que la tendencia del rendimiento se puede revertir a favor de Europa sobre EE. UU. El argumento básico a favor de Europa es el siguiente:

Las acciones de Europa están más baratas que las acciones de EE. UU.: las acciones europeas están valuadas en un descuento de PE de 2,4 puntos en relación con las acciones de EE. UU. Históricamente, Europa ha sido valuada en un descuento de PE de 1,5 veces.

Los márgenes de ganancias en EE.UU. se han recuperado por completo pero han disminuido en Europa: este fenómeno se revela mediante los datos de valoración durante el ciclo como CAPE y múltiples índices de precio a valor contable que muestran que el descuento de valoración de Europa es significativo.

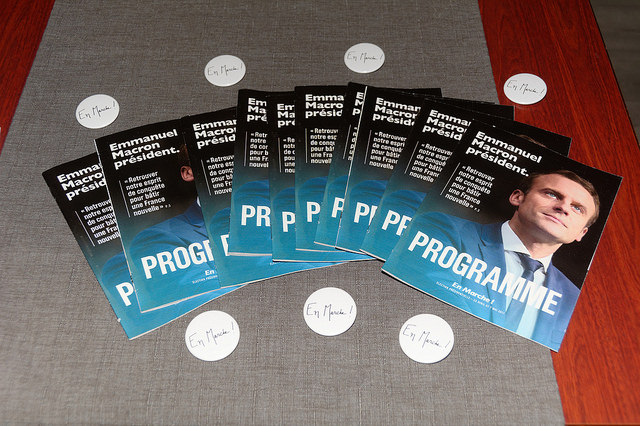

El Banco Central Europeo (BCE) es aún más flexible que la Reserva Federal: la Reserva Federal aumentó las tasas de interés tres veces desde diciembre de 2015 y los mercados futuros de los Fondos Federales esperan al menos 1 o 2 aumentos más de la tasa al final del año. Se dice que el BCE podría elevar las tasas antes de estrechar su programa de compra de bonos, pero esto aún no ha sucedido.

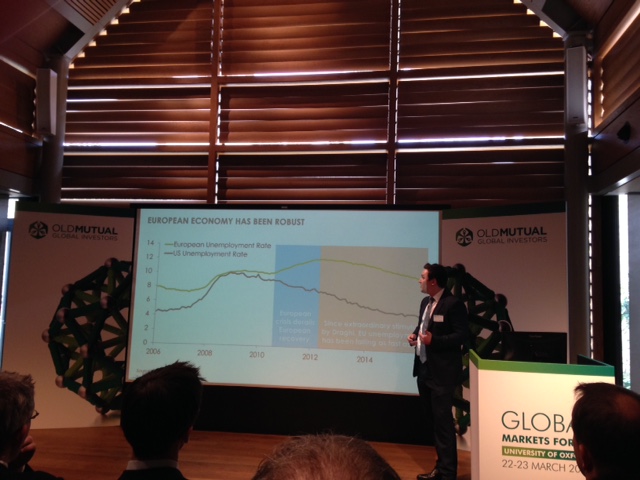

La economía europea se está recuperando: los principales indicadores de la economía de EE. UU. son fuertes, pero en Europa también lo son, así lo demuestra la comparativa entre las cifras de PMI compuestas más recientes para EE. UU., la Eurozona, Reino Unido y Japón. En general, una lectura superior a 50 indica una actividad comercial en expansión.

La debilidad del euro debería ser un impulso para las exportaciones europeas: aproximadamente el 50% de los beneficios empresariales de Europa provienen de mercados extranjeros. Las compañías con gastos expresados en euros y las ganancias expresadas en dólares verán un beneficio.

Una pregunta interesante para los inversores es si deben adherirse a las empresas alemanas, suizas y escandinavas relativamente seguras de alta calidad orientadas a la exportación o comprometerse de lleno con el valor profundo de la Europa periférica, los bancos y las empresas centradas a nivel nacional.

Conclusión

Desde el día de las elecciones en Estados Unidos, los inversores se han centrado singularmente en potenciales políticas que surgen desde Washington, DC. Con los extraordinarios resultados de las acciones de EE. UU., creemos que ahora es un buen momento para buscar valor en el extranjero. En particular, la atractiva rentabilidad por dividendos de Europa y el potencial del crecimiento cíclico de las ganancias merece consideración.

Edward J. Perkin es director de Inversión de Capital en Eaton Vance Management.