Riesgos ESG para los inversores en crédito: más allá de las siglas

| Por Meritxell Sedo | 0 Comentarios

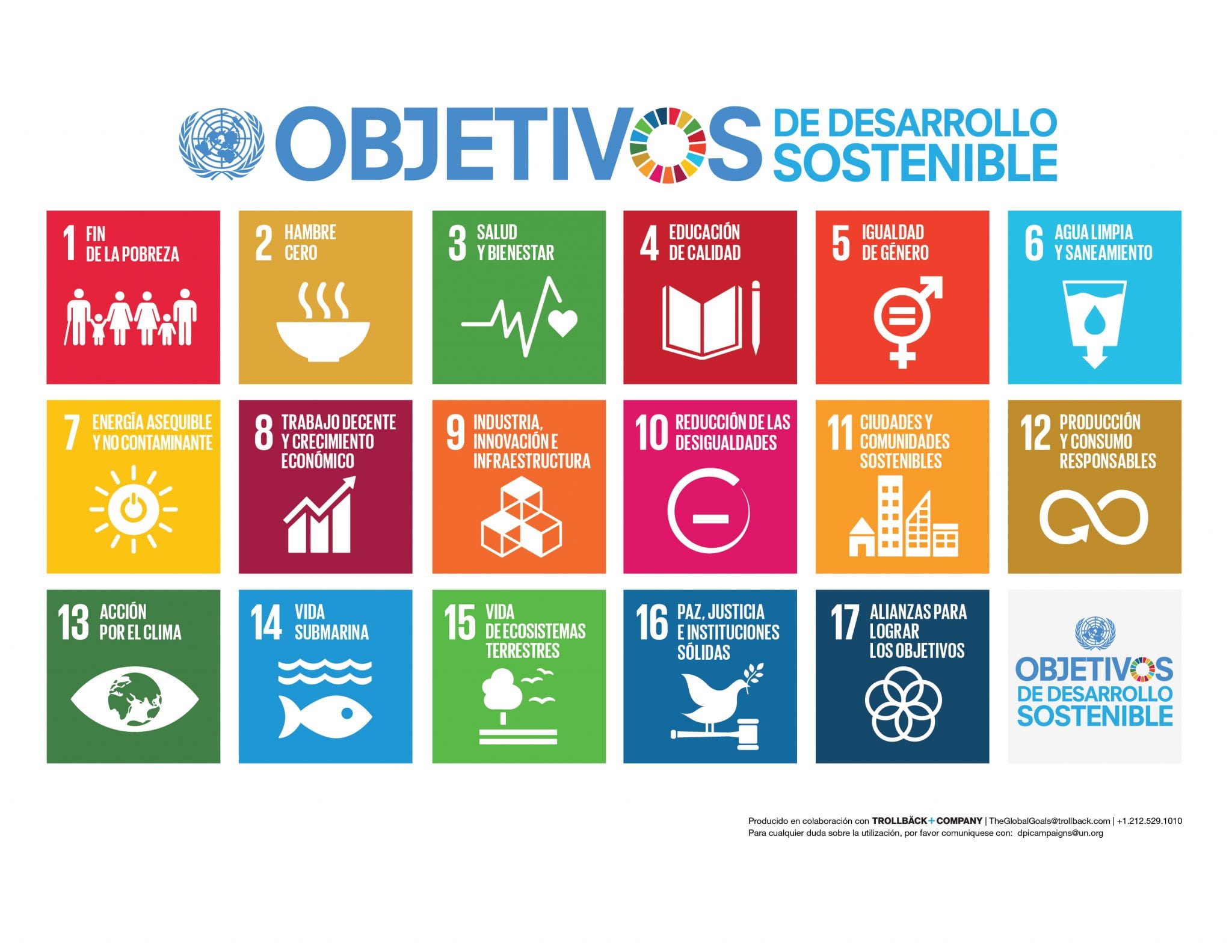

El concepto de los factores medioambientales, sociales y de gobierno corporativo -la “E”, “S” y “G” de ESG, por sus siglas en inglés- puede, por supuesto expresarse en un breve acrónimo de tres letras, sin embargo, en la opinión de Harry Richards y Adam Darling, gestores de renta fija en Jupiter Asset Management, hacerlo simplifica en exceso un proceso que de hecho es una categorización amplia, aunque sutil, de riesgos a analizar y gestionar, y que varían notablemente de un sector a otro.

Su estrategia no es una inversión de “impacto”, pero siempre han enfatizado la importancia de la gestión de riesgos en su filosofía. Por ello, perciben los factores ESG como un subconjunto de crucial del análisis de riesgo crediticio. En este caso, su experiencia en la gestión de cateras centrada en deuda high yield, junto con su estrategia de grado de inversión ha sido particularmente beneficiosa, porque las posibles dislocaciones en los precios tienen el hábito de darse a conocer inicialmente en los segmentos de menor calificación en el mercado crediticio.

Uno de sus principales objetivos es identificar los riesgos que puedan surgir a partir de los factores ESG y que, a su vez, podrían tener un impacto negativo en la sostenibilidad en el sentido más amplio. Al evaluar los riesgos ESG, es fundamental no solo considerar los temas más ampliamente discutidos, sino también buscar de cerca las indicaciones de los riesgos futuros que puedan surgir de la banda izquierda del campo para enturbiar las perspectivas de un negocio o sector en particular.

Es difícil exagerar el valor de tratar de prevenir tales riesgos; un brusco deterioro en los factores de riesgo evaluados dentro de un marco ESG sólido puede tener consecuencias potencialmente terminales para una empresa. En la práctica, Richards y Darling buscan identificar y gestionar los riesgos de cola, ya sea que éstos estén categorizados dentro de un marco ESG o dentro de algún otro marco de riesgos. Dicho de otro modo, los gestores creen que los inversores deberían ser reconocidos por los riesgos que han tomado, incluyendo riesgos reputacionales y riesgos potenciales derivados de aquellos que incluyen, en última instancia riesgos para su flujo de efectivo.

De la “E” a la “S”

Si bien gran parte del discurso público sobre los factores ESG para los nonos corporativos se centra en la “E” (quizá compresiblemente dados los desafíos bien documentados del sector energético, las emisiones de gases y la contaminación en general dentro del contexto del cambio climático), Richards y Darling defienden que es igualmente importante prestar suficientemente atención a los riesgos capturados en los factores “S” y “G”. En los términos más simples, los gestores creen que la integración ESH va más allá que de ser “ecológico”. En el entorno actual, la “S” de ESG es quizás el factor más interesante. Por supuesto, algunos riesgos sociales ya son importantes. Al igual que algunos de sus competidores, por ejemplo, han hablado desde hace tiempo sobre los bonos del sector del tabaco. Una industria cuyo producto principal ha provocado indiscutiblemente la muerte de millones de sus consumidores durante muchas décadas, por lo que es comprensible que generen muchas alertas y banderas rojas dentro de la inversión ESG. El hecho de que cada vez se dé más peso a las consideraciones ESG y los desafíos que pueden generar para el sector es un riesgo de cola que comienza a ser cada vez más aceptado por el mercado. Esto se resumen en los recientes titulares sobre el reciente interés de la administración Biden por sopesar una política para regular la nicotina incluyendo la prohibición de cigarrillos mentolados.

Pero el escrutinio en un sentido más amplio de los factores sociales, o de la sigla “S”, también está evolucionando. En ese sentido, los gestores creen que la experiencia de COVID-19 ha acelerado los cambios sociales subyacentes que ya estaban cocinándose antes de que la pandemia golpeara. Un buen ejemplo es el marcado descenso de la tolerancia social a la evasión fiscal. Esto ha llevado a los gobiernos a presionar cada vez más a las empresas para que paguen su parte justa de impuestos, con especial atención a los numerosos emisores con grado de inversión que históricamente pueden haber participado en lo que a veces se denomina planificación fiscal agresiva. Este proceso combinado con un rechazo cada vez más global contra la explotación empresarial de los regímenes fiscales, hace que haya una amplia aceptación de que el impuesto empresarial en general debe aumentar para pagar el daño económico producido por la pandemia, especialmente en los segmentos que han atravesado la recesión con relativa facilidad.

En ese sentido, Richard y Darling creen que se está reflejando un cambio de material en las actitudes con respecto al equilibrio adecuado entre los sectores público y privado, y el papel y la financiación del gobierno. La transición del estímulo monetario al fiscal, si bien es bienvenida por muchos economistas, necesariamente significará un papel más importante para el gobierno y más presión regulatoria y política sobre el sector privado.

La presión gubernamental sobre las empresas también refleja signos de un posible reequilibrio en los rendimientos económicos del trabajo, que durante tanto tiempo se inclinaron firmemente a favor del capital. La era de la innovación digital y tecnológica combinada con la optimización global de las cadenas de suministro de fabricación ha provocado la alteración de los mercados laborales y unas tensiones sociales en las economías desarrolladas que los políticos ya no pueden ignorar. Esta tensión ya se ha reflejado a nivel macro en eventos como la elección de Donald Trump y el Brexit.

La lucha ahora está comenzando a nivel corporativo con, por ejemplo, un acalorado debate en torno a los derechos de los trabajadores en la economía del “gig” (por ejemplo, empresas como Deliveroo, Uber, Amazon, que ofrecen contratos de cero horas…). De hecho, son las consideraciones relacionadas con el factor social las que son los principales impulsores de los cambios en la percepción y la aceptación de los comportamientos de las empresas tecnológicas en la sociedad. Pero mientras que el comportamiento de los “contaminadores digitales” ocupa cada vez más los titulares de los periódicos, lo que está menos claro es si los inversores están valorando adecuadamente el riesgo crediticio asociado.

Un escrutinio más detenido de los factores sociales no está en absoluto reservado para las empresas habilitadas por la tecnología. Hace tiempo que Richard y Darling identificaron, por ejemplo, el riesgo de “activos varados” implícito en la propiedad comercial, ya que el cambio de la venta minorista del “brick and mortar” tradicional a la venta online interrumpe la base de clientes.

De la “S” a la “G”

Otro principio de la integración de factores ESG en su filosofía de inversión es el compromiso corporativo y la medida en que podemos influir y mejorar las perspectivas de gestión. Es importante reafirmar que las consideraciones ESG no son el dominio exclusivo, ni siquiera la única preocupación, de los accionistas. Si bien los tenedores de bonos no reciben los derechos de voto que disfrutan los accionistas, esto de ninguna manera implica una falta de responsabilidad para que los tenedores de bonos busquen influir en los comportamientos.

Los gestores creen apasionadamente en su responsabilidad de contribuir a la promoción de las mejores prácticas de ESG. En los últimos años, se han comprometido de forma proactiva con la gestión de muchas empresas de cuyos bonos son propietarios, así como de aquellos en los que no son titulares. Cuando las respuestas a las preguntas sobre los riesgos ESG no han sido satisfactorias según sus criterios, han decidido no invertir. Los temas de participación varían significativamente y han sido tan amplios como impulsar cambios en la asignación de capital, las relaciones con los reguladores, las solicitudes de divulgación, los compromisos de financiamiento de combustibles fósiles y los objetivos de cero emisiones netas.

Para los gestores, el sector de servicios financieros es un área que merece un escrutinio aún mayor en torno a los riesgos de gobernanza. Las recientes tribulaciones de Credit Suisse con Archegos y el colapso del prestamista especializado Greensill Capital por prácticas crediticias imprudentes son dos casos que demuestran lo que puede salir mal cuando la “G” de ESG recibe una atención insuficiente. En este contexto, con los recuerdos de la crisis financiera mundial aún vívidos, y dada la magnitud del deterioro del capital para los tenedores de bonos que puede resultar de una quiebra bancaria, sigue siendo un sector que creen merece un examen en profundidad.

¿Está el banco central de su lado?

Si bien la pandemia de COVID-19 ha cambiado muchos aspectos de nuestra vida diaria, uno de sus legados más importantes puede ser una reevaluación radical de la percepción popular del equilibrio «correcto» entre la rentabilidad empresarial y el bienestar social.

Como era de esperar, esta es una realidad que los gobiernos no han pasado por alto. Sin embargo, la pregunta clave es si los gestores de crédito se han adaptado lo suficientemente rápido, para estar al tanto no solo de los factores ESG más obvios, sino también para permanecer alerta a los riesgos emergentes.

Las señales de que surgirán más riesgos están ahí … para aquellos que estén preparados para mirar. Tomemos, por ejemplo, los cambios anunciados recientemente en el enfoque del Banco de Inglaterra para las compras de bonos corporativos, lo que hace que los factores climáticos sean una consideración fundamental. Richard y Darling creen que la importancia de este desarrollo se dará a conocer no en el entorno prevaleciente de «riesgo», sino cuando la volatilidad del mercado crediticio ascienda una vez más. Si los bancos centrales reiniciaran sus programas de compra de bonos para respaldar un mercado crediticio más débil, no nos sorprendería ver que las compras se enfocaran de manera deliberada lejos de los emisores con calificaciones bajas en los criterios de impacto ambiental. Con el precedente del apoyo selectivo ya establecido, parece probable que se incorporen consideraciones ESG más amplias en los mandatos del banco central.

Esto es potencialmente un cambio de juego. Sin el apoyo del banco central en un entorno de diferenciales crediticios cada vez mayores, los gestores creen que hay margen para que los problemas de los sectores que enfrentan desafíos ESG tengan un rendimiento significativamente inferior. Como ocurre con muchos de los riesgos que forman parte de un marco ESG más amplio, el tiempo dirá cuántos inversores han tenido en cuenta este último desarrollo en el proceso de construcción de su cartera.

Puede acceder a más información sobre las perspectivas de Jupiter Asset Management a través de este link.

Información importante

Esta comunicación está dirigida a profesionales de la inversión y no es para el uso o beneficio de otras personas, incluidos los inversores minoristas.

Esta comunicación es solo para fines informativos y no es un consejo de inversión. Los movimientos del mercado y del tipo de cambio pueden hacer que el valor de una inversión caiga o suba, y es posible que recupere menos de lo invertido originalmente.

Las opiniones expresadas son las de los autores en el momento de escribir este artículo, no son necesariamente las de Júpiter en su conjunto y pueden estar sujetas a cambios. Esto es particularmente cierto durante los períodos de circunstancias del mercado que cambian rápidamente.

Se hace todo lo posible para garantizar la precisión de la información proporcionada, pero no se ofrecen garantías ni garantías.

Emitido en el Reino Unido por Jupiter Asset Management Limited, dirección registrada: The Zig Zag Building, 70 Victoria Street, Londres, SW1E 6SQ está autorizado y regulado por la Financial Conduct Authority. Emitido en la UE por Jupiter Asset Management International S.A. (JAMI, la Sociedad Gestora), domicilio social: 5, Rue Heienhaff, Senningerberg L-1736, Luxemburgo, autorizado y regulado por la Commission de Surveillance du Secteur Financier.

Ninguna parte de este comentario puede reproducirse de ninguna manera sin el permiso previo de JAM. 27472