La diversificación impulsa la exposición a activos alternativos de los family offices

| Por cristina.lopez | 0 Comentarios

La necesidad de diversificar las carteras de inversión está impulsando una mayor exposición a activos alternativos entre los family offices, según revela una nueva investigación global de Ocorian, proveedor internacional especializado en servicios para individuos de alto patrimonio, family offices, instituciones financieras, gestores de activos y empresas.

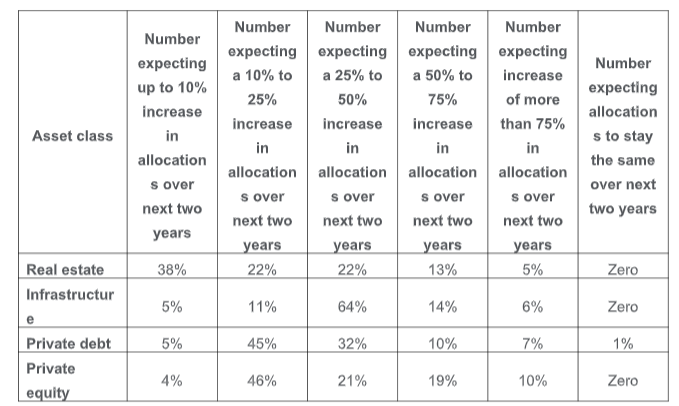

El informe realizado por Ocorian, realizado entre miembros de familias, altos empleados de family offices e intermediarios que trabajan con ellos con una riqueza total de 68.260 millones de dólares, concluye que los gestores de fondos planean aumentar su exposición a todas las principales clases de activos alternativos, sin que ninguno de ellos planee reducirla. Además, apunta que la infraestructura es el área que probablemente verá los mayores incrementos en los próximos dos años: casi dos tercios (64%) de los gestores de inversiones de family offices esperan aumentar sus asignaciones entre un 25% y un 50%. Algo más de una quinta parte (22%) planea incrementos similares en el sector inmobiliario, mientras que un tercio (32%) prevé aumentar su asignación a deuda privada en una proporción semejante. Alrededor del 21% espera hacer lo mismo en private equity.

El documento concluye que el principal motivo para aumentar las asignaciones es la diversificación que ofrecen los activos alternativos, por encima de la mayor transparencia de esta clase de activos. La capacidad de algunos de ellos, como la infraestructura, para generar ingresos fue valorada como el tercer beneficio más importante de invertir en alternativas. Además, el buen desempeño reciente se situó en cuarto lugar entre los factores de atracción de las inversiones alternativas para los gestores de family offices, seguido de la mayor variedad disponible en el sector (quinto lugar) y la capacidad de ciertos activos alternativos de proteger frente a la inflación (sexto lugar).

La siguiente tabla recoge los incrementos previstos en las asignaciones a activos alternativos por parte de gestores de family offices encuestados en 13 países o territorios, entre ellos Reino Unido, Emiratos Árabes Unidos, Singapur, Suiza, Hong Kong, Sudáfrica, Arabia Saudí, Mauricio y Baréin.

“Estamos viendo una clara aceleración en el cambio hacia inversiones alternativas, tanto en mercados maduros como emergentes de family offices. En el Caribe y América Latina, los family offices adoptan cada vez más estrategias de diversificación global sin perder de vista las oportunidades regionales. Las Islas Caimán, reconocidas desde hace tiempo como una jurisdicción de referencia para la estructuración sofisticada de family offices, siguen atrayendo a familias que buscan estabilidad, innovación y soluciones transfronterizas. Asimismo, nuestros clientes en Asia demandan mayor transparencia, control y rendimiento, todo lo cual los activos alternativos están bien posicionados para ofrecer”, comenta Simona Watkis, Head of Private Client en las Islas Caimán.

Por su parte, Vince Calcagno, Head of US Growth en Ocorian, afirma: “Los family offices, a medida que han madurado en las últimas dos décadas, se comportan más que nunca como inversores institucionales, buscando formas basadas en datos y eficientes operativamente para acceder y dar seguimiento a las inversiones alternativas. A medida que aumenta la complejidad de estas inversiones, también lo hace la necesidad de soluciones sofisticadas —especialmente el servicio de CFO externalizado— que proporcionen la claridad financiera y el control que las familias requieren. Ya sea infraestructura, crédito privado o inmobiliario, lo esencial es apoyar a las familias con la tecnología y el conocimiento adecuados para evaluar rendimientos, gestionar riesgos y planificar estratégicamente entre generaciones.”

El equipo especializado en family offices de Ocorian ofrece un enfoque integral y sin fisuras a los retos y oportunidades que afrontan las familias. Su servicio se basa en relaciones personales a largo plazo, sustentadas en un profundo entendimiento de lo que realmente importa a los clientes de family offices. Su presencia global permite a Ocorian proporcionar estructuras y servicios a medida para familias internacionales, sin importar dónde residan.