Las seis convicciones de Amundi sobre la inversión responsable

| Por Beatriz Zúñiga | 0 Comentarios

La inversión responsable ha perdido foco de atención en los titulares de los medios especializados, pero no en la mente de los inversores. Según Amundi, los reajustes geopolíticos y la aceleración de las tendencias climáticas y tecnológicas remodelarán las prioridades y asignaciones de inversión para el próximo año en el campo de la ISR.

En su último informe, la gestora señala que, en 2025, la renta fija lideró una normalización de la inversión responsable y la demanda en renta variable pasó de criterios restrictivos hacia enfoques de bajo tracking error. Además, concluye que la recalibración de las coaliciones climáticas intensificó la gestión responsable y aumentó el enfoque corporativo en la adaptación.

“La inversión responsable está pasando de ser una aspiración para convertirse en una realidad. Las expectativas en materia de gestión responsable, especialmente en Europa, siguen intensificándose. Cada vez se hace más hincapié en dirigir el capital hacia soluciones climáticas que tengan un impacto medible y real. Para 2026, el enfoque se extenderá más allá de los planes de transición para abarcar cuestiones fundamentales como la resiliencia y la preservación del capital natural. A medida que aumentan los riesgos físicos y los sistemas energéticos se transforman a una velocidad sin precedentes, lo que diferenciará a los líderes no será la ambición, sino la capacidad de actuar —de forma decisiva y a gran escala— para garantizar la autonomía estratégica y la resiliencia financiera duradera”, defiende Elodie Laugel, directora de Inversión Responsable de Amundi.

Sus convicciones

El enfoque de la gestora en el campo de la inversión sostenible se basa en las siguientes seis convicciones:

- El principal obstáculo para el desarrollo de las energías limpias ha pasado de la ampliación de capacidad a la integración del sistema. Según la gestora, a medida que las energías renovables son cada vez más competitivas en términos de costes, las limitaciones vinculante son ahora las redes, la flexibilidad, el almacenamiento y una conexión más rápida, que deben facilitarse mediante políticas (permisos, colas de espera de conexión, reglas de mercado…). “Para los inversores, la asequibilidad para el usuario final es un factor cada vez más importante que hay que vigilar, ya que los fallos de integración o los retrasos regulatorios pueden aumentar las facturas y ralentizar la adopción”, apuntan.

- Los esfuerzos de autonomía estratégica están fragmentando el panorama energético. Partimos del hecho de que los gobiernos están relocalizando cadenas de suministro críticas, desde tecnologías limpias y minerales críticos hasta partes de la cadena de valor de los combustibles fósiles, con el fin de aumentar la resiliencia. Esto ocurre en las principales regiones del mundo. Por ejemplo, Europa da prioridad a la rapidez, mientras que Estados Unidos utiliza incentivos y la localización, pero envía señales contradictorias; y Asia, liderada por China, ya domina la fabricación de tecnologías limpias.

- La adaptación al cambio climático es ahora un imperativo para los inversores, al mismo nivel que la transición. En opinión de Amundi, los inversores están dando prioridad a la adaptación a medida que aumentan los efectos del cambio climático, y el 60% de las empresas esperan que los riesgos físicos tengan un impacto financiero significativo en los próximos cinco años. “Para gestionar mejor los riesgos mientras se persiguen los objetivos de descarbonización, los inversores deben integrar el análisis de los riesgos climáticos, incluidos los de las cadenas de suministro, en sus procesos de due dilligence y de asignación de activos, y dar prioridad al desarrollo de métricas de adaptación a los riesgos de cola a nivel de activos, que aún están poco desarrolladas”, matizan.

- El capital natural se está generalizando en la inversión responsable y con razón. Resulta relevante que la financiación mundial de la naturaleza asciende a 200.000 millones de dólares anuales, pero debe triplicarse para 2030, por ello el capital privado, que actualmente solo representa el 18% de los flujos, es fundamental para ampliar la inversión. Según la gestora, la vía más directa para los inversores son los activos reales, como los bosques, las tierras agrícolas y los derechos sobre el agua, que generan rendimientos a través del uso sostenible (créditos de carbono, madera, agricultura) y se integran cada vez más en las carteras sofisticadas. “Para acelerar el crecimiento, instrumentos financieros como los bonos verdes, los canjes de deuda por naturaleza y los bonos de impacto pueden canalizar capital adicional hacia estos activos. Ambos canales pueden ofrecer rendimientos ajustados al riesgo atractivos con impacto”, argumenta.

- La IA está redefiniendo la inversión responsable, desde el uso de datos hasta el mercado laboral. Para la gestora, es probable que se encuentren oportunidades en plataformas integradas de salud/atención sanitaria, robótica/automatización para servicios con escasez de mano de obra e infraestructura digital inclusiva para todas las edades. El año 2026 también cristalizará lagunas normativas en torno a la IA, como en materia de ética o de divergencias regionales, lo que obligará a los inversores a reorientar capital hacia casos de uso social y económicamente útiles.

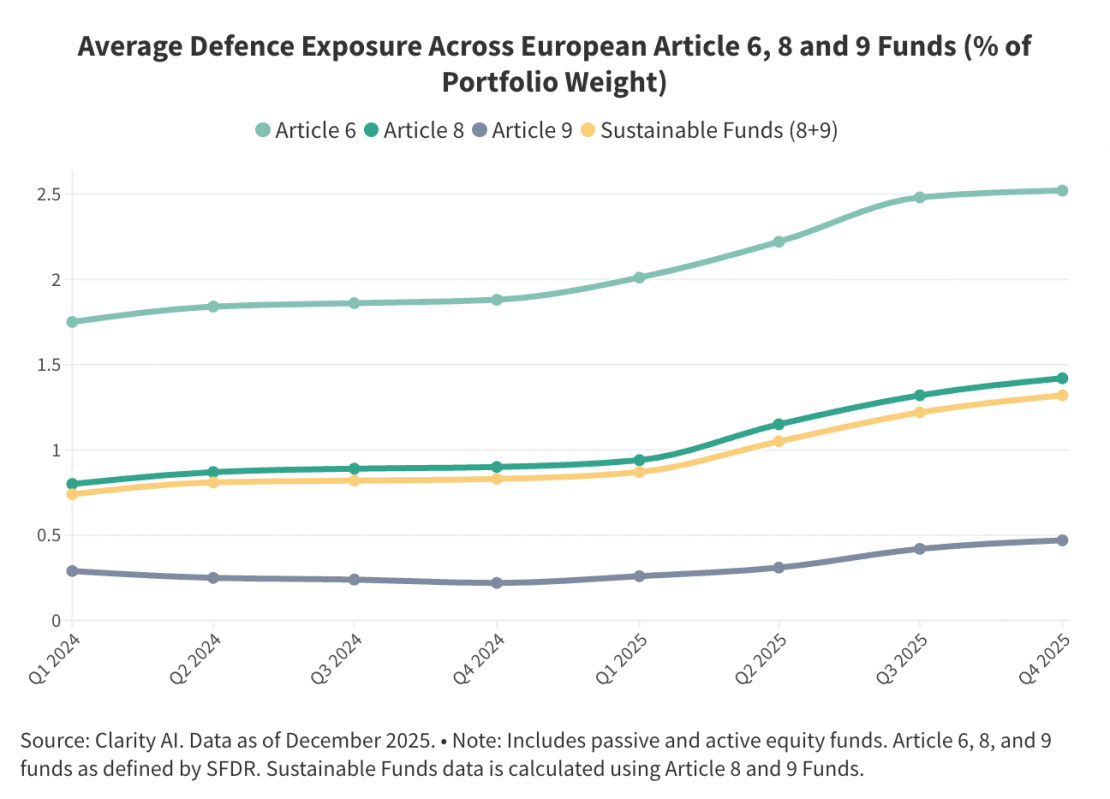

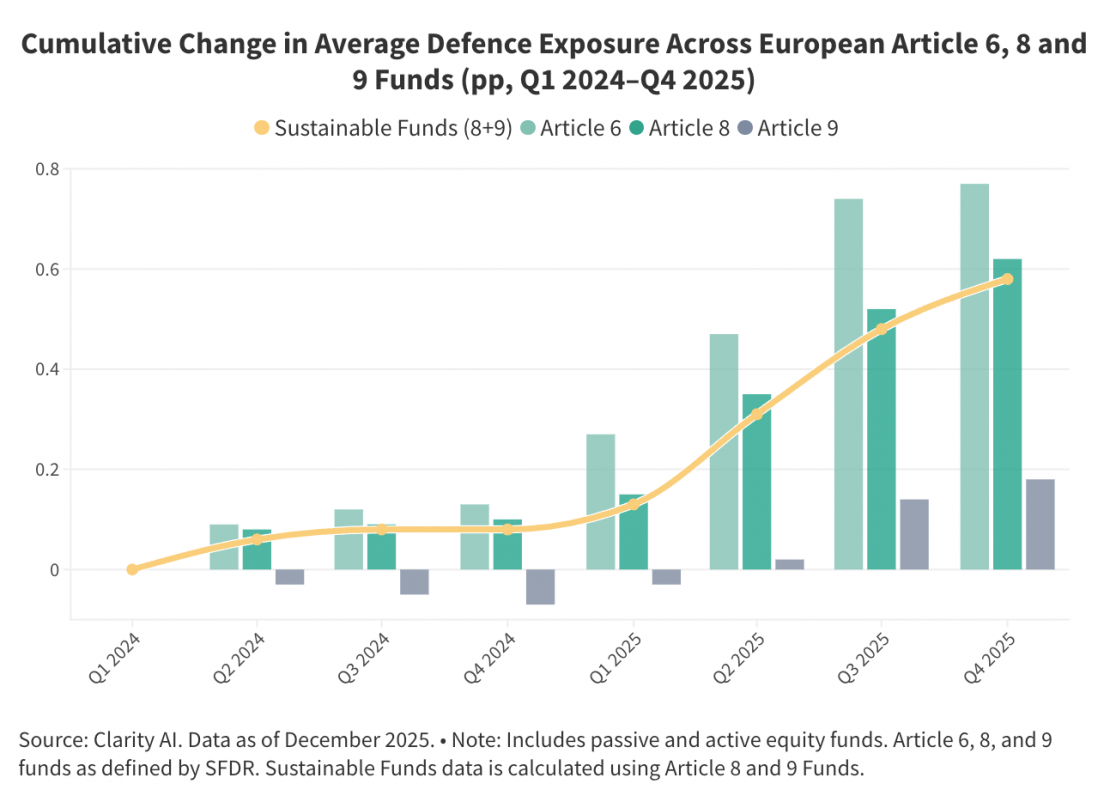

- 2026: una oportunidad para alinear los productos de inversión responsable con las preferencias de los inversores. Por último, advierte de que la capacidad para responder a la fuerte demanda declarada por parte de los particulares, especialmente los inversores jóvenes, se ve frenada por la falta de claridad de las etiquetas y las complejas obligaciones de información. “En Europa, 2026 podría ser un punto de inflexión: SFDR 2.0, combinada con la armonización técnica de MiFID II y la IDD, puede simplificar las etiquetas y reducir la complejidad del asesoramiento para desbloquear la participación de los particulares, siempre que las categorizaciones de los productos permitan una verdadera adecuación entre los productos y el mercado”, reconocen desde Amundi.