Servicios, profesionales, inversores y normativas: el fenómeno fintech transforma todos los ámbitos de las finanzas mundiales

| Por Beatriz Zúñiga | 0 Comentarios

El desarrollo de las fintech ha marcado un antes y un después en las finanzas mundiales. Así de claro lo defiende el último estudio elaborado por CFA Institute y CFA Society Spain, titulado Panorama Fintech en la UE: Oportunidades y Desafíos. El estudio revela las expectativas de los profesionales financieros europeos sobre el futuro tecnológico del sector y analiza el impacto de las fintech en la Unión Europea (UE) y sus implicaciones.

Su principal conclusión es que las fintech están transformando la forma en que las personas acceden a los servicios financieros a través de soluciones innovadoras como pagos digitales, gestión automatizada de inversiones y préstamos en línea.

Además, el estudio explica que, si bien las fintech generan oportunidades de empleo en gestión de carteras, gestión de patrimonios y data science, también plantean desafíos como cambios regulatorios y la necesidad de abordar preocupaciones relacionadas con la protección de los clientes inversores.

En este sentido, los profesionales europeos esperan que la proliferación de la tecnología en el sector financiero conduzca a servicios más asequibles, una mejor experiencia del cliente y una mayor oferta de productos y servicios. Por otra parte, se resalta la importancia de que las instituciones europeas creen un entorno favorable para la innovación y colaboren con las fintech para desarrollar una regulación efectiva.

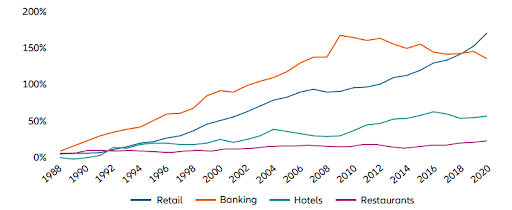

Este nuevo Informe se produce en un momento en el que las instituciones financieras tradicionales enfrentan una creciente competencia de empresas tecnológicas, como Apple, lo que subraya la necesidad de transformación en el sector. Diversos análisis proyectan un crecimiento significativo en los ingresos combinados de las fintech en la UE y el Reino Unido para 2030.

“La revolución fintech ha transformado la forma en que nos relacionamos con nuestro dinero. A la vez, ha planteado un dilema crucial a las instituciones tradicionales: adaptarse a esta nueva realidad o correr el riesgo de quedarse atrás. Y aquí la unión es la clave, como han demostrado los resultados del sandbox regulatorio en España. En la primera edición, el 60% de colaboraciones lo fueron entre bancos y fintech con un objetivo común: impactar en el progreso de la industria”, explica Zaira Melero, CFA, coautora del Informe y miembro del Comité de Advocacy de CFA Society Spain.

En opinión de Josina Kamerling, directora de asuntos regulatorios de CFA Institute para EMEA, el sector fintech tiene un gran potencial para seguir creciendo e innovando en los próximos años. “El compromiso de CFA Institute por acercar a sus miembros este futuro tecnológico es evidente. Y esto se traduce en las numerosas iniciativas que llevamos a cabo, como la Future State of the Investment Industry, que presenta los desarrollos más significativos que afectarán a la industria de la inversión en los próximos 5-10 años, o Cryptoassets: Beyond the Hype, donde hemos ido más allá de la superficie para ofrecer reflexiones sobre sus implicaciones para inversores y reguladores”, afirma Kamerling.

Principales conclusiones

El informe arroja algunas conclusiones interesantes sobre el futuro del sector. Por ejemplo, se espera que la proliferación de las tecnologías financieras resultará principalmente en servicios financieros más asequibles para los inversores. Otros posibles resultados incluyen una mejor experiencia del cliente, un aumento en la gama de productos y servicios financieros ofrecidos, una mayor rotación de clientes y un aumento de la competencia. Sin embargo, también se han identificado algunas preocupaciones relacionadas con la protección de los inversores.

Además, se concluye que el actual marco legislativo necesita ajustes para abordar los desafíos que surgen del mayor uso de las innovaciones fintech en la industria.

De cara a la profesionalización del sector, el informe apunta que entre los beneficios de los servicios de asesoramiento financiero automatizado destacan costes más bajos y un acceso más fácil a los mismos para inversores individuales. Entre los principales riesgos se señalan los fallos en los algoritmos de asesoramiento financiero automatizado, las preocupaciones sobre la privacidad y protección de datos, y prácticas de venta engañosa.

Además, se espera que la tecnología blockchain alcance el impacto más importante en el sector de servicios financieros en los próximos cinco años.

Finalmente, el informe llama la atención sobre cómo las instituciones financieras han estado utilizando cada vez más el big data para analizar y predecir mejor el comportamiento de sus clientes.”Esta tecnología se ha utilizado especialmente para gestionar riesgos operativos y de cumplimiento”, destacan.