El papel de los ETFs en el auge de la inversión en Estados Unidos

| Por Rocío Martínez | 0 Comentarios

La inversión en Estados Unidos ha experimentado un fuerte aumento en los últimos años, impulsada por cambios estructurales que han facilitado el acceso a los mercados. Hoy en día, los inversores estadounidenses pueden elegir entre miles de productos a través de múltiples canales para invertir.

El informe “People & Money. The next wave of U.S. ETF investors”, elaborado por BlackRock, desvela que las acciones y los fondos de inversión siguen siendo productos básicos dentro de las carteras de los inversores americanos, pero los ETFs “están creciendo debido a sus propiedades de diversificación, comodidad y rentabilidad”. Por lo tanto, según recoge el estudio, “no es casualidad que este auge de la inversión en Estados Unidos haya coincidido con el extraordinario crecimiento de los activos de los ETFs estadounidenses”. Las cifras son claras: los fondos cotizados se han más que duplicado en tan solo cinco años, pasando de 4,4 billones de dólares en 2020 a más de 12 billones en 2025.

El análisis de BlackRock recoge que, en Estados Unidos, cada vez son más las personas que invierten, con una amplia participación por edades, ingresos y género. La mayoría lo hace a través de plataformas de inversión digitales (39%), planes de jubilación de la empresa (35%) y asesores (31%).

Asimismo, los inversores estadounidenses disponen de una amplia gama de opciones a la hora de seleccionar los vehículos en los que invertir: más de la mitad de los encuestados admite poseer dos o más productos de inversión, y casi un tercio tienen en cartera tres o más. Esta tendencia sugiere, según el informe, que los inversores se dedican activamente a construir sus inversiones, en lugar de limitarse a un único producto. “Las acciones y los fondos de inversión siguen siendo la base para la mayoría, pero los inversores añaden cada vez más otros productos junto a ellos”.

Los jóvenes, más propensos a invertir en ETFs

Esta afirmación está clara en las franjas de inversores de menor edad: las personas de entre 18 y 34 años son más propensas a contar con ETFs en cartera que las mayores de 35 años (28% frente a 20%). Es más, son más del doble de propensas a poseer criptomonedas (45% frente a 21%).

A medida que los ETFs siguen ganando terreno entre los inversores estadounidenses, “el panorama está evolucionando rápidamente”, según el estudio. El análisis detalla de dónde proviene el crecimiento y qué significa para el futuro de las inversiones en fondos cotizados.

En primer lugar, el estudio recoge que se estima que más de 24 millones de personas en Estados Unidos poseen ETFs. Incluso, se estima que 19 millones de adultos estadounidenses tienen en mente comprar ETFs en los próximos 12 meses y el 56 % de los que ya invierten en fondos cotizados planean incrementar su posición a estos vehículos.

Los inversores en fondos cotizados de entre 18 y 34 años son un 50% más propensos que los mayores de 35 años a citar la “capacidad de invertir pequeñas cantidades de forma regular” como motivo para elegir los ETFs. Por otra parte, la “comodidad (solo hay que comprar un fondo)” es la razón principal en la elección de ETFs por parte de los individuos de entre 35 y 44 años.

Asimismo, la encuesta muestra que el 71% de los inversores que invierten por primera vez en ETFs tendrán menos de 45 años y el 69% de los novatos en fondos cotizados ganarán menos de 100.000 dólares. Las acciones y las criptomonedas serán las clases de activos más populares entre quienes tengan intención de invertir en ETFs/ETPs en los próximos 12 meses, según el informe.

El análisis también desvela las razones por las que casi una cuarta parte de los inversores estadounidenses eligen los ETFs: los resultados de la encuesta muestran que los principales motivos son la diversificación (47%), la facilidad de negociación (40%) y el potencial de obtener mejores rendimientos que las cuentas de ahorro u otras inversiones (37%).

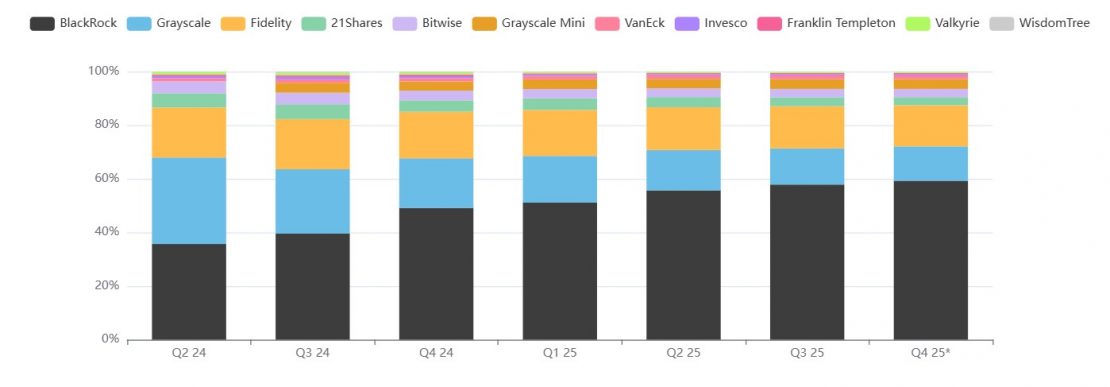

Los fondos cotizados de renta variable siguen siendo la opción preferida, tanto para los inversores actuales como para aquellos que planean entrar en el mercado de los ETFs durante el próximo año. Sin embargo, las clases de activos más novedosas están reduciendo la brecha: se espera que más del 47% de los inversores que invierten por primera vez en ETFs asignen fondos a ETPs de criptomonedas en los próximos 12 meses, junto con el 36% de los inversores actuales en ETFs que planean hacer lo mismo.

Aunque hay más inversores estadounidenses que nunca, todavía hay muchos adultos estadounidenses que se mantienen al margen de las inversiones, frenados por miedos y barreras persistentes. Los ETFs pueden ayudar a los adultos estadounidenses a salir de su pasividad y entrar en el mercado, al hacer que la inversión sea más sencilla, asequible y accesible.

Las necesidades futuras

Por último, el estudio también evalúa las necesidades de la próxima ola de inversores en ETFs. Así, muestra que el 43% de los inversores estadounidenses comenzó a invertir tras darse cuenta de que podía hacer crecer su dinero más rápido que ahorrando.

Además, los inversores actuales afirman que su confianza en la inversión proviene de mantener la calma ante las subidas y bajadas del mercado, aunque señalan como principales barreras para invertir en Estados Unidos la asequibilidad y la falta de conocimientos o tiempo. El 38% de los adultos estadounidenses está interesado en planes de inversión recurrentes en los próximos dos años.