La perspectiva, el activo escaso

| Por Elsa Martin | 0 Comentarios

Navegar el miedo, las narrativas y la ilusión de seguridad

Los periodos de tensión en los mercados suelen describirse como momentos de mayor riesgo. En realidad, con la misma frecuencia son momentos de mayor atención al riesgo.

Durante gran parte de la era financiera moderna, las incertidumbres de mercado llegaban a los inversores de forma episódica: a través de los periódicos diarios, los informativos de la noche o actualizaciones financieras periódicas. Hoy, en cambio, los inversores se enfrentan de manera continua a posibles fuentes de riesgo. Tienen una exposición casi constante a noticias de última hora, opiniones y comentarios en una amplia variedad de plataformas digitales. Las estimaciones sugieren que el consumidor medio dedica actualmente aproximadamente seis horas al día al consumo de medios digitales, gran parte de ellos vinculados, directa o indirectamente, a la información. En este entorno, las personas reciben recordatorios constantes de una lista cada vez mayor de focos de preocupación potencial: el conflicto en Oriente Medio, la guerra entre Rusia y Ucrania, las tensiones en torno a China y Taiwán, el aumento de la polarización, los crecientes niveles de deuda soberana, etc. Para agravar la situación, la investigación muestra que los medios de comunicación dependen cada vez más de contenidos orientados a captar la atención y a maximizar los clics para impulsar la interacción, especialmente en las plataformas sociales, donde los titulares dramáticos generan más participación que la información neutral.

Ante este flujo constante de información, los inversores buscan de forma natural maneras de recuperar una sensación de control. En lugar de abordar cada foco de preocupación por separado, muchos se inclinan por grandes narrativas que ofrecen una sensación de protección frente a un amplio abanico de escenarios, creando así el terreno propicio para la aparición de una sensación de seguridad.

Cuando el “refugio seguro” se convierte en consenso

El aumento de la ansiedad suele dirigir a los inversores hacia activos percibidos como refugio, como la deuda soberana, las divisas de reserva y los metales preciosos, con el oro a la cabeza. Tradicionalmente considerado una cobertura frente a la inflación, la depreciación de las divisas y la inestabilidad política, el oro puede desempeñar un papel legítimo en carteras diversificadas. El problema surge cuando la protección se convierte en consenso, cuando la diversificación da paso a un posicionamiento masificado como respuesta a la incertidumbre.

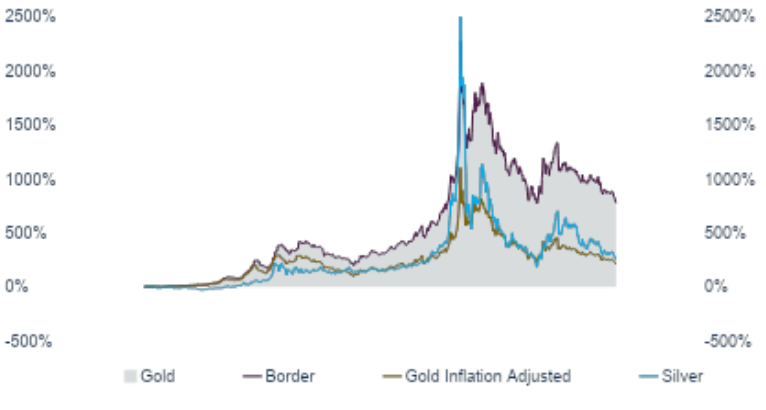

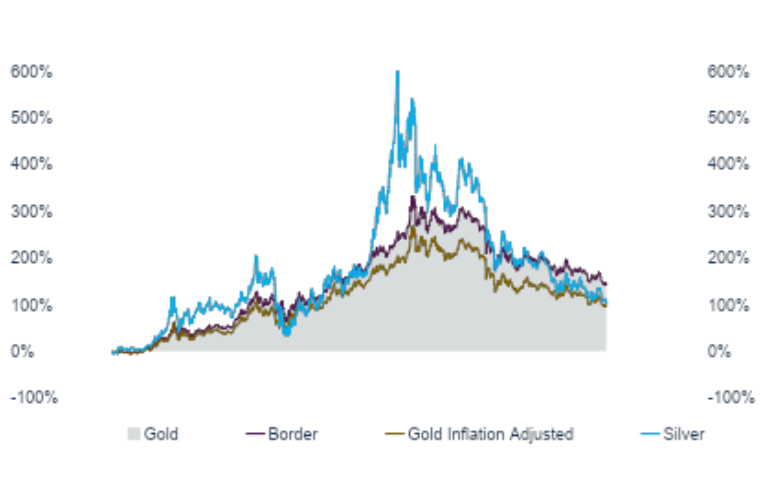

La historia ofrece ejemplos reiterados. En la década de 1970, el oro se revalorizó casi 24 veces a medida que la inflación, la inestabilidad monetaria y las tensiones geopolíticas transformaban el comportamiento de los inversores, para después caer aproximadamente un 65 % en los cuatro años siguientes, una vez que la inflación fue controlada y se restauró la credibilidad de la política monetaria. La magnitud de aquella subida superó ampliamente lo que podía explicarse únicamente por la inflación, reflejando un periodo en el que la demanda de protección llevó los precios muy por encima de su justificación fundamental. Tras la crisis financiera global, se produjo una dinámica similar: el oro avanzó en torno a un 170 % entre 2008 y su máximo de 2011, a medida que se intensificaban los temores sobre la fragilidad del sistema y la depreciación monetaria, seguido de una caída de alrededor del 45 % durante los cuatro años posteriores, cuando el crecimiento se estabilizó y regresó el apetito por el riesgo. En ambos episodios, el papel del oro pasó de ser una cobertura de cartera a convertirse en una expresión ampliamente compartida del miedo macroeconómico.

Cuando un activo se etiqueta de manera universal como refugio, su comportamiento cambia. La evolución de su precio refleja cada vez más el posicionamiento de los inversores en lugar de los fundamentales, y esta dinámica suele trasladarse a activos relacionados. La plata, por ejemplo, ha sido arrastrada repetidamente por los rallies impulsados por el oro, a pesar de que sus fundamentos de oferta y demanda eran más débiles, solo para sufrir caídas mucho más profundas cuando el sentimiento cambió. Lo que comienza como una medida de protección puede transformarse silenciosamente en una operación basada en momentum.

Cómo se ve una defensa real

La verdadera defensa de una cartera rara vez se logra mediante la concentración en un solo activo, sin importar lo convincente que sea la narrativa. Se alcanza a través del equilibrio y anclando las carteras en los fundamentales en lugar del miedo.

Mientras que las operaciones basadas en el miedo se centran en lo que podría salir mal, los resultados corporativos reflejan lo que sigue funcionando bien. A pesar de guerras, recesiones y convulsiones políticas, los beneficios agregados han demostrado una capacidad persistente de recuperación y acumulación, impulsados por la capacidad de las empresas para reestructurar precios, reasignar capital, innovar y controlar costes. Datos recientes refuerzan esta resiliencia: el S&P 500 ha registrado múltiples trimestres consecutivos de crecimiento interanual de beneficios de dos dígitos, con estimaciones futuras que apuntan a un crecimiento continuo de un dígito alto a bajo doble dígito. Este impulso existe junto a una economía estadounidense que ahora es aproximadamente un 40 % más grande en términos nominales que al inicio de la pandemia, lo que subraya la durabilidad de la expansión.

Una cartera bien construida refleja esta realidad. La renta fija proporciona ingresos y estabilidad relativa, las alternativas ofrecen diversificación, y la renta variable brinda exposición a empresas con flujos de caja duraderos y capacidad de fijación de precios. Este enfoque no elimina las caídas, pero reduce la dependencia de un solo resultado y evita pagar precios máximos por una comodidad psicológica. La defensa, en este sentido, no es retirada; es composición.

La disciplina de ver con claridad

Los errores de inversión más significativos rara vez se cometen durante periodos de crisis real; suelen ocurrir cuando el miedo lleva a los inversores a tratar el entorno actual como excepcionalmente amenazante. La historia demuestra que los mercados han operado repetidamente a través de guerras, divisiones políticas, inflación y aumento de la deuda, incluso cuando las narrativas predominantes aumentaban la incertidumbre y acortaban los horizontes de decisión. En estos periodos, el desafío no es la presencia del riesgo en sí, sino la tendencia a confundir la tranquilidad con una gestión de riesgo sólida. La disciplina, la diversificación y el énfasis en los fundamentales siguen siendo las formas más fiables de navegar la incertidumbre, no evitando la volatilidad, sino evitando la sobrerreacción.

Tribuna de opinión firmada por Juan Carlos Guerra, CFA® and CAIA charterholder de Boreal Capital Management.