Mucho capital, poco crecimiento: las claves del estancamiento económico de México

| Por Antonio Sandoval | 0 Comentarios

México es una de las estrellas de los mercados financieros internacionales: su cercanía con el mayor centro financiero del mundo, Wall Street, así como su condición de mercado emergente, le ha vuelto un imán para los capitales. Sin embargo, la tendencia de crecimiento de su economía genera alertas desde hace tiempo. Pareciera que existen dos países en uno solo: el de las inversiones y el de la economía real.

La Inversión de Cartera (IC) alcanzó el año pasado un nivel histórico, el peso es una de las divisas más fuertes y sólidas del mundo, beneficiado por el carry trade. Todo lo relacionado con las inversiones financieras en el país hablan de un momento histórico, pero hay un problema estructural que preocupa sobremanera: la economía no crece, o lo hace a tasas insuficientes.

Este gran contraste preocupa a analistas e inversionistas, sobre todo porque se trata de un escenario que no es novedoso, y porque las cifras disponibles no muestran un cambio radical en la tendencia de crecimiento económico. Lo peor es que, al parecer, se trata de un problema estructural, según algunos de analistas que platicaron con Funds Society.

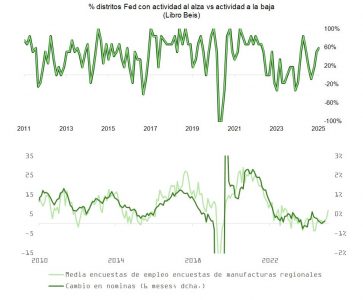

Productividad, una de las alarmas

«Es difícil señalar una causa concreta de por qué nuestra economía no crece. Definitivamente no es algo solamente de este sexenio o del partido gobernante en turno, es definitivamente un tema estructural. Desde mi punto de vista, mucho tiene que ver con temas de productividad. Los factores de crecimiento ahí están, casi todos: tienes consumo que va bien, tienes inversión con sus ciclos», indicó Luis Gonzali, Co-director de Inversiones en Franklin Templeton México. «Ya que quitas todos esos factores, el remanente es la productividad y este indicador se ha visto que ha bajado constantemente, contrario a lo que sucede en otras economías del mundo», agregó.

«Ese factor residual que los economistas llaman productividad en México ha ido constantemente a la baja y por su misma condición de residual es muy complicado señalar una causa concreta de este deterioro. Pero si hablamos particularmente de los dos años recientes, claramente tenemos el tema de la inversión como un determinante para el bajo crecimiento. Las inversiones prácticamente se han ubicado en cero, este año se espera un rebote y eso impulsará el PIB a niveles máximos de 1,5%, que pareciera un incremento muy favorable considerando el 0,3% que habría crecido la economía mexicana en 2025, pero que está muy por debajo de su tasa máxima potencial que es de 2,5%, y mucho muy lejos de lo que se requiere para dar el gran salto económico, entre 5% y 7%», explicó en una entrevista el profesional.

Una inversión dorada

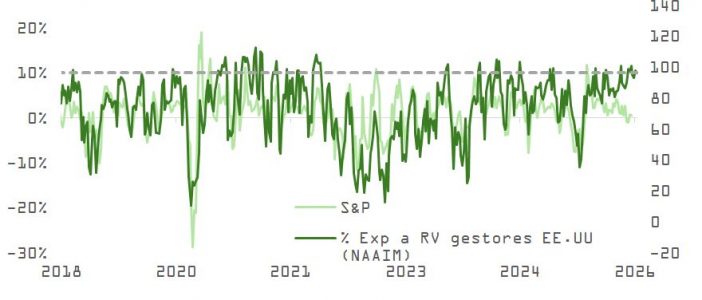

Para Gonzali, no hay duda de que México es una de las estrellas principales de las inversiones en el mundo. Las cifras que existen al respecto tampoco dejan lugar a dudas. Tan solo la Inversión de Cartera al cierre del primer trimestre del año pasado se ubicó en 496.090 millones de dólares, prácticamente diez veces más respecto a los 49.000 millones de dólares que se registraron cinco años atrás, en el mismo periodo de 2020.

El atractivo de las tasas de interés, que después de la pandemia alcanzaron un máximo nominal de 11% en el mercado financiero mexicano, ha sido uno de los grandes imanes generando un fenómeno conocido como carry trade, inversiones que llegan de otras partes del mundo –incluso de un mercado que hasta ahora era casi desconocido para México: Japón– con la intención de aprovechar el beneficio de una tasa de interés más alta en México.

La cifra de Inversión de Cartera explica en gran medida otro fenómeno, el del «superpeso«, que en 2025 registró una apreciación de prácticamente 15%, la mayor desde que está vigente el régimen de libre flotación de la divisa, aquel traumático 21 de diciembre de 1994.

Incluso la Inversión Extranjera Directa (IED), que desde luego no refleja el atractivo de la inversión financiera en el país, habla de cifras históricas, el año pasado el dato final se ubicó en alrededor de 61.000 millones de dólares, aunque más del 50% de este monto en realidad fueron reinversiones, es decir, inversiones que ya existían previamente.

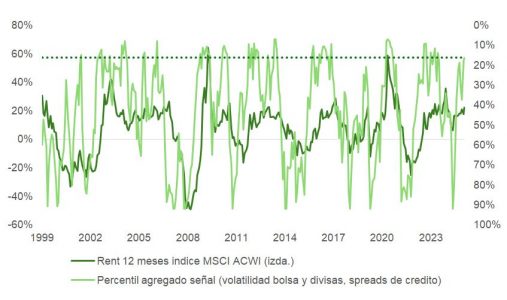

Tanto el peso, como el mercado de valores e incluso el desempeño de las tasas de interés reflejan un país muy atractivo para los inversionistas, y los datos de inversión así lo confirman. No es la primera ocasión en que México se constituye como un imán, pero definitivamente el momento actual es uno de los más relevantes en décadas.

Inversión, una causa determinante

Para Gabriela Siller, directora de análisis de Banco Base, la causa de que la economía mexicana no crezca como debe ser está relacionada con la «trampa de la incertidumbre», que la ha llevado a un círculo vicioso del que no ha podido salir desde hace décadas.

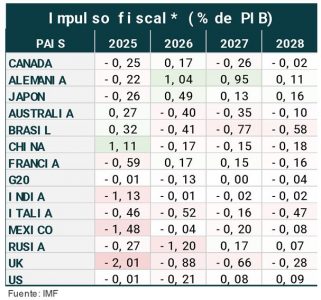

«La incertidumbre lleva a la baja la inversión fija y la contratación de personal en el empleo formal. Sin empleo formal y sin inversión fija se limita la productividad y el crecimiento de largo plazo. Por ejemplo, en 2025 hasta el mes de octubre vemos que hay una caída en la inversión fija del país de 7%. Con esa cifra, en el largo plazo México no podrá crecer ni siquiera al 2%, el crecimiento potencial se reduce a 1,4%, y este año consideramos que ni siquiera alcanzará esa tasa. La inversión fija también lleva cierta inercia. Nadie quiere invertir en el sector privado y en el sector público sería necesario destrabar la inversión con un mayor gasto público en inversión física, pero en 2025 este indicador cayó 29%, su mayor desplome desde 1995. Así es muy difícil a pesar de que en este año se planea incrementar el gasto público en 12%», dijo la economista.

«Con este panorama de inversión, si bien nos va hacia los siguientes años creceremos alrededor de 1,4%, por debajo del potencial histórico de 2,5%», explicó.

En ese contexto, aunque la fortaleza financiera es un hecho, Siller alerta sobre el carácter volátil de estos capitales, una historia que en el país latinoamericano se ha repetido innumerables ocasiones.

«Vemos una fortaleza inusitada del peso, y la causa directa es el carry trade, no hay duda de eso. Son capitales golondrinos. A los inversionistas no les interesa el PIB del país, les interesa el rendimiento, una buena tasa y que no les dejen de pagar, y mientras este sea atractivo, se mantendrá la tendencia. Por ahora los capitales minimizan factores como el riesgo por el T-MEC, o el de la reforma judicial», recalcó la directiva de Banco Base.

Pero, en materia de crecimiento Gabriela Siller es pesimista. No espera que el país crezca de manera significativa en muchos años, y sí considera que estas inversiones financieras, originadas por el carry trade, podrían incluso significar un factor de alto riesgo en algún momento si se modifican las lecturas de riesgo para el país.

Reformas para el crecimiento, no hay otra opción

«Estamos a las puertas de otro sexenio perdido en materia de crecimiento económico en México», dice a Funds Society Julio Ruiz, economista en jefe en Citi México.

De acuerdo con las cifras del analista, la tasa promedio de crecimiento del país norteamericano en la primera mitad de este sexenio sería de alrededor de 0,5%, muy inferior a la tasa potencial de la economía mexicana ubicada entre 2 y 2,5%. Más allá, la tasa promedio en la segunda parte necesitaría registrar un repunte más que espectacular para que podamos hablar de un sexenio diferente, pero nadie, ni siquiera las expectativas oficiales, esperan algo así.

Para Ruiz la clave para salir de la «trampa del crecimiento» que registra la economía mexicana es una sola: «Está claro que se trata de un problema estructural, la economía mexicana ligará casi con absoluta seguridad un sexenio más de crecimiento muy inferior a su potencial, entre 2 y 2,5%, y muy inferior a lo que necesita para dar el gran salto económico, que además necesitaría mantener por décadas. Por lo tanto, solo queda hacer grandes reformas estructurales para lograr ese impulso económico. De otro modo, se observa muy complicado», advierte.

El 5%: solo discurso político

Para los entrevistados, hablar de tasas de crecimiento del PIB de 5% o incluso mayores es solamente un discurso lejano de la realidad.

«El sexenio anterior, cuando nos prometieron tasas del PIB de 5% y hasta 7%, era solamente un discurso político. Ni siquiera era creíble y sostenido por las cifras oficiales, nunca en los proyectos de presupuesto, que elaboraron las autoridades hacendarias de entonces, vimos una propuesta en ese sentido. Solamente lo escuchamos en las declaraciones presidenciales. Fue un discurso absolutamente político, nada relacionado con la realidad», dice Luis Gonzali.

De esta manera, si bien, las causas del bajo crecimiento de México podrían ser variadas de acuerdo al especialista que se consulte, hay un consenso rotundo en el sentido de que el país está frente a un problema de carácter estructural, lo que requiere ajustes de fondo, que incluso pueden tardar años en reflejar los resultados esperados. Mientras, todo indica que esta será una década más de bajo crecimiento económico en el gigante global de las inversiones.