El sector de Internet en China ha tenido dos años difíciles. Sin embargo, en la opinión de KraneShares, los tres principales obstáculos para los rendimientos de la renta variable en el sector, a saber, el parón en el ciclo regulatorio del sector de Internet, la política de cero COVID de China y los vientos en contra macroeconómicos, están disminuyendo gradualmente. A continuación, KraneShares explica por qué creen que estos riesgos pueden remitir a corto plazo y por qué el sector de Internet en China puede resultar especialmente atractivo en el actual entorno macroeconómico.

El parón en el ciclo regulatorio

Los reguladores del sector en China iniciaron una odisea de ciclo regulatorio cuando la oferta pública inicial (OPI) de Ant Group fue suspendida en diciembre de 2020. El riesgo percibido de esta revisión regulatoria se vio agravado por una nueva ley aprobada en el lado opuesto del Pacífico por el Congreso estadounidense: La Ley de Responsabilidad de las Empresas Extranjeras (HFCAA). Esta ley obliga a las empresas extranjeras que cotizan en Estados Unidos a permitir que el Consejo de Supervisión Contable de Empresas Públicas (PCAOB) inspeccione sus libros de auditoría y revele la propiedad del gobierno, si la hay, o se enfrentará a la exclusión de la lista. Estas fuertes medidas de los responsables políticos de Estados Unidos y China provocaron un prolongado periodo de sentimiento negativo y caídas de las cotizaciones de las empresas del sector de Internet de China, independientemente de los fundamentales de estas empresas, que siguen siendo saludables hasta el día de hoy.

Sin embargo, en KraneShares creen que por fin se están disipando estos riesgos, lo que representa una oportunidad para los inversores. El gobierno chino ha cambiado el enfoque de su política, pasando de la regulación de la economía de plataformas -un proceso que, según los funcionarios, ya ha concluido- a la estabilización de la economía mediante la reactivación del gasto y el crecimiento de los consumidores.

En cuanto a la HFCAA, la Comisión Reguladora de Valores de China (CSRC) ha afirmado su apoyo a la capacidad de las empresas nacionales para cotizar en el extranjero, ha declarado que pueden producirse inspecciones de la PCAOB y sigue dialogando con la Comisión del Mercado de Valores (SEC), su homóloga estadounidense.

Aunque la gestora situó con cautela el fin oficial del ciclo de regulación de Internet en marzo de este año, cuando el viceprimer ministro Liu He pronunció un discurso en ese sentido, varios acontecimientos recientes han consolidado su opinión de que el ciclo ha terminado. Entre ellos se encuentran la posible aprobación de la solicitud de Ant Group para convertirse en un holding financiero, la conclusión de la revisión de la ciberseguridad de la aplicación de transporte de pasajeros Didi y la reanudación de la aprobación de nuevos videojuegos.

En el ámbito del comercio, también perciben como comentarios positivos los realizados por el presidente Biden sobre el levantamiento de los aranceles a los productos chinos para frenar la altísima inflación en Estados Unidos. Aunque no está directamente relacionado con Internet en China, esto podría tener un efecto positivo en el sector en la medida en que los ingresos adicionales por exportaciones ayuden al consumidor.

La política de cero COVID llega a su fin

Tras el brote de la cepa Omicron de COVID y varios meses de estrictos confiamientos en China, los casos de COVID han descendido finalmente a un nivel que ha permitido a las autoridades reabrir las principales ciudades que habían sido puestas en cuarentena. Shanghái ha levantado sus confinamientos y los residentes de la ciudad vuelven a estar en la calle y en las oficinas. La gente está celebrando la vuelta a la normalidad y la libertad de viajar de nuevo, una exuberancia experimentada por la población estadounidense a finales del año pasado.

La actividad económica se vio muy afectada por las extremas medidas de confinamiento empleadas por los gobiernos municipales. Algunas ciudades, entre ellas Shangai, reaccionaron de forma exagerada a la política de cero COVID del gobierno central, lo que llevó a éste a publicar nuevas directrices de cero COVID. El 5 de junio, el Centro de Control de Enfermedades (CDC) de China anunció nueve normas para modificar la política anterior. Estas directrices pretenden permitir a los gobiernos municipales adoptar un enfoque más suave en la gestión de la enfermedad, minimizando el impacto económico de las medidas de salud pública. En ese sentido, KraneShares cree que estas nuevas normas pueden reducir el coste de los cierres en caso de que se produzca otra oleada de brotes.

La economía está volviendo a abrirse, ya que los principales indicadores muestran una recuperación de la actividad. El índice nacional de logística de mercancías se ha recuperado hasta el 78,6% del nivel de 2021. Mientras tanto, los volúmenes de pasajeros del metro en las principales ciudades han vuelto a los niveles anteriores al cierre, ya que más personas vuelven a la oficina. Además, las ventas al por menor, especialmente las ventas al por menor en línea, volvieron a crecer en mayo de 2022 después de caer desde enero.

La flexibilización monetaria

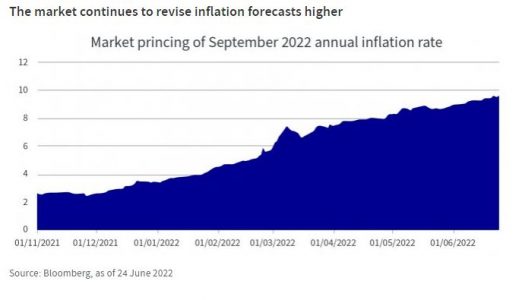

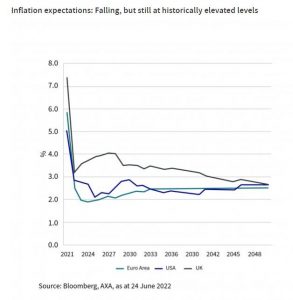

A medida que Estados Unidos y Europa se despiden de más de una década de tipos de interés mínimos y baja inflación, cada vez hay menos lugares donde esconderse de la agitación en el mercado de valores que ha surgido como resultado. Las empresas, especialmente las de crecimiento, necesitan capital no sólo para invertir en sus negocios, sino también, en algunos casos, para simplemente seguir operando. A medida que aumenta el coste del capital, es decir, los gastos de intereses que una empresa debe pagar para obtener un préstamo, los flujos de ingresos de las empresas se encarecen, lo que conduce a una valoración más baja. A la inversa, a medida que suben los tipos de interés, los inversores están menos incentivados a comprometer capital en empresas de riesgo porque pueden ganar más sin riesgo. Este ha sido el principal factor de la venta del mercado mundial de renta variable que ha caracterizado el año 2022 hasta ahora.

Teniendo en cuenta la trayectoria futura de los tipos de interés en Estados Unidos y Europa, ¿dónde deberían buscar los inversores un crecimiento sostenible? En KraneShares creen que mirar a los mercados que se encuentran en un ciclo de capital diferente tiene sentido para las asignaciones de renta variable de crecimiento en estos momentos.

China, la segunda mayor economía y mercado de valores del mundo, se encuentra actualmente en un punto de su ciclo de capital marcadamente diferente al de Estados Unidos. Esto significa que las empresas con vocación de crecimiento están viendo cómo su coste de capital se mantiene estable o desciende. Además, las valoraciones en China están deprimidas. Esto es precisamente lo contrario de la situación descrita anteriormente. A medida que el coste del capital en China disminuye, los flujos de ingresos de las empresas se vuelven menos costosos, lo que conduce a valoraciones más altas. A la inversa, al bajar los tipos de interés, los inversores están más incentivados a comprometer capital en empresas de riesgo porque pueden ganar menos sin riesgo.

El Banco Popular de China (PBOC), el banco central de China, también ha bajado los tipos de interés de los préstamos, como el tipo de interés preferente de los préstamos (LPR), que ayuda a fijar los tipos de interés de las hipotecas, el servicio de préstamos a medio plazo (MLF) y el coeficiente de reservas obligatorias (RRR) para los bancos. El banco central también se centra en aumentar la oferta global de crédito en el mercado, no sólo en bajar los tipos de interés.

El primer ministro Li Keqiang dijo el 5 de marzo de 2022 que el gobierno dará prioridad al empleo a través de políticas fiscales y financieras para mejorar el apoyo a las empresas para que mantengan y aumenten los puestos de trabajo, incluyendo el compromiso de impulsar los préstamos a las pequeñas empresas en más de un 40% antes de finales de año. Para que China cumpla el objetivo de crecimiento del PIB del 5,5% que se ha fijado el gobierno, es probable que tenga que mantener el empleo y estimular la demanda de los consumidores, que podría canalizarse a través de las principales plataformas de Internet de China, el motor de transmisión del mercado de consumo chino.

Las principales empresas chinas de Internet ya están cosechando los beneficios de este ciclo de capital. Además, estos beneficios se están acumulando en un momento en el que las valoraciones de estas empresas se encuentran en niveles extremadamente bajos en comparación con sus medias históricas e incluso en comparación con sus homólogas en EE.UU., a pesar de la grave caída del mercado de los últimos tiempos.

Según la opinión de KraneShares, el sector de Internet en China merece una revisión por parte de los inversores globales, ya que están reduciendo sus asignaciones de crecimiento en otros mercados ante la subida de los tipos. La gestora cree que puede tener sentido para un inversor seguir más una estrategia de inversión de estilo «valor» en Estados Unidos y Europa, centrándose en los dividendos y los sectores de valor, y buscar oportunidades de revalorización del capital en China a través de una inversión en el sector de Internet del país.

Conclusión

A juicio de KraneShares el final del ciclo de regulatorio del sector de Internet en China y el declive de las políticas de cero COVID del país representan una importante oportunidad para los inversores. Además, KraneShares cree que el sector de Internet en China se ve especialmente atractivo en el actual entorno macroeconómico, ya que los tipos se disparan en Estados Unidos y Europa. El mercado podría estar empezando a valorar estos aspectos positivos, ya que el índice CSI Overseas China Internet Index ha superado al S&P 500 en lo que va de año.

Para acceder al informe completo elaborado por KraneShares, por favor acceda a los siguientes enlaces:

Versión UCITS

Versión US mercado doméstico