A nivel global, luego de un 2021 que mostró cifras récord de transacciones, la actividad en 2022 se desaceleró, aunque los valores todavía se encuentran en uno de los niveles más altos de la última década, indica el Informe de Fusiones y Adquisiciones de PwC Argentina.

En Latinoamérica, el volumen de deals creció, pero los montos cayeron, producto de la incertidumbre electoral de Brasil. Por su parte, tanto Argentina como Uruguay tuvieron un excelente primer semestre a nivel de M&A, aunque en Argentina el agravamiento de la crisis económica que se ha venido manifestando durante las últimas semanas seguramente impacte sobre el deal flow del resto del año.

En Argentina, durante los primeros seis meses del año 2022, se registraron 38 transacciones por un valor informado de 2.270 millones de dólares. En cuanto al volumen, hay un incremento cercano al 15% en comparación al mismo periodo de 2021 (el cual todavía está por debajo del promedio histórico de 50 transacciones por semestre) y en cuanto a valor, es el mejor primer semestre desde 2019.

Cabe destacar que, en cuanto a posición regional, Argentina fue el quinto país más activo en cantidad de deals y el cuarto en monto operado en Latinoamérica.

“Si bien la actividad de M&A creció en Argentina durante el primer semestre del año, se necesita una mayor estabilidad macroeconómica y política para que este crecimiento se mantenga en el tiempo; tanto a corto como a mediano plazo”, indicó Juan Procaccini, socio de PwC Argentina a cargo de la práctica de Deals y de la plataforma de Asesoramiento de Negocio.

En cuanto al origen del comprador, hubo un incremento significativo de la participación de grupos extranjeros, que representaron cerca del 75% de las transacciones. Cabe destacar que, para más de la mitad de estos grupos, la compra representó una primera incursión en Argentina. Para el caso de los compradores extranjeros que ya contaban con operaciones previas en el país, las adquisiciones han servido como un mecanismo para utilizar la liquidez local en pesos, dado el control de cambio y las limitaciones para girar dividendos al exterior.

En cuanto a rangos de valor por deal, hubo un aumento significativo de operaciones con tickets mayor a 100 millones de dólares. Inclusive, en el semestre se registró una operación por más de 1.000 millones de dólares, lo cual no sucedía desde el año 2017.

“Recuperación económica, liquidez en el mercado local y el creciente interés por empresas de tecnología, fueron algunos de los principales drivers del semestre, y son una muestra de que, con cierta estabilidad y crecimiento, se reactiva el interés inversor”, comentó Juan Tripier, senior manager de PwC Argentina de la práctica de Deals.

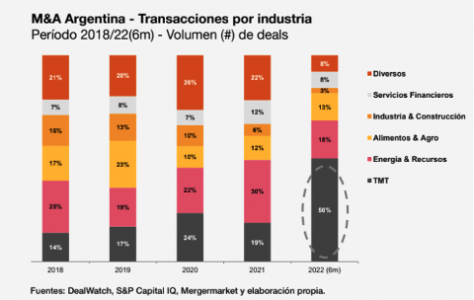

Durante el primer semestre de 2022, los sectores más activos fueron TMT (tecnología, medios y telecomunicaciones), energía y recursos, y alimentos y agroindustria. El sector estrella fue TMT (principalmente tecnología), que representó el 50% de los deals.

Algunas de las transacciones destacadas del semestre incluyeron:

- la adquisición por parte de SoFi Technologies Inc. de la desarrolladora argentina de software con foco en el sector bancario Technisys por un monto de 1.100 millones de dólares – fue la operación más importante del semestre. (TMT)

- la adquisición por parte de CCU del 49% del paquete accionario de Aguas Danone de Argentina, líder del mercado de aguas minerales en el país.(Alimentos y Bebidas)

- la compra por parte de Vista Oil & Gas del 50% de los bloques de Aguada Federal y Bandurria Norte en Vaca Muerta, perteneciente a Wintershall Dea por un valor reportado de 140 millones de dólares. (Petróleo & Gas)

- la adquisición de la empresa china Zangge Mining de una participación del 65% en el proyecto de litio Laguna Verde ubicado en Catamarca por un monto de 50 millones de dólares, que incluye un cash in para avanzar la exploración. (Minería)

Cabe destacar que la actividad de fundraising y venture capital ha seguido muy activa. A pesar de la compleja coyuntura económica a nivel local e internacional, las transacciones de levantamiento de capital siguen creciendo. En los primeros seis meses de 2022, se registraron al menos 27 operaciones de

fundraising involucrando a empresas y startups argentinas (representa casi el mismo volumen de operaciones llevada a cabo en todo 2021), por un monto captado informado de 187 millones de dólares.

Según el informe, hacia adelante, las perspectivas y factores que determinarán los movimientos en la segunda mitad del año son las siguientes:

- Volatilidad económica y política – es de esperarse una desaceleración de las transacciones de M&A a partir del contexto actual de incertidumbre.

- Excedentes de liquidez en pesos – sigue habiendo una gran cantidad de empresas con excedentes de liquidez. La volatilidad económica y cambiaria, combinado con la aceleración de la inflación, acrecentaron la necesidad de las empresas de buscar cobertura, lo cual podrá ser un driver de transacciones e inversiones en economía real.

- Salidas de multinacionales – si bien el gran flujo de salidas probablemente ya ocurrió, este tipo de transacciones se seguirán dando, influenciado por la nueva ola de incertidumbre local y porque todavía hay pipeline de transacciones que se vienen trabajando desde 2021/20.

- Tecnología, litio, petróleo y agro – serán los grandes impulsores de la actividad de M&A en el corto y mediano plazo. Son sectores estratégicos y demandados, en donde los inversores le dan más importancia y prioridad al acceso a las capacidades y recursos, que a las condiciones económicas locales.

- ESG – es un tema al que los compradores le dan cada vez más importancia como parte de sus estrategias de inversión.

- Fuerza laboral – en el mundo las transacciones de M&A se están utilizando cada vez más como un medio para adquirir talento, en un contexto internacional donde hay escasez y alta competencia por la atracción de recursos. Argentina en este sentido, con una fuerza laboral bien capacitada y con costos laborales en dólares que muchas veces son más bajos a los internacionales, está bien posicionada.

“Si bien todavía rige mucha incertidumbre a nivel local, se podrían empezar a ver transacciones de posicionamiento en vistas a las elecciones presidenciales de 2023. Oportunidades siempre habrá, y este es un momento donde las valuaciones continúan estando bajas” comenta Ignacio Aquino, socio de PwC Argentina.

En cuanto al panorama global, algunos de los aspectos destacados del semestre fueron:

- De acuerdo con datos de Refinitiv, el valor operado informado fue de 2,2 billones de dólares(caída de 23%) en más de 26.700 transacciones (caída de 8%).

- Tensiones geopolíticas por el conflicto Rusia-Ucrania, inflación y tasas de interés en alza (incrementando el costo del capital), caída de los precios de las acciones y la amenaza de una recesión económica, son algunos de los factores que han afectado la confianza de los inversores.

- El 44% del valor operado fue en EE. UU. seguido por Asia (25%) y Europa (24%).

- Se registró en el primer semestre del año una gran demanda de activos tecnológicos y digitales (TMT) – 30% de los deals estuvieron relacionados a este sector.

- Hubo cuatro transacciones anunciadas por arriba de los 50.000 millones, frente a sólo una en 2021. El deal más importante fue la adquisición de la plataforma de juegos y entretenimiento interactivo Activision Blizzard por parte de Microsoft Corp. por un valor de 75.600 millones de dólares.

- Casi la mitad de las transacciones involucraron a fondos de private equity (PEs).

- Se evidenció una retracción general de las SPACs (Sociedades de Propósito Específico para la Adquisición de Empresas).

“A nivel global, más allá de lo sucedido con la pandemia, estamos posiblemente ante uno de los contextos más complejos y de mayor incertidumbre de los últimos años, por lo que seguramente la tendencia de caída de deals continue en el corto plazo. Aun así, las bases y fundamentos para una actividad robusta de M&A siguen estando presentes, sólo que con compradores un poco más cautelosos y selectivos”, finaliza Juan Tripier, senior manager de PwC Argentina.

Acceda al reporte completo aquí.