Herramientas para que los fondos españoles no sean un riesgo sistémico global

| Por Alicia Miguel | 0 Comentarios

Los fondos de inversión abiertos están acaparando un interés creciente a escala internacional desde el punto de vista de la estabilidad financiera. Hasta fechas recientes, las autoridades supervisoras nacionales habían regulado su actividad con el objetivo de proteger a los inversores y evitar conflictos de interés, es decir, bajo una perspectiva principalmente individual o microeconómica y de protección del inversor. No obstante, su creciente peso en el sistema financiero y los potenciales riesgos derivados del desajuste de liquidez, del apalancamiento o de interconexiones con el resto del sistema financiero han propiciado análisis, debate y propuestas de política encaminados a mitigar posibles riesgos para el sistema financiero en su conjunto, es decir, desde una perspectiva macroprudencial.

En un reciente informe de la CNMV, bajo el título “Herramientas macroprudenciales en el ámbito de los fondos de inversión abiertos”, elaborado por María Isabel Cambón y Gema Pedrón, se analizan los riesgos que los fondos españoles podrían suponer para el sistema financiero, así como las herramientas disponibles para evitar problemas. Según las conclusiones, en el caso español, “a pesar de su desarrollo, el peso de los fondos de inversión respecto al total del sistema financiero es menor que en el conjunto de las principales economías mundiales. En consecuencia, el potencial de los fondos de inversión españoles para afectar y desestabilizar el sistema es, por tanto, más limitado”. En concreto, en España el peso del sector de intermediación financiera no bancaria (IFNB, que abarca ámbitos como los fondos de inversión, la financiación privada y el capital riesgo, los seguros o los fondos de materias primas) es más reducido que a nivel global (en ese caso, la mitad del sistema financiero, a partes iguales entre el bancario y no bancario), al suponer en España un 25,4% del sistema financiero.

A esto se une que un porcentaje muy elevado de los fondos de inversión abiertos en España están «altamente regulados, sujetos a la normativa UCITS, lo que limita de forma estructural el riesgo asumible por estas instituciones”.

Además, según el análisis, en España los fondos de inversión cuentan ya con un número elevado de herramientas que contribuyen a medir, monitorizar y mitigar los posibles riesgos a nivel individual, lo que, “de forma agregada, beneficia también a la estabilidad financiera”. Por otra parte, la CNMV, como supervisor, dispone también de herramientas para activar medidas adicionales.

Las herramientas

En España existen varias herramientas para abordar estos riesgos, con especial énfasis en la disponibilidad y uso de las herramientas de gestión de la liquidez. Éstas fueron establecidas en la mayoría de los casos con una finalidad de protección del inversor; sin embargo, dice el informe, al aplicarse al conjunto de las gestoras y los fondos de inversión abiertos, actúan sobre los riesgos potenciales que pueden trasladar al sistema financiero. El informe profundiza en las herramientas disponibles que pueden tener una aplicación macroprudencial y distingue las que están a disposición del propio gestor del fondo de aquellas que pueden ser activadas directamente por la CNMV, mostrando un abanico superior al de otras jurisdicciones europeas. “En los últimos años, la legislación española ha introducido nuevas herramientas y se ha incentivado su uso, tanto en tiempos de turbulencias en los mercados como en períodos normales”, destaca el estudio.

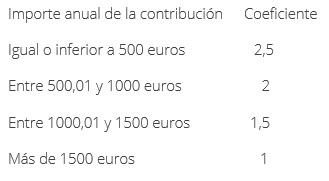

En primer lugar, están las herramientas antidilutivas. Tienen como objetivo repercutir a los inversores que reembolsan (en algunos casos también a los que suscriben) el coste de transacción y el de iliquidez que asumirá el fondo en el momento de la venta/compra de activos derivada de dichos reembolsos/suscripciones, respectivamente. Estas medidas tienen como objetivo mitigar el riesgo de desajuste de liquidez. En España, actualmente se pueden aplicar tres tipos de herramientas con esta finalidad: descuento a favor del fondo en reembolsos o suscripciones (se trata de un descuento o comisión aplicada sobre la cantidad reembolsada/suscrita por el partícipe. El importe de esta comisión se ingresa en la cuenta del fondo para compensar el posible coste de transacción que asumirá en la venta (o compra) de activos necesaria para atender los reembolsos (o suscripciones). El porcentaje de esta comisión es fijo, con un máximo del 5% sobre el importe reembolsado); swing pricing (consiste en ajustar el valor liquidativo al alza (en suscripciones) y a la baja (en reembolsos) aplicando un factor de ajuste que recoge el efecto de los costes de transacción que asumirá el fondo como consecuencia de las operaciones de compraventa de valores ocasionadas por estas suscripciones y reembolsos); y valoración a precios bid o ask (consiste en incorporar en los procedimientos internos de la gestora la posibilidad de modificar el criterio de valoración, pasando de usar el precio medio de mercado a usar el precio bid (precio de compra desde el punto de vista del intermediario y de venta por parte del fondo) en el caso de reembolsos netos o el precio ask (de compra para el fondo) en el caso de suscripciones netas. El mecanismo puede ligarse, al igual que el swing pricing, a la superación de un determinado volumen de reembolsos o suscripciones netas en un día).

Por otro lado están las herramientas que suponen una restricción o limitación al reembolso, que pretenden mitigar el riesgo de desajuste de liquidez. Aquí hay varias como los límites de reembolsos máximos, o gates (son límites a los reembolsos máximos permitidos en cada fecha de reembolso. En España, actualmente se pueden imponer gates en los fondos inmobiliarios y los de inversión libre); el reembolso en especie (consiste en hacer frente a las solicitudes de reembolso mediante la asignación de los valores en cartera del fondo, en lugar de mediante pago en efectivo, para evitar que el fondo tenga que vender los valores en el caso de que estos sean ilíquidos); los side pockets, o compartimentos de propósito especial (vehículos constituidos con la finalidad de albergar los activos ilíquidos escindidos de un fondo de inversión); las suspensiones de reembolsos (la gestora puede suspender temporalmente las suscripciones y los reembolsos en el fondo en situaciones excepcionales, cuando resulte imposible determinar el precio justo de las participaciones o concurra otra causa de fuerza mayor, y siempre en el interés de los partícipes) y las suspensiones parciales de reembolsos (un mecanismo que tiene un efecto muy similar al del side pocket, pero su implementación es más ágil. Se podrá hacer uso de este cuando una parte de los activos en cartera se haya visto afectada por la suspensión de la cotización en mercado).

También existen las herramientas que proporcionan una flexibilidad adicional, en términos temporales, para liquidar los reembolsos, que mitigan el riesgo de desajuste de liquidez. Entre ellas están los preavisos en reembolsos o notice periods (se exige a los partícipes un preaviso de su intención de reembolsar con una determinada antelación respecto a la fecha de reembolso y la gestora dispone de más tiempo para poder llevar a cabo de forma ordenada la desinversión de los activos para atender el pago de los reembolsos); o el aumento del período de liquidación de los reembolsos (habitualmente, las órdenes de reembolso se liquidan en un plazo máximo de tres días hábiles desde la fecha de referencia. Este plazo se puede alargar hasta cinco días en situaciones extraordinarias).

Además, están las medidas estructurales contenidas en la normativa de IICs en España. El 99% de las IICs abiertas domiciliadas en España, en términos de patrimonio, son armonizadas, es decir, están sujetas a los preceptos de la Directiva UCITS, o bien son cuasi-UCITS, lo que en la práctica implica que todas ellas deben cumplir las exigencias, en términos de requisitos de liquidez, activos elegibles, endeudamiento y apalancamiento máximo a través de derivados, recogidas en el marco de UCITS. Estas exigencias limitan el riesgo que pueden asumir individualmente los fondos de inversión, lo que contribuye a mitigar los riesgos de liquidez, apalancamiento e interconexión del sector de los fondos de inversión a escala global.

Las principales son las exigencias de liquidez (los fondos de inversión financieros deben invertir en activos admitidos a cotización en un mercado regulado o sistema organizado de negociación. La inversión en activos no cotizados se limita a un máximo del 10% de su patrimonio); gestión de la liquidez (las gestoras deben contar con procedimientos internos adecuados para realizar un seguimiento permanente del nivel de riesgo de liquidez de las IICs gestionadas); coeficientes de liquidez (los fondos deben mantener en todo momento un nivel de activos muy líquidos suficiente para hacer frente a las peticiones de reembolso y a otras obligaciones; por ejemplo, las emanadas de la actividad con instrumentos derivados. Este coeficiente será como mínimo del 1% del patrimonio del fondo); diversificación de riesgos (la normativa UCITS impone coeficientes de inversión máxima en valores emitidos por un mismo emisor); límites al endeudamiento (los fondos de inversión solamente pueden recurrir al endeudamiento financiero de forma temporal, para hacer frente a necesidades transitorias de liquidez y por un importe máximo del 10% del patrimonio); y límites a la operativa con derivados (la normativa UCITS impone un límite del 100% del patrimonio a la exposición alcanzada a través de derivados. El riesgo de contrapartida, en el caso de operativa over the counter (OTC), se limita al 10% del patrimonio. Los fondos cuasi-UCITS pueden superar el límite de exposición del 100% siempre que la operativa con derivados se realice con la finalidad de conseguir un objetivo concreto de rentabilidad garantizado al fondo por un tercero. Las IICs no armonizadas están sujetas a la Directiva Europea de Gestores de Fondos de Inversión Alternativos, que proporciona un marco más flexible en cuanto a inversiones y apalancamiento máximo permitido).

El debate internacional

El estudio habla también del debate internacional sobre este tema, y concluye que, “aunque España está ya en gran medida alineada con las recomendaciones y directrices propuestas, existe una voluntad proactiva y constante para trasladar al marco normativo español todos aquellos posibles cambios o mejoras que resulten necesarios a la luz de los textos finales consensuados en el ámbito internacional”.

En concreto, el informe final del FSB (Financial Stability Board) propone mejoras en cuatro áreas. En cuanto al desajuste de liquidez, se plantea adoptar un enfoque de bucketing, que parte de clasificar los fondos de inversión abiertos en tres categorías (o buckets) en función del perfil de liquidez de su cartera. Las condiciones de reembolsos (frecuencia, aplicación de preavisos y plazos largos de liquidación) fijadas para cada grupo deben estar alineadas con el grado de liquidez de los activos de cada categoría. Así, para los fondos que invierten principalmente en activos líquidos, la frecuencia de reembolsos diaria se considera adecuada. Para aquellos fondos que invierten un porcentaje significativo en activos ilíquidos, la frecuencia de reembolsos diaria no se considera adecuada, a no ser que se establezcan períodos largos de preavisos o de liquidación en los reembolsos. Por último, para la tercera categoría, constituida por fondos que invierten principalmente en activos menos líquidos, la frecuencia de reembolsos diaria solamente será adecuada si se aplican medidas antidilutivas o, alternativamente, si se establecen períodos de preavisos o liquidación.

En cuanto a las herramientas de gestión de liquidez, se propone que las autoridades supervisoras impulsen su uso dentro de su jurisdicción, especialmente de aquellas con efecto antidilutivo, orientadas a imponer el coste de transacción derivado de las suscripciones y los reembolsos a los inversores que los originan. El swing pricing es una de las medidas más conocidas.

En cuanto a la disponibilidad de datos sobre fondos de inversión, se propone mejorar los datos disponibles sobre desajuste de liquidez y el uso de herramientas de gestión de la liquidez, así como reforzar la información proporcionada a los inversores sobre los efectos de la aplicación de las herramientas.

Por último, con respecto a las pruebas de resistencia, se propone fomentar la realización de este tipo de ejercicios y el intercambio de información entre jurisdicciones sobre su diseño y uso.

Las carencias

Como crítica final del estudio, precisamente en relación con el marco normativo existente, las autoras destacan que, “a pesar de que actualmente los fondos de inversión no representan un riesgo importante sobre la estabilidad financiera y que España dispone de un número elevado de herramientas, el diseño de la política macroprudencial en el ámbito no bancario se encuentra en sus primeros pasos y carece, por el momento, de un paraguas integrador de todos los elementos que deben conformar dicha política; elementos que pasan por un diseño adecuado de procesos de evaluación de riesgos que tome en consideración las interrelaciones con el sistema financiero de forma global, de valoración de la eficacia y la eficiencia de las herramientas destinadas a los objetivos que se quieren perseguir y de modelos de coordinación internos y de toma de decisiones, que son especialmente importantes en momentos de riesgo elevado”.

“El diseño de toda política macroprudencial debe partir necesariamente de la disponibilidad de datos adecuados y de elevada calidad. En España, la disponibilidad de información en el ámbito de los fondos de inversión puede calificarse de sobresaliente”, dice el informe. El estudio también destaca que España cumple ya en gran medida con las recomendaciones del FSB, incluso con aquellos aspectos que se pretenden reforzar. Con independencia de las pruebas individuales de resistencia que deben llevar a cabo los gestores de los fondos, en cumplimiento de las directrices de la ESMA y de la mencionada guía de la CNMV de gestión de liquidez, la CNMV lleva a cabo con periodicidad semestral pruebas macro de resistencia.