Cuatro maneras de optimizar la diversificación de portafolios para 2026

| Por Elsa Martin | 0 Comentarios

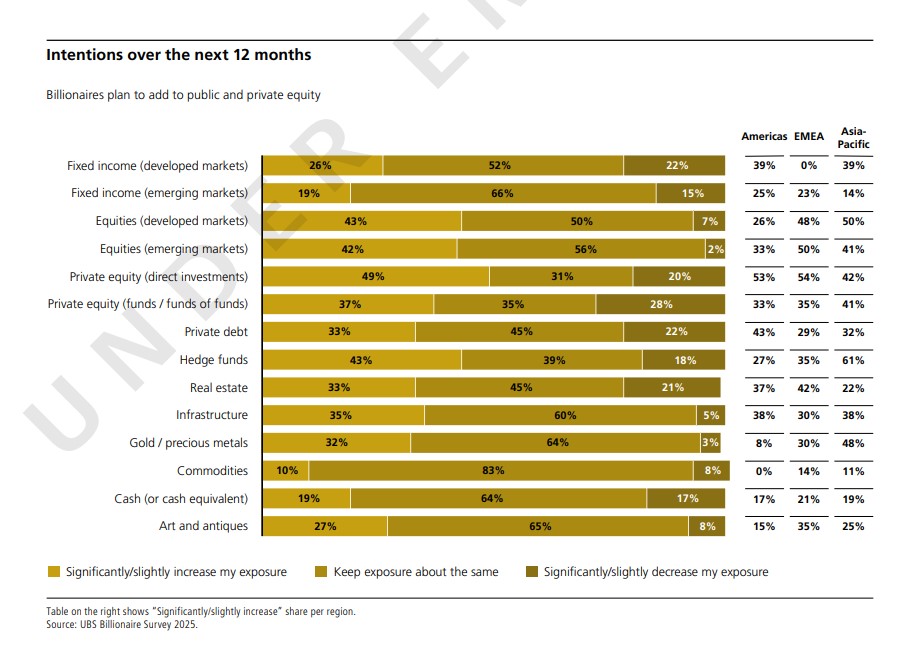

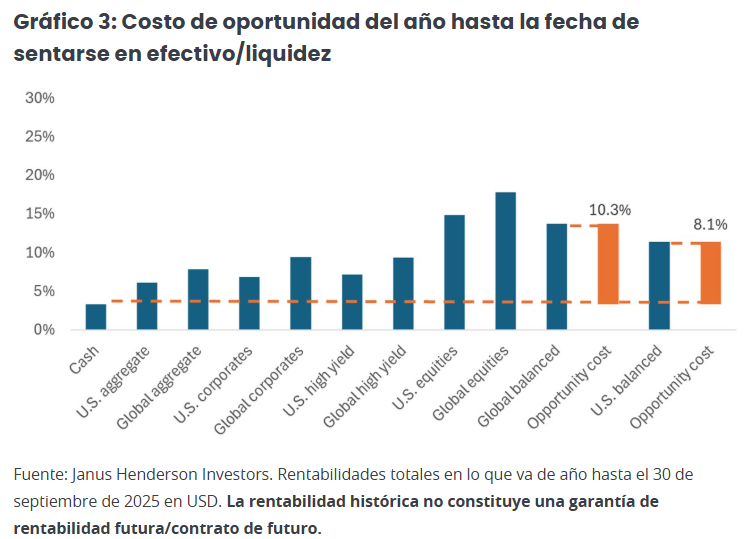

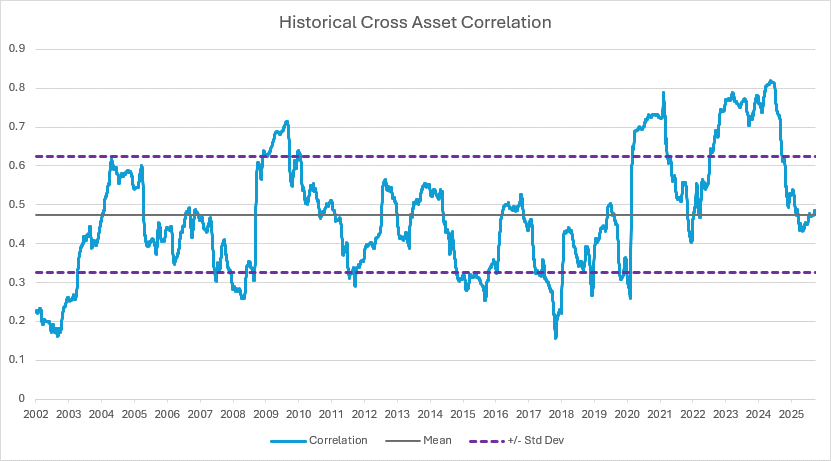

Aunque la diversificación se ha visto desafiada por los niveles récord de correlación entre clases de activos tradicionales en los últimos tres años, las tendencias recientes indican que estas correlaciones están volviendo a sus medias, según Víctor Plaza, CFA®, Director de Natixis Investment Managers Solutions. “Esto debería mejorar los beneficios de la diversificación al mantener múltiples clases de activos tradicionales en el portafolio”, explicó Plaza. Sin embargo, también parece necesario incorporar clases de activos no tradicionales en los portafolios. En su análisis de portafolios de asesores para el Barómetro de Carteras del primer semestre de 2025, Plaza encontró que los portafolios mejor diversificados también incluían en promedio cerca de un 10% en estrategias alternativas, una sobreponderación significativa en comparación con el 4,3% promedio. “Estos asesores utilizaron estrategias alternativas que abarcaban alternativos líquidas —especialmente equity long/short— y activos privados”, añadió Plaza.

Carmen Olds, CFA, directora de Natixis Investment Managers Solutions, cree que una combinación estratégica de estrategias tradicionales, no tradicionales y alternativas será clave para lograr una mayor diversificación en el futuro. Aprovechar las habilidades distintivas de los gestores activos también será fundamental en medio del alto nivel de incertidumbre y riesgo de concentración que existe actualmente en los mercados mundiales.

«Un enfoque activo de la renta fija, así como de la renta variable, permite equilibrar de forma inteligente las probabilidades. Las inversiones pasivas tienden más a acabar con una visión concentrada», afirma Olds. Esto puede explicar por qué se ha producido un cambio hacia estrategias de renta fija líquidas y flexibles en todo el mundo. De hecho, en el informe Barómetro del primer semestre de 2025 de Natixis, las estrategias de renta fija diversificadas/flexibles representaban más del 50 % de la exposición total a la renta fija en la cartera media de riesgo moderado.

Flexibilice su renta fija

Una inversión en renta fija podría ser una medida oportuna, especialmente si la estrategia se basa en la gestión activa de activos de renta fija de alta calidad, un enfoque flexible de la duración y una baja volatilidad, opina Daniel Claringbull, director global de productos de DNCA Finance. «Si se hace bien, la renta fija puede ser realmente una cobertura alfa para la cartera de un inversionista», afirma Claringbull.

Para los inversionistas que buscan una cobertura de diversificación, Claringbull no tiene claro cómo una inversión pasiva en renta fija puede satisfacer esa necesidad. «La gestión activa permite la flexibilidad necesaria para aprovechar las oportunidades a medida que surgen y, lo que es igualmente importante, también permite cambiar rápidamente a opciones alternativas cuando la dinámica del mercado cambia».

¿Qué tipo de estrategia de bonos prefiere para este entorno? «Una estrategia que se centre en los bonos del gobierno, pero con una superposición de generadores de alfa adicionales, podría ser una forma excelente de generar un rendimiento superior al efectivo en una variedad de condiciones diferentes», afirma.

Para tener éxito, esto significa gestionar la volatilidad a lo largo de todo el ciclo económico. Por supuesto, eso podría significar sacrificar parte de las ganancias en los años buenos, pero puede ayudar a reducir las pérdidas en los años malos. «Las estrategias de inversión flexibles que son especialmente líquidas estarán en mejor posición para aprovechar las oportunidades, ya que pueden cambiar de posición rápidamente en función del apetito: las distorsiones del mercado al comienzo de la pandemia de COVID-19 demostraron el valor de la liquidez», añadió.

Apuesta por posiciones largas y cortas en acciones

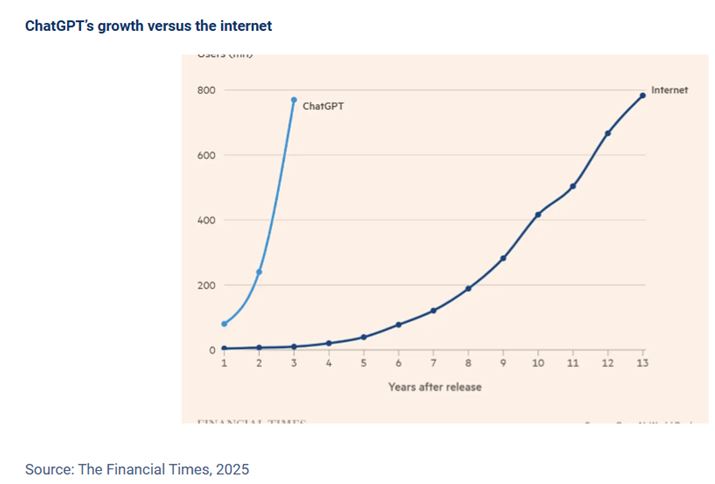

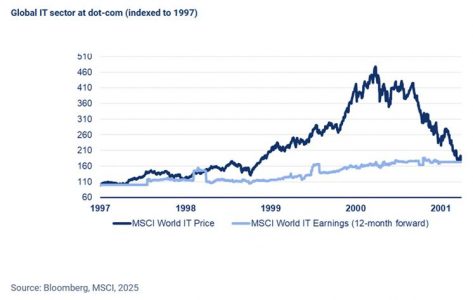

En los mercados bursátiles impulsados por la IA, una estrategia de renta variable con beta controlada puede ayudar a reducir la volatilidad en portafolios con una alta ponderación en tecnología, especialmente en las denominadas “Mag 7”. Este es uno de los motivos por los cuales Richard Geller, Head of Marketing/Alternatives en Loomis, Sayles & Company, ha observado un creciente interés este año en la estrategia long/short equity de la firma, gestionada activamente por su equipo de Estrategias de Renta Variable de Crecimiento (GES).

En los mercados bursátiles actuales, impulsados por la inteligencia artificial, una estrategia de renta variable en beta puede ayudar a reducir la volatilidad en las carteras con una ponderación significativa en tecnología, especialmente el Mag 7. Esta es una de las razones por las que Richard Geller, director de Marketing/Alternativos de Loomis, Sayles & Company, ha observado un mayor interés este año por la estrategia de renta variable long/short de la firma, gestionada activamente por su equipo de Growth Equity Strategies (GES).

Este tipo de estrategia busca ideas para generar alfa con apuestas largas y cortas en un vehículo cubierto para ofrecer rendimientos similares a los de la renta variable con una beta y una volatilidad inferiores a los del mercado. ¿Cómo ven la diversificación? «Nuestro equipo GES cree que puede lograr una diversificación más predecible a nivel de los impulsores del negocio que a través de los sectores industriales, que a menudo experimentan una correlación mayor de la prevista», afirma Geller.

El equipo GES de Loomis Sayles utiliza el mismo motor de alfa para impulsar la generación de ideas largas y cortas y la construcción de carteras para su enfoque de renta variable long/short, al igual que lo hace con su estrategia tradicional growth. Como inversor contrarian, GES busca invertir en largo con un descuento significativo y en corto con una prima significativa con respecto a su estimación propia del valor intrínseco de una empresa.

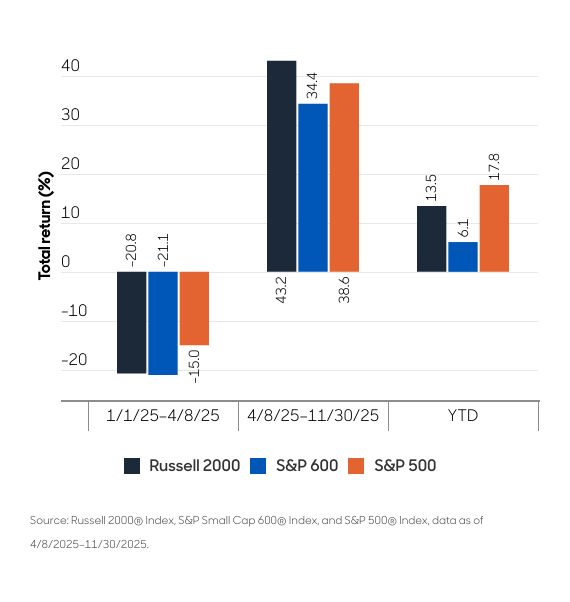

Encuentre valor fuera del S&P 500

En el cuarto trimestre de 2025 se ha hecho evidente una tendencia hacia las acciones growth. Ahora puede ser un buen momento para reequilibrar la cartera hacia el value. Bill Nygren, gestor de carteras y director de inversiones para EE. UU. en Harris | Oakmark, señala que muchas empresas fuera del sector tecnológico siguen cotizando a una valorización razonable, lo que ofrece un potencial de rentabilidad futura y beneficios de diversificación para las carteras con una fuerte inversión en el altamente concentrado S&P 500®.

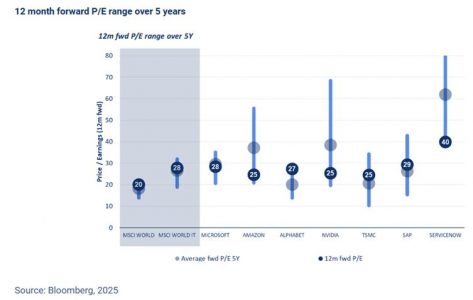

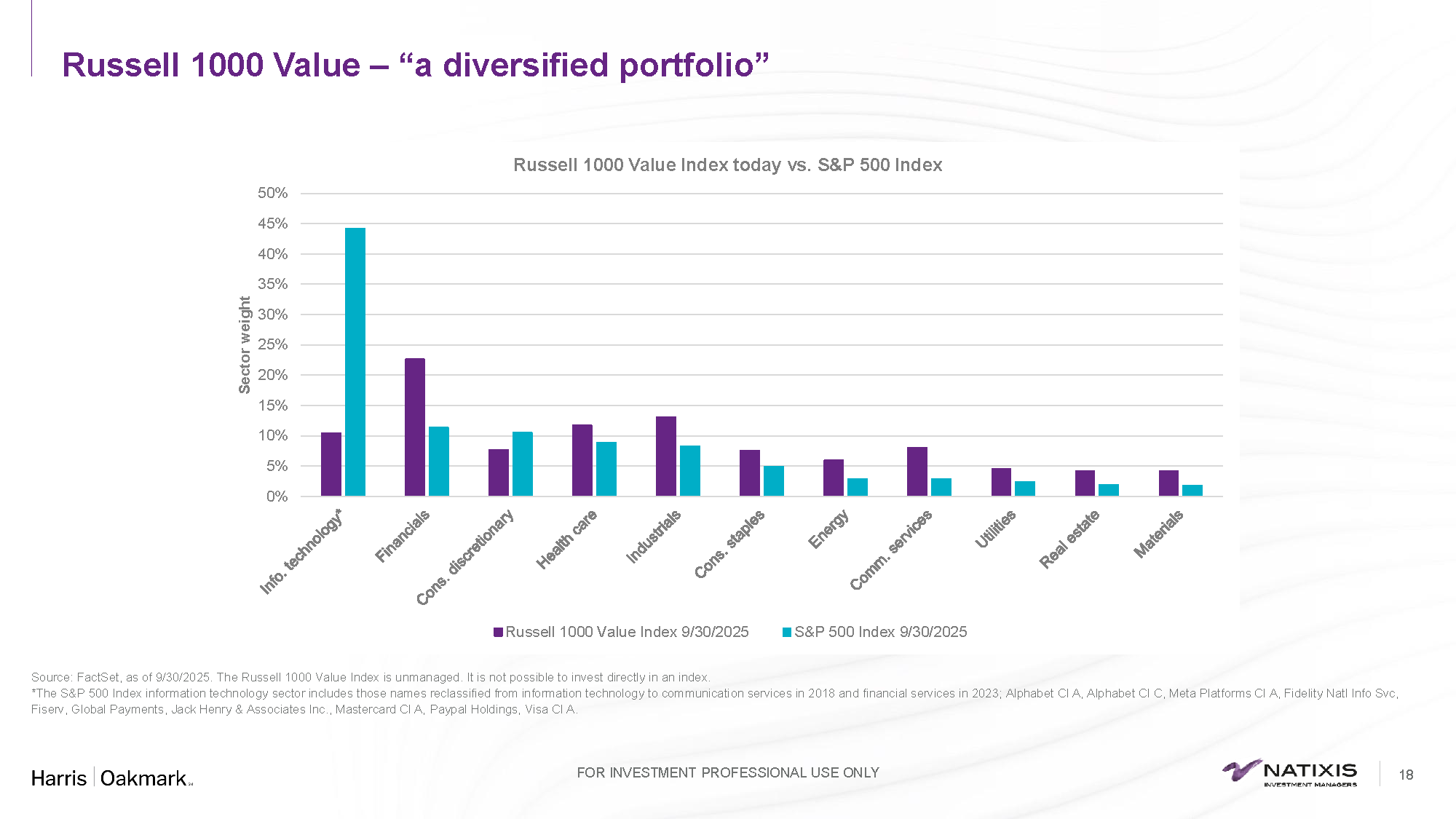

Para evitar el riesgo de concentración y buscar mejores perspectivas de valor, Nygren cree que los inversionistas deberían considerar seriamente una estrategia activa más basada en el índice Russell Value 1000®. «Creo que los inversionistas se han acostumbrado tanto a la idea de que el S&P 500® es una forma de invertir con un riesgo relativamente bajo, que han pasado por alto el hecho de que hoy en día es un fondo tecnológico de gran capitalización», afirma Nygren.

Las empresas en las que se centra su equipo tienen múltiplos P/E que tienden a ser menos de la mitad de lo que es hoy el S&P 500®. «Tenemos muchas empresas con P/E de un solo dígito. Y no son solo bancos, sino que pertenecen a muchos sectores diferentes», afirma Nygren. También señala que el Russell 1000® Value está actualmente mucho menos concentrado que el S&P 500®, con un total de 870 empresas, lo que puede mejorar la diversificación para los inversionistas.

Obtenga una mayor diversificación geográfica

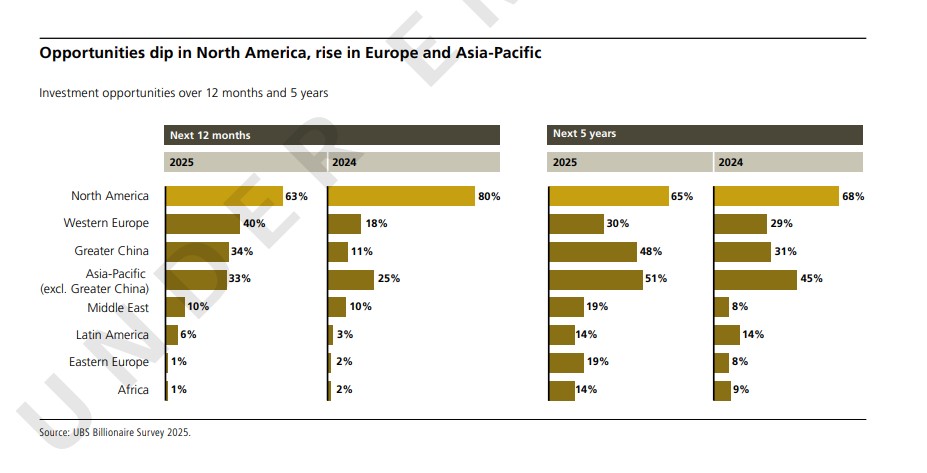

Reducir la dependencia de un único mercado también puede ser beneficioso para los portafolios, especialmente dada la concentración actual de Estados Unidos en los principales índices mundiales. La ponderación por países del índice MSCI World Index es ahora de alrededor del 72,7 % de acciones estadounidenses. Añadir una estrategia de renta variable global activa que invierta en empresas de todo el mundo, incluidos países desarrollados, emergentes y fronterizos, puede ser otra medida inteligente para lograr una mayor diversificación.

Además, Estados Unidos no es el único mercado con sólidas oportunidades de crecimiento. Desde una empresa europea de propulsión aeroespacial hasta una empresa latinoamericana de servicios financieros digitales, pasando por una empresa asiática de semiconductores, Sanjay Ayer, gestor de portafolios y analista de negocios de WCM Investment Management, afirma que su equipo está identificando interesantes perspectivas de crecimiento a largo plazo en todo el mundo. Una parte fundamental de la estrategia de WCM para capear la volatilidad —como el episodio de abril con las tarifas de Trump— es la construcción deliberada de portafolios que priman la diversificación y equilibran la exposición entre posiciones defensivas, seculares y cíclicas.

«Mantenemos nuestra convicción de que las empresas con ventajas competitivas crecientes, culturas corporativas alineadas y vientos favorables seguirán obteniendo buenos resultados, a pesar de los obstáculos que se presenten en el camino», afirma Ayer. Con tanta incertidumbre en el mundo actual y una atención masiva centrada en un puñado de grandes empresas tecnológicas y de inteligencia artificial, buscar un mayor grado de diversificación en los portafolios de los clientes es sin duda un paso prudente hacia adelante.