Nuevas tendencias en el mercado de activos privados

| Por Cecilia Prieto | 0 Comentarios

El crecimiento de los mercados privados se ha producido hasta ahora principalmente por la demanda de inversores institucionales como fondos soberanos, aseguradoras o fondos de pensiones, entre otros. Sin embargo, diversos expertos de M&G Investments constatan la ampliación del número de temas de conversación en torno a los mercados privados, así como un mayor interés por diversas formas de acceso a los mismos, como por ejemplo a través de estrategias de impacto. “Hay tres grandes cambios en este mercado que son demasiado grandes para ser ignorados: el tamaño del set de oportunidades, el aumento del número de geografías y la propia definición de qué son los activos privados, que se ha ampliado”, concreta Ciaran Mulligan, CIO de Investment Management y Oversight y codirector de la oficina de Tesorería e Inversión de M&G Life.

Oportunidades por segmentos

La crisis global financiera supuso un punto de inflexión para los mercados privados desde la perspectiva de la originación de crédito, al transferir gran parte del protagonismo que ostentaban los bancos hacia otros jugadores más ágiles en el mercado. Emmanuel Deblanc, CIO de Mercados Privados de M&G Investments, afirma que, para operar en mercados privados “es importante el tamaño y tener un buen nombre, porque inspira confianza a los bancos y esto tiene un efecto multiplicador para hacer que los bancos se sientan cómodos con el underwriting de los activos”.

El experto también constata pues que el ecosistema de inversión ha evolucionado, poniendo como ejemplo que ahora pueden verse muchos fondos de infraestructuras que tienen su propio equipo de financiación, que les permite captar flujos más allá de la banca. También observa que el rol de los bancos ha evolucionado y ahora actúan más como facilitadores que en el pasado, asesorando en las transacciones sin tener por qué tomar posiciones en su balance.

Deblanc añade que la emergencia de grandes temáticas estructurales de inversión también está afectando a este universo de inversión, citando concretamente a la transición climática: “Aportará un crecimiento clave para esta clase de activo, al permitir el acceso a inversiones temáticas en energía e infraestructuras sociales”. “Las inversiones en transición energética abren un gran cargo de inversión por riesgo y por volumen; estamos observando un crecimiento mucho más rápido de lo esperado hace cinco años, pero es que se ha visto acelerado por los eventos geopolíticos de los últimos años”, añade el experto.

En cuanto al crédito privado, Deblanc afirma que se ha expandido el universo de inversión y que ha madurado significativamente, aunque se sigue tratando de un mercado “ineficiente, muy complejo y en el que es necesario comprender el contexto local”. Ciaran Mulligan añade a estas observaciones el incremento de las capabilities en Europa y, en menor medida, en mercados emergentes, donde inversores profesionales como M&G están empezando a pensar en las posibilidades que plantea este universo vía préstamos apalancados, direct lending y deuda corporativa. El experto aclara que el horizonte de inversión es crucial para invertir en esta clase de activo, con una duración recomendada de 15 a 25 años vista. Con esto en mente, las operaciones “van a tener en cuenta que se incrementarán los niveles de endeudamiento en el futuro”. En el caso concreto de M&G, la estrategia de inversión en crédito privado se centra en compañías cuyos ingresos se sitúan entre los 40 y los 100 millones de euros, por considerar que es un segmento en el que hay menos actividad.

El crédito estructurado es el último segmento que cita Deblanc, particularmente en el segmento de ABS. El experto recuerda que este es un mercado en el que “hay menos jugadores, porque es un activo complejo en un mercado cerrado”, pero a cambio, ofrece la posibilidad de un diferencial con puntos adicionales de rentabilidad. El experto observa que se han incrementado los requerimientos de capital, una tendencia que se ha visto acelerada por la caída del Sillicon Valley Bank y que abre nuevas oportunidades para los inversores en “un segmento muy sofisticado del mercado”.

M&G Investments gestiona 84.000 millones de euros en activos privados, de los cuales el segmento con mayor patrimonio es real estate, con más de 39.000 millones.

Una fase de transición

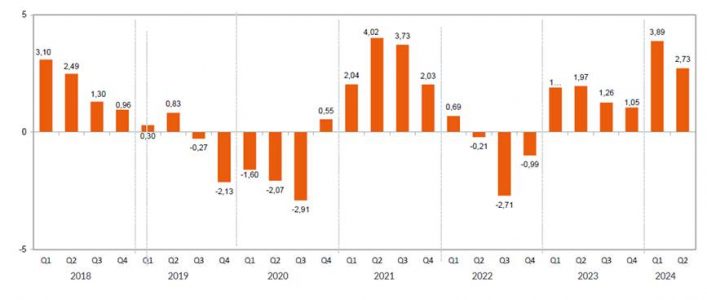

Deblanc no ve riesgo sistémico en los mercados privados, y considera que el entorno actual, en el que el PIB global se va a mover entre el 2% y el 3% y en el que tampoco hay un exceso de demanda, es benigno para este universo de inversión. Dicho esto, dice que el mercado está experimentando una fase de transición, porque la gran brecha que solía haber entre compradores y vendedores se está estrechando. Es una tendencia que cree que se va a acelerar a partir del cuarto trimestre de 2024 y que traerá como consecuencia un incremento de la dispersión entre gestores: “Los gestores buenos se harán más visibles”, concluyó.

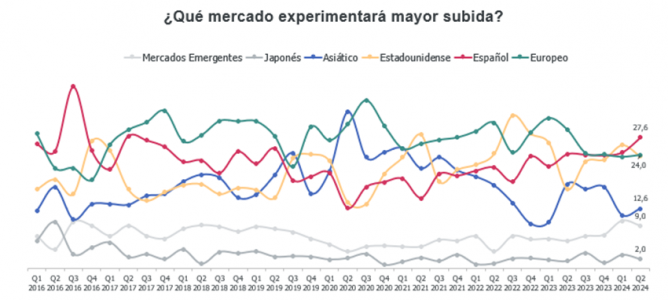

Neal Brooks, director global de Producto y Distribución de M&G Investments, admite que el crecimiento del mercado de activos privados se ha ralentizado en los últimos meses como efecto del entorno ‘higher for longer’, pero prevé se mantenga la demanda hasta el punto de que espera de que el universo total de inversión alcance para 2028 los 13 billones de dólares, principalmente en tres áreas: infraestructuras, private equity y private debt. Brooks habla de un apetito creciente por parte de los clientes, pero también de gobiernos y reguladores, lo que cree que permitirá que se abran los mercados al permitir el acceso a un mayor número de compañías. Este crecimiento se producirá en opinión del experto en detrimento de otros vehículos que se han utilizado tradicionalmente para ganar exposición a estos mercados, como los hedge funds.

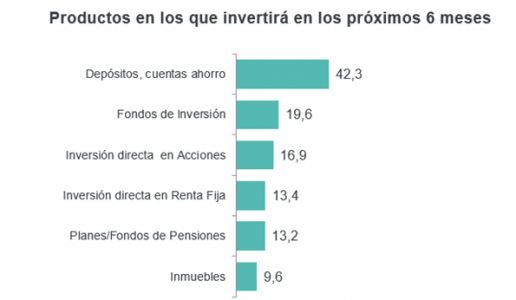

Finalmente, Brooks destacó la importancia del momento actual en términos de desarrollo de estrategias de producto que sean accesibles para un amplio abanico de inversores dado que, en la actualidad, el 80% de empresas que tienen más de 100.000 millones de ingresos no cotizan en un mercado público, a lo que suma la constatación de la creciente tendencia de compañías cotizadas que están siendo excluidas de bolsa para volver a ser privadas. M&G está avanzando en el desarrollo de nuevas estructuras que buscan facilitar este acceso, por ejemplo, mediante el lanzamiento de ELTIFs. “La educación financiera es muy importante, los propios clientes son conscientes de que la necesitan para ayudarles a asignar correctamente su capital”, concluye Brooks.