Los cambios geopolíticos en un mundo fragmentado y sus consecuencias para los inversores

| Por Ignacio Valles | 0 Comentarios

¿Qué significa para los mercados y las economías mundiales un posible giro hacia una política más nacionalista en Europa?

Riesgos económicos y de mercado de la “política fiscal de fantasía”

Una de las principales incógnitas es saber si en la nueva conformación del Parlamento Europeo las corrientes de descontento popular se integrarán en el marco existente, como sucedió con la primera ministra italiana Giorgia Meloni, o si se volverán destructivas.

Estas nuevas corrientes políticas nacionalistas podrían suponer una deriva más populista de los planes fiscales, que habitualmente significa más gasto, recortes de impuestos y una política fiscal más laxa. Ahora bien, esto debería resultar bastante positivo para las economías y los mercados de valores, siempre y cuando no pierdan la confianza en el mercado de bonos, y el mercado de bonos siga comportándose razonablemente bien.

No obstante, en última instancia, las rentabilidades de los activos dependen de la demografía, la innovación tecnológica, la inversión, la inteligencia artificial (IA) o el cambio climático. Esas son las facetas que afectan a las rentabilidades a largo plazo. A menudo se observa que la mayoría de las elecciones no tienen un gran impacto en los motores de rentabilidad a largo plazo, pero pueden crear una volatilidad a corto plazo que debemos tener en cuenta.

Desajuste de duración y obstáculos a la toma de decisiones

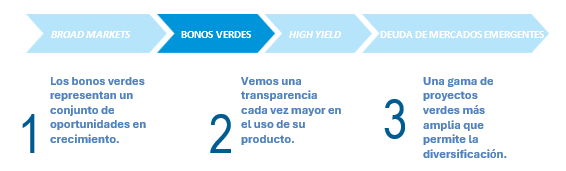

Una de las novedades que podría suceder es que se frene la política industrial verde europea. Hemos analizado el impacto del cambio climático, el aumento de las temperaturas en los distintos países y su repercusión en la producción y la productividad. Si Europa no lidera la agenda climática, pueden emerger países que ocupen ese liderazgo. Presumiblemente China, que ha hecho mucho más de lo que la mayoría cree. La ralentización de la lucha contra el cambio climático repercutirá en los beneficios a largo plazo y en algunas empresas.

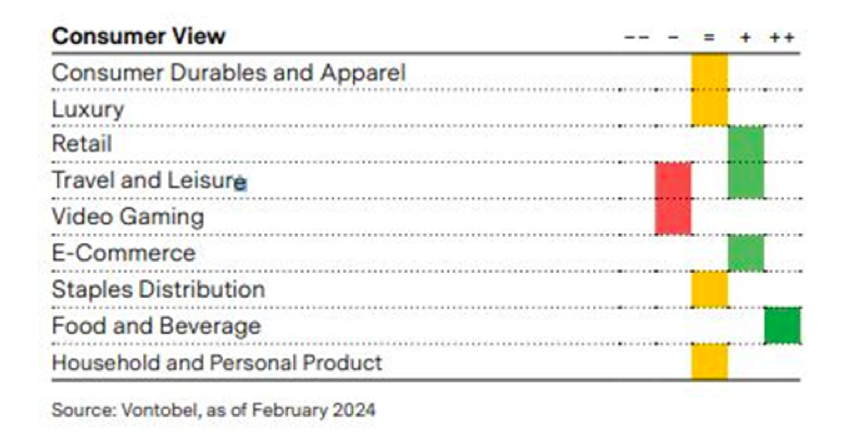

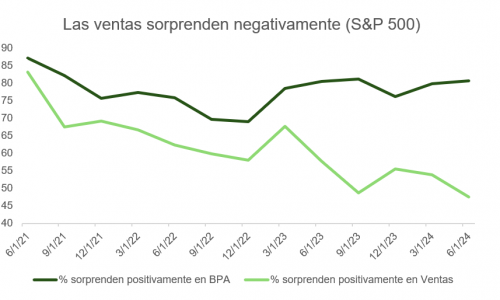

Habrá algunos ganadores y perdedores de una forma que no hemos tenido en los últimos 15 años, en los que a menudo se ha visto una correlación muy alta dentro de los sectores. Empiezan a advertirse algunos descuentos en ciertas áreas, porque el mercado ya está valorando el alejamiento de los compromisos ecológicos. Para el sector inmobiliario, podría tratarse de riesgos de inundación. Para las aseguradoras, podría significar tener que pagar mucho más de lo que pagaban antes por determinados fenómenos relacionados con el clima.

¿Un nuevo rumbo para las políticas verdes europeas?

Uno de los grandes errores que cometió Europa en la última década fue centrarse demasiado en la tarificación del carbono y, esencialmente, en la coerción para empujar a la población a abandonar el uso de combustibles fósiles y acercarse a la energía verde. La introducción de la Ley de Reducción de la Inflación (IRA) en Estados Unidos nos dejó una enseñanza: las subvenciones son más populares que los impuestos y surten el mismo efecto: acortan la distancia entre el coste de las energías renovables y el de los combustibles fósiles. El Mecanismo de Ajuste de las Emisiones de Carbono de la UE es una posible solución, sobre todo si se llega a un acuerdo multilateral.

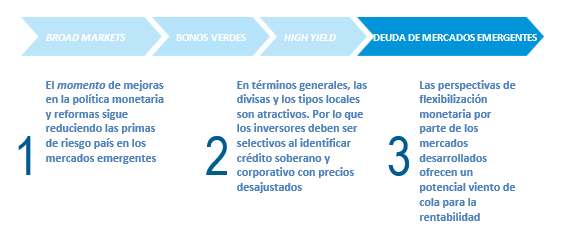

Mercados ignorados y beneficiarios del nuevo orden mundial

A medida que el mundo se fragmenta más y más económicamente, hay unos pocos países que ganan increíblemente, y Vietnam es uno de ellos. Les beneficia ser amigos de todo el mundo. Vietnam mantiene relaciones muy estrechas con Estados Unidos, donde invierte en la construcción de microchips. Mantiene relaciones muy estrechas con China, donde está instalando muchas de sus fábricas para exportar a Estados Unidos. También tiene una relación muy antigua con Rusia, que le proporciona mucha de su tecnología militar y mucha de su tecnología energética.

Vietnam, de hecho, es uno de esos países interconectados. Obviamente, México también lo es. Por su parte, Marruecos suele pasarse por alto, pero tiene acuerdos de libre comercio tanto con EE.UU. como con la UE, lo que hace que las empresas de allí puedan optar a créditos del IRA (Inflation Reduction Act). Marruecos también exporta más coches a la UE que China.

Riesgos del cambio de régimen económico

Para algunas empresas tiene sentido dejar de producir todo en China y trasladar la producción a países como la India. Estamos asistiendo a muchos cambios en las cadenas de suministro en todos los ámbitos, y eso significa inevitablemente que van a surgir oportunidades muy interesantes. También significa que habrá algunos perdedores.

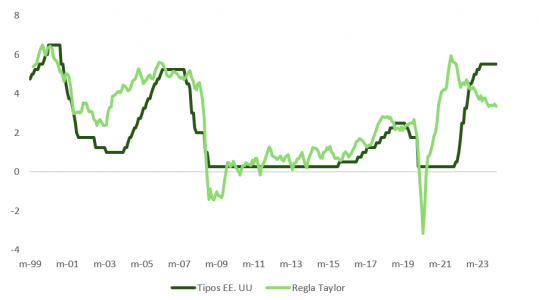

Naturalmente, eso se presta realmente a ser un gestor de fondos más activo. Tuvimos el pujante periodo de 2010 a 2020 de baja inflación, en el que los bancos centrales pudieron acudir al rescate y recortar los tipos de interés cada vez que había un problema. La correlación negativa resultante entre la renta variable y la renta fija actuó para suprimir la volatilidad. El deterioro de la relación entre crecimiento e inflación como resultado del 3D Reset (en referencia a tendencias como la descarbonización, la demografía y la desglobalización, que tendrán un impacto global) significa que esperamos que los bancos centrales se vean más limitados en el futuro. Los inversores no podrán confiar en la diversificación entre renta variable y renta fija para gestionar la volatilidad.

También habrá divergencias entre empresas. Habrá algunas que trasladen la producción de China a otros lugares y hagan un trabajo muy bueno, sin fisuras. Otras empresas fracasarán.