Mirar más allá de las oscilaciones a corto plazo y fijarse en los motores a largo plazo

| Por Cecilia Prieto | 0 Comentarios

Los Republicanos han conseguido el triunfo en las elecciones estadounidenses, ya que se han hecho con el control de la Casa Blanca y el Senado. La reacción inicial de las bolsas fue de entusiasmo; así, el S&P 500 y el Nasdaq marcaron nuevos máximos históricos. La volatilidad ha retrocedido y la curva del VIX ha deshecho esa inversión tan acusada que mostraba hace apenas unos días. Pero los inversores no deberían sumergirse en el mercado a ciegas. Las elecciones sirven para aclarar el panorama tras semanas de incertidumbre. Esto tardará algunos días en calar y estamos viendo movimientos acusados en las cotizaciones que irán apaciguándose gradualmente.

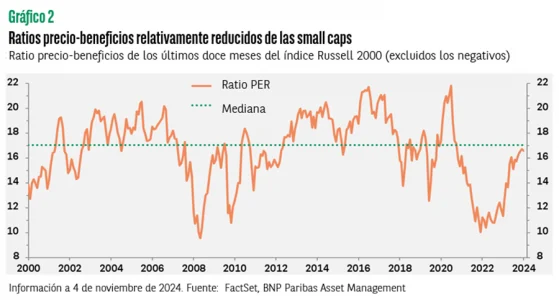

En este punto, los precios recogen no solo la reacción ante el resultado de las elecciones, sino también el posicionamiento de los inversores y la especulación. Eso significa que resulta aún más importante evaluar si los valores cotizan a precios razonables y los inversores deberían tener claro si están comprando para mantener en cartera u operar a corto plazo. La decisión de invertir en un valor debería estar basada en los fundamentales, que es el vector clave de las rentabilidades a largo plazo.

La coyuntura económica es positiva por el momento y debería proporcionar una base sólida para los mercados. No hay expectativas de recorte importante del gasto público con Trump y esperamos que el mercado de bonos del Tesoro siga absorbiendo la deuda prevista. Eso es beneficioso para las acciones, aunque en algunas partes del mercado existe preocupación por las

valoraciones.

Al mismo tiempo, estamos en unas circunstancias diferentes al momento de la primera victoria presidencial de Trump en 2016. Entonces, se registraba reflación coincidiendo con un exceso de capacidad en la economía y con bajos niveles de inflación y tipos de interés, lo que brindaba una considerable capacidad de endeudamiento, y los recortes de impuestos todavía no habían arrancado. Actualmente, la inflación supera el objetivo, los tipos son mucho más altos, la deuda ha aumentado de forma sustancial y los recortes de impuestos ya se han aplicado. Las políticas

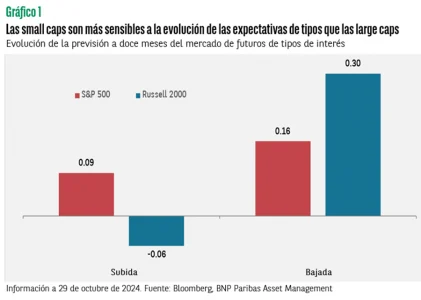

reflacionistas actuales también podrían limitar el margen de actuación de la Fed en su ciclo de recorte de tipos, lo que compensaría en parte el impacto de los estímulos presupuestarios.

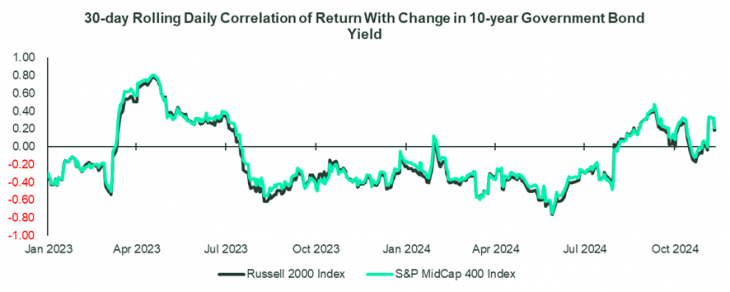

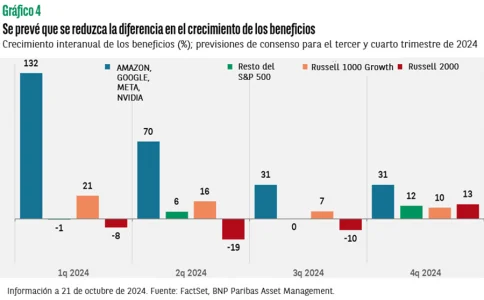

También constituye una diferencia el motor que impulsa el ascenso de los rendimientos. Cuando los tipos de interés comenzaron a subir hace alrededor de tres años, los activos de duración larga, como la tecnología, cayeron con fuerza. Actualmente el déficit, que tiene potencial inflacionista, ha tirado al alza de los tipos de los bonos del Tesoro de EE.UU., pero la inversión está orientada al crecimiento, por lo que el mercado la ha descontado positivamente. Sin embargo, si el crecimiento de los beneficios no se desarrolla como se prevé, el mercado podría sufrir volatilidad.

La posibilidad de que aumenten los aranceles es otro aspecto clave. El presidente Trump ha amenazado con imponer aranceles de hasta el 60% a las importaciones procedentes de China, aunque habrá que esperar a ver lo que finalmente se lleva a la práctica. El Gobierno chino dispone de muchas herramientas que puede utilizar como respuesta en función de lo que ocurra en EE.UU. y en otros mercados. China aún no ha puesto en marcha unos estímulos presupuestarios de calado, por lo que tiene margen para contrarrestar el impacto de un aumento de los aranceles

sobre el comercio y la demanda mundial. Eso podría tener amplias repercusiones para toda una serie de activos, desde las acciones chinas al dólar estadounidense, pasando por los bonos del Tesoro de EE.UU. Las empresas chinas también se han enfrentado antes a los aranceles y los precios de las acciones ya descuentan en gran medida esta posibilidad.

En Asia, nos centramos en los sectores con mayores oportunidades de crecimiento orgánico, que están en consonancia con las políticas de las autoridades y que tienen potencial para aumentar la demanda interna. La sanidad y la tecnología podrían ser ejemplos interesantes de ello y el impulso para crear una próspera cadena de suministro en el sector tecnológico generará efectos beneficiosos en el área de las infraestructuras.

Tribuna de Marty Dropkin, responsable de renta variable para Asia-Pacífico de Fidelity International