Por otra parte, determinados REIT (fondos de inversión inmobiliaria cotizados) presentan valoraciones atractivas, mientras que nuestros analistas fundamentales prevén un repunte de la biotecnología tras unos años difíciles.

Balance del año y visión de mercado para 2025

| Por Romina López | 0 Comentarios

Si miramos el saldo de los activos de riesgo en este 2024, nos encontramos con que el resultado sólo se puede calificar como positivo. La mayoría de activos y mercados van a cerrar el año con ganancias, aunque esta cifra final no refleje la intrahistoria de los mercados en este 2024. La renta fija, por ejemplo, va a cerrar con moderados avances (con la honrosa excepción del high yield) cuando a principios de año parecía la estrella para un mundo de crecimiento e inflación a la baja. La renta variable, por su parte, cierra el año con subidas muy llamativas a nivel global, pero también muy concentradas en determinados sectores y compañías, algo que siempre constituye una oportunidad.

Para 2025, el panorama sigue mostrando contrastes. Estados Unidos se perfila como un motor de esperanza gracias a las políticas económicas de Trump, que podrían sostener o incluso acelerar el crecimiento. Sin embargo, estas expectativas dependen de que sus iniciativas no desaten tensiones inflacionarias ni provoquen un conflicto con una Reserva Federal que deberá preservar su independencia. Por otro lado, Europa enfrenta desafíos importantes, con Alemania mostrando un crecimiento anémico y Francia paralizada políticamente, aunque no exenta de posibles sorpresas positivas.

Renta fija: el peligro está en el consenso

La disparidad entre la esperanza (la bonanza económica sin alteraciones de Estados Unidos) y el riesgo (representado por una Europa anestesiada en términos económicos) se observa en el saldo de los mercados de renta variable de ambas zonas, pero también en las expectativas de bajadas de tipos (apenas tres para Estados Unidos, más de seis para la zona euro), así como en la cotización del Eurodólar (quizás el activo que mejor esté representando ese diferencial de crecimiento).

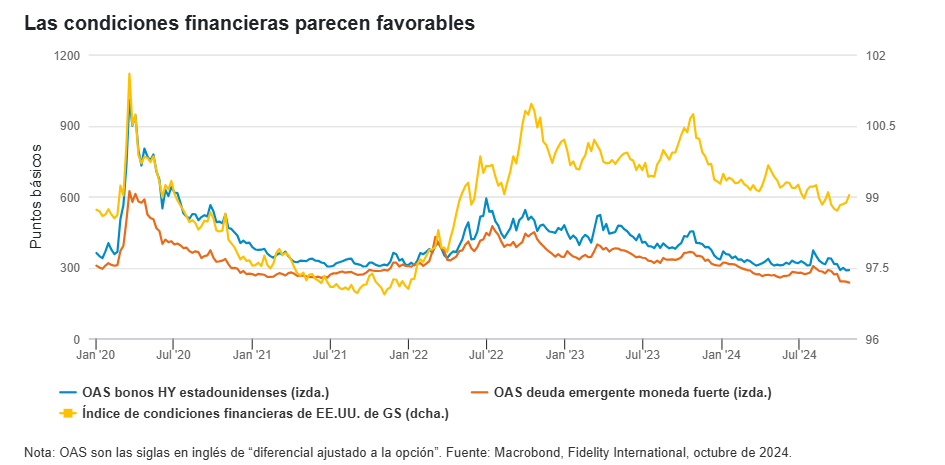

El consenso, por definición, es un lugar peligroso para quedarse, principalmente porque cuando se llega a estos niveles de concordancia, los precios lo reflejan en consecuencia. Esto nos lleva a plantear las carteras de renta fija de manera que puedan beneficiarse de la coyuntura actual, pero también protegerse de escenarios alternativos alejados de lo que ahora refleja el mercado y el consenso.

Los riesgos para la ruptura de este consenso se encuentran en que Trump no sea ese tecnócrata pro mercado que descontamos los inversores y se parezca más al Trump de campaña. Igualmente, desde el punto de vista de las posiciones de duración en renta fija, otro riesgo radica en una sorpresa al alza del crecimiento en Europa. Alemania tiene elecciones en febrero y cuenta con un arma que ya es escasa entre los países desarrollados, que no es otra que un déficit público del 2,6%, con lo que el margen para incrementar el gasto es importante, si esto fuera necesario. Adicionalmente, estamos hablando de una economía con una tasa de ahorro del 11,80% y unos salarios que siguen creciendo por encima de la inflación. Son argumentos importantes para no dar a la primera economía de la zona euro por muerta.

Las carteras, especialmente de renta fija, deberían estar construidas pensando también en estos escenarios alternativos. En esta línea, la renta fija corporativa Investment Grade con una duración media nos sigue pareciendo un activo que lo debería hacer bien en ambas situaciones (la de consenso y la alternativa). Un mundo de crecimiento débil, pero positivo, combinado con una política monetaria laxa suele ser propicio para este activo, especialmente para un momento como el actual, en el que los diferenciales de crédito en euros se mueven cerca de la media histórica.

Luego habrá partes de las carteras que tengamos que gestionar de manera activa; El dólar nos protege ahora (a las carteras en euros), pero quizás no tanto si Trump empieza a crear volatilidad. Igualmente, la deuda soberana con duración encaja bien con seis bajadas de tipos de interés en Europa, pero cifras de recortes inferiores supondrían volatilidad en las posiciones de mayor duración.

En definitiva, un año que cuenta con buenas perspectivas para la renta fija, con buenas rentabilidades estimadas de partida, pero en el que volverá a ser necesaria la gestión activa, algo esencial cuando el mayor riesgo es considerar que, precisamente, no hay riesgo.

Renta variable: Europa con posibilidad de sorprender al alza

En cuanto a la renta variable, 2024 ha sido un año positivo, conviviendo mercados que han navegado en mares en calma, como Wall Street, donde la volatilidad se ha mantenido en niveles extremadamente bajos (sorprendentemente a pesar de ser año electoral) y donde se han ido batiendo sistemáticamente máximos históricos, con otros como el europeo, donde la inestabilidad ha hecho acto de presencia en la segunda parte del año sobre todo a raíz de la convocatoria de elecciones legislativas en Francia.

Tampoco China se ha librado de la volatilidad, cambiándole la cara, positivamente, a raíz del anuncio de medidas gubernamentales encaminadas a impulsar la demanda interna, aliviar el mercado inmobiliario y relajar la política monetaria.

En general, los resultados empresariales, sobre todo en Estados Unidos (aquí también incluimos a grandes empresas europeas de perfil internacional), siguen arrojando datos y crecimientos sólidos y con expectativas razonablemente buenas para los trimestres venideros. A nivel de valoración, el S&P cotiza en el entorno de 23x PER 2025e frente a las 14x PER del Stoxx600. Parte de esta diferencia está justificada por la mayor rentabilidad de las empresas estadounidenses (ROE del 20% frente al 13% de Europa) y mejores perspectivas macroeconómicas.

Por último, hemos de comentar que la subida de la bolsa europea ha estado concentrada en un puñado de sectores como el bancario, el de telecomunicaciones, ocio y turismo, defensa y algún valor concreto como SAP. Segmentos como el de pequeñas y medianas, automóvil, químicas, eléctricas y energía han sufrido en 2024.

Con todo, a pesar del débil crecimiento de la eurozona y especialmente de Alemania, el Ibex35 y el Dax alemán han brillado con fuerza, alcanzando este último máximos históricos y mostrando bien a las claras que en la eurozona hay muchas empresas de calidad con las que es posible ganar dinero.

Centrándonos en 2025, las claves siguen pasando por las actuaciones de los bancos centrales, Donald Trump y sus políticas, China (Politburó), elecciones en Francia y Alemania y, como siempre, los resultados empresariales.

En Estados Unidos seguimos razonablemente positivos ya que, a diferencia del mandato previo de Trump en 2016, su economía tiene el viento de cola, con datos de crecimiento y empleo sólidos e inflación bajo control, lo que permitirá a la Fed trabajar sin urgencias y a Trump aplicar políticas más moderadas (la mayoría de los nombramientos realizados hasta ahora van en esa línea).

En Europa vemos catalizadores, especialmente en Alemania, donde el partido favorito para formar gobierno en las elecciones de febrero, la CDU, ya se ha mostrado favorable a flexibilizar las reglas fiscales e incrementar el gasto público (sigue mostrando un déficit de inversión pública), algo que ha compartido incluso el presidente del Bundesbank (ver para creer). Lo anterior, junto con las altas tasas de ahorro del país y la ganancia de poder adquisitivo, dejan bastante margen de mejora.

También otro catalizador podría ser un posible acuerdo de paz entre Ucrania y Rusia, que facilitaría la bajada de los precios de gas.

Por otro lado, tenemos a Francia, donde es probable que se convoquen nuevas elecciones legislativas en junio de 2025 ante la incapacidad de llegar a acuerdos entre los diferentes partidos. La única esperanza es que Macron logre formar una inestable alianza entre su partido, el centro-derecha y los socialistas (rompiendo así el bloque del Frente Popular). Con todo, nuestra opinión es que el mercado ya está descontando en sus precios un escenario negativo tanto en renta fija como en renta variable (sinónimo de oportunidades) y la historia nos ha demostrado que los índices acaban revertiendo a su media histórica.

Por último, consideramos que China sigue teniendo pólvora seca para continuar con sus medidas de estímulo económico a la espera de comprobar cuán lejos va a llegar la Administración Trump con sus medidas comerciales.

En conclusión, el equilibrio entre la estabilidad de la renta fija y el potencial de crecimiento de la renta variable será clave para abordar un 2025 lleno de contrastes y catalizadores. La flexibilidad y la gestión activa serán las mejores aliadas en un entorno donde las expectativas de consenso son solo el punto de partida para un año que volverá a demandar un enfoque dinámico a la hora de plantear nuestras inversiones.

Tribuna del Equipo de Inversiones de Finaccess Value