ETFs de gestión activa: récord de entradas en 2024 y buenas perspectivas para este año

| Por Rocío Martínez | 0 Comentarios

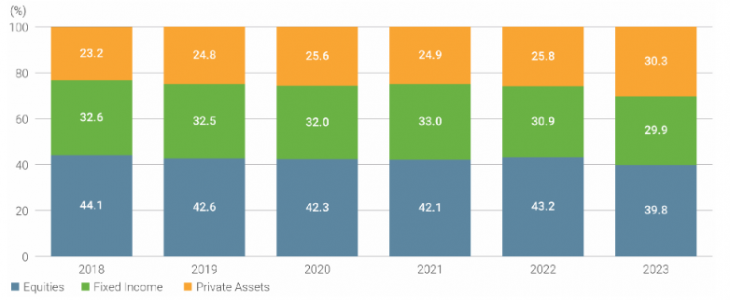

Los fondos cotizados (ETFs) volvieron a figurar entre los ganadores del año pasado. Así de tajante se muestra Manuel Villegas, Digital Assets Analyst de Julius Baer, que recuerda que los activos del sector crecieron más de un 25%, hasta alcanzar los 10,5 billones de dólares. Un ambiente en el que los gestores de activos intensificaron su emisión de productos activos, según el experto. Hasta tal punto, que los ETFs activos «han sido el principal motor de ingresos del sector». Una tendencia que podría continuar en 2025, a juicio de Villegas, «especialmente con una administración estadounidense más favorable al mercado».

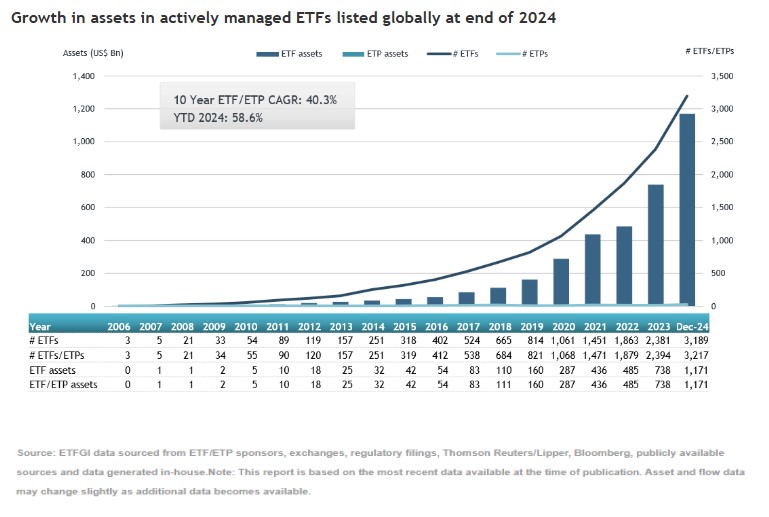

Los datos del éxito de los ETFs de gestión activa este año son evidentes. ETFGI -firma independiente de análisis y consultoría que opera en la industria de ETFs- ha desvelado que los activos invertidos en ETFs gestionados activamente que cotizan a nivel mundial alcanzaron un nuevo récord de 1,17 billones de dólares a finales de 2024. La cifra supone batir el anterior récord de 1,15 billones de noviembre de 2024. Además, implica un crecimiento del 58,6% en el año, con respecto a los 738.490 millones de dólares al cierre de 2023.

Los ETFs de gestión activa registraron entradas netas de 41.780 millones de dólares en diciembre, lo que eleva las suscripciones netas en el conjunto del año a la cifra récord de 374.300 millones de dólares. Por lo tanto, supera con crecer el hito de 2023 en suscripciones de 184.070 millones de dólares, y también el tercer mayor registro, el de 2021, cuando las entradas netas alcanzaron los 128.370 millones de dólares. Es más, diciembre fue el 57º mes consecutivo de entradas netas de flujos de inversión en ETFs de gestión activa.

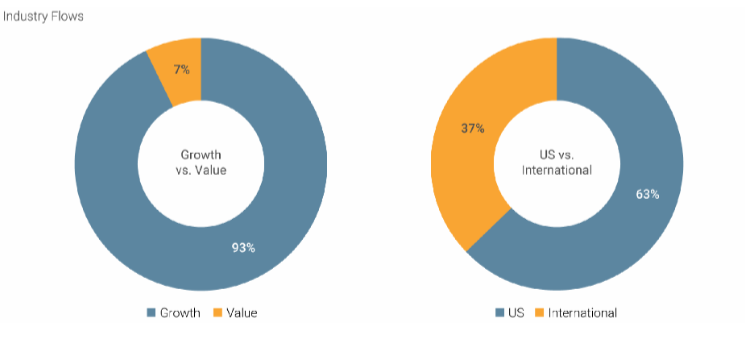

A finales de 2024 había 3.217 ETFs de gestión activa, cotizados en 39 bolsas de 31 países y de 522 proveedores. Los ETFs de gestión activa centrados en la renta variable que cotizan en todo el mundo registraron entradas netas por 29.810 millones de dólares en diciembre, con lo que suscripciones netas en 2024 ascendieron a 211.320 millones, más que los 124.950 millones de dólares en 2023.

Por su parte, los ETFs de gestión activa centrados en la renta fija atrajeron flujos de inversión por 9.520 millones de dólares en diciembre, por lo que en el conjunto del año las suscripciones totalizaron 139.760 millones de dólares, muy por encima de los 57.620 millones de dólares de entradas netas en 2023.

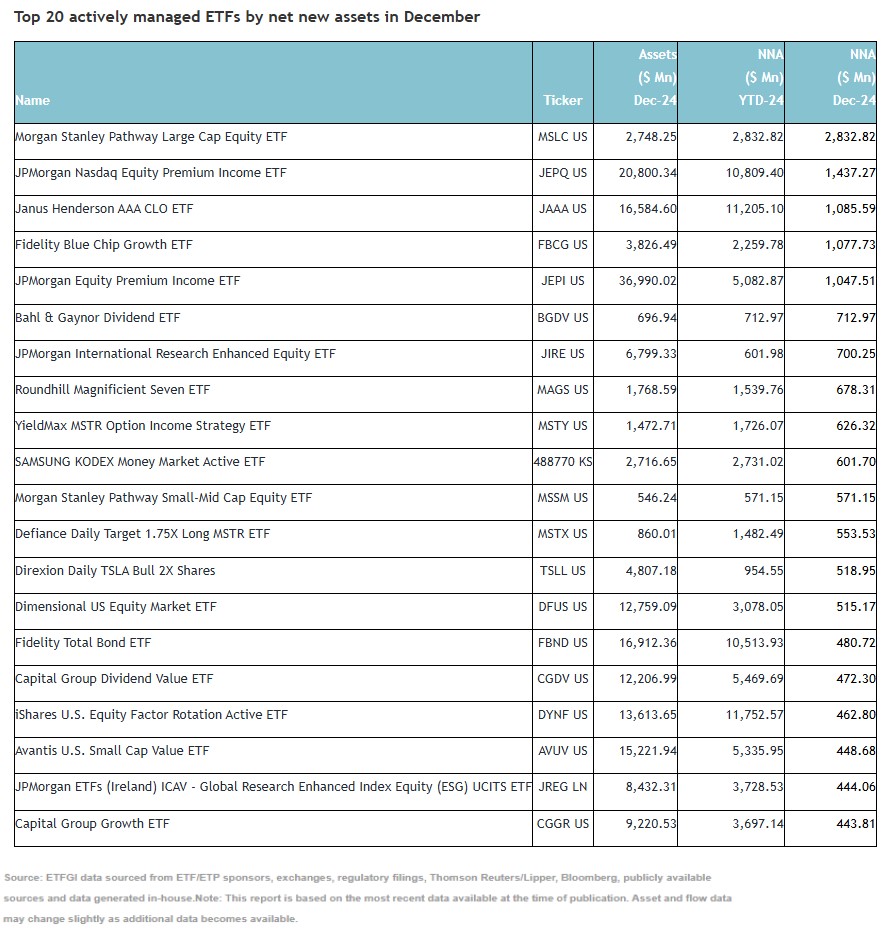

Estas sustanciales entradas de flujos de inversión pueden atribuirse a un puñado de 20 principales ETFs/ETPs activos, que en conjunto reunieron 15.710 millones de dólares en diciembre de los 41.780 millones totales. Morgan Stanley Pathway Large Cap Equity ETF (MSLC US) reunió 2.830 millones de dólares, la mayor entrada neta individual.

El dato más importante para Villegas es que el 70% de los productos lanzados el año pasado fue de gestión activa. «Los ETFs activos, a pesar de representar menos del 10% de los activos del sector, generaron aproximadamente el 75% de los ingresos de los emisores, gracias a su capacidad de fijación de precios, derivada de estructuras de producto más complejas», explica el experto.

Una complejidad que va a ir evolucionando, ya que «los ETF están avanzando hacia resultados definidos y productos apalancados, que ofrecen a los inversores soluciones específicas y rendimientos amplificados», explica.

De cara a 2025, «los ETFs están a punto de alterar aún más los modelos de inversión tradicionales», asegura, porque van a permitir a los inversores crear carteras personalizadas en diversas clases de activos. «Vemos en marcha un cambio sísmico en la asignación global de activos, con una proliferación de productos innovadores, como criptomonedas, apalancados y ofertas exóticas», asegura Villegas, que considera que los cambios normativos de la nueva Administración estadounidense «podrían fomentar un entorno más favorable para la innovación en los mercados, allanando el camino para un crecimiento y una perturbación continuos y respaldando nuestra visión constructiva».