Commodities: Oportunidades tras dos años de corrección

| Por Fórmate a Fondo | 0 Comentarios

Francesco Sandrini, director de Soluciones Multi-Activos de Pioneer Investments, comparte su opinión sobre los mercados de commodities y las oportunidades existentes tras la corrección sufrida por esta clase de activo durante los últimos dos años.

Un estudio reciente publicado por el BIS echaba por tierra la creencia común de que la inversión en commodities puede reducir la volatilidad de un portafolio. Sus autores apuntan que esta clase de activo ha sufrido la misma sensibilidad al ciclo económico que las acciones desde 2008. ¿Qué opina sobre este estudio?

El fuerte incremento de la correlación entre los mercados bursátiles y las commodities tras 2008 se explica, sobre todo, por el fuerte incremento de la base monetaria ligado a las políticas no tradicionales llevadas a acabo por los bancos centrales tras la crisis financiera. Los flujos de dinero se canalizaron sobre todo hacia ETFs con un importante peso de los productos ligados a commodities. Este efecto se observa en el fuerte incremento de la correlación entre los subíndices de commodities, pudiendo más la dinámica proveniente de los flujos de dinero, que los fundamentales que afectan a la oferta y la demanda de cada materia prima. En este contexto, la inversión en commodities ha sido una parte importante del posicionamiento global tanto para ganar exposición a activos de riesgo como como para obtener algo de protección contra un posible repunte de la inflación.

Esta correlación se ha roto recientemente, una vez que desde final de 2011 las commodities no han participado del rally de la bolsa. ¿Cuál es la principal razón para esta nueva correlación, que en ocasiones ha llegado a ser negativa?

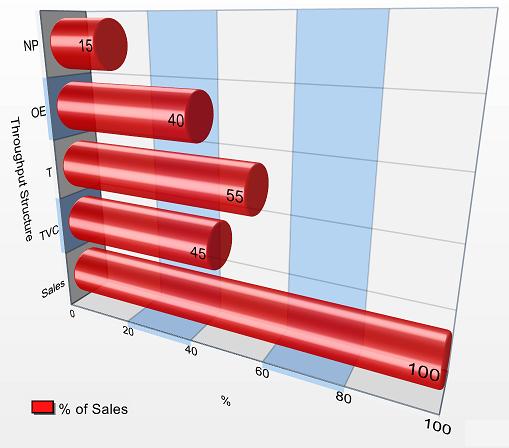

Al mismo tiempo que se ha producido una expansión monetaria concertada sin precedentes, durante la última década también hemos asistido al desarrollo de desequilibrios estructurales. El boom de las infraestructuras en China lleva asociado una demanda prolongada y sostenida de las materias primas asociadas a la construcción, especialmente los metales industriales como el aluminio, el cobre y el zinc, que representan casi un 30% de los índices de commodities mundiales.

China, por sí sola, concentra el 40% de la demanda mundial de materias primas industriales, en particular de metales. Al tiempo que los inventarios alcanzaban records históricos, y tras los dos primeros programas de QE de la Reserva Federal, el mercado de commodities dejó de estar tan ligado a los flujos de fondos, y empezó a responder a los fundamentales de la industria, corrigiendo los desequilibrios que se habían formado. Como resultado, el subíndice de metales industriales se ha convertido en uno de los que peor se ha comportado desde 2011. También cabe mencionar las mejoras tecnológicas, en especial en lo relativo al gas natural, que han provocado un incremento en la producción de shale gas que ha mantenido los precios de la energía a niveles bastante estables. En resumen, desde 2011, la mayor parte de los precios de las materias primas comenzaron a ceder en el momento en que los flujos de fondos dieron paso a las fuerzas fundamentales de la oferta y la demanda. Los metales preciosos constituyeron una excepción (en particular el oro), aunque la corrección se produjo, y de forma masiva, algo más tarde, en 2013.

¿Existen oportunidades de compra tras la corrección?

La normalización gradual de los subíndices de commodities continúa, a medida que siguen corrigiéndose los desequilibrios. Sin embargo creemos que es pronto para dar por terminado el proceso y el mercado sigue siendo vulnerable a más caídas en el corto plazo. Que el mercado de commodities se guíe de nuevo por fundamentales, en casi todos los subíndices (primero los metales industriales, después las commodities agrícolas y por último los metales preciosos) es una buena noticia, ya que proporciona un suelo a buen precio para estrategias a largo plazo así como para estrategias multiactivos con índices de referencia balanceados.

A corto plazo, existen oportunidades al calor del sentimiento bajista en el que se ha posicionado el consenso para las materias primas. Las posiciones cortas están siendo cubiertas por traders especulativos que podrían alimentar un rebote. Sin embargo, nos mantenemos escépticos mientras la ralentización de los emergentes y de China no se disipe y mientras no se normalicen por completo las condiciones del crédito.

Más en detalle, ¿qué commodities pueden salir más beneficiadas de una mejora de las condiciones económicas?

En el sector energético, favorecemos el combustible de calefacción, dado que la economía americana podría experimentar una demanda superior a la media por parte del sector transporte. La alta tasa de utilización de capacidad en las refinerías y la debilidad del mercado de crudo han encarecido de forma paulatina este producto refinado que debería seguir subiendo ya que los inventarios se encuentras por debajo de su media histórica. Entre los metales industriales, creemos que el zinc es uno de los pocos que tiene valor por fundamentales gracias a la fuerte demanda por parte del sector automotriz y del sector infraestructuras chino. En el subíndice agrícola, nos gusta sobre todo el trigo debido a la evolución del clima que podría derivar en una menor oferta global del cereal (en especial desde Argentina y Rusia). Para los metales preciosos, vemos valor renovado en el oro y la plata tras las ventas masivas de los últimos dos años.

Puede acceder al documento completo de Pioneer Investments a través de este link