Las divergencias de opinión entre los profesionales del sector financiero y los inversores individuales estadounidenses son cada vez más divergentes en torno a la inflación y la renta fija, según una encuesta de Vanguard realizada a un grupo de 2.000 inversores.

Expectativas de inflación

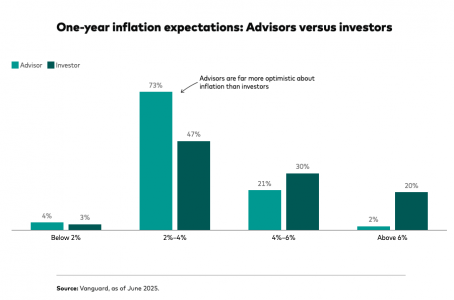

El objetivo de inflación de la Reserva Federal es del 2%. La mayoría de los asesores (73%) cree que la inflación estadounidense oscilará entre el 2% y el 4% el próximo año. Muy pocos prevén fluctuaciones bruscas: solo el 2% de los asesores cree que superará el 6%, y solo el 4% espera que baje del 2%.

Los inversores individuales, en cambio, no están tan seguros. La mitad cree que la inflación superará el 4% en los próximos 12 meses, y el 20% anticipa que los precios aumentarán más del 6%.

“Los asesores son mucho más optimistas sobre la inflación que los inversores”, afirmó Xiao Xu, analista de estrategia de inversión de Vanguard. “La mayoría de los asesores prevén que la inflación se mantendrá en un rango estrecho, cerca del objetivo de la Fed, pero la mitad de los inversores se preparan para un impacto negativo en el futuro”, agregó.

Perspectivas de renta fija

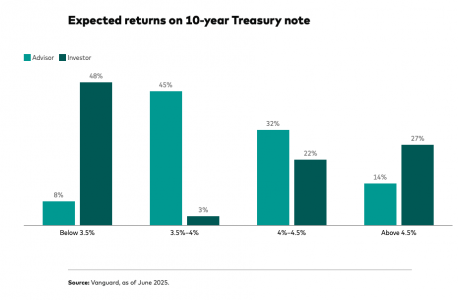

La mayoría de los asesores esperan que el bono del Tesoro estadounidense a 10 años genere rentabilidades en el rango del 3,5% al 4,5% durante el próximo año, coincidiendo con el pronóstico de consenso del mercado. Sin embargo, los inversores individuales están divididos: la mitad anticipa rentabilidades inferiores al 3,5%, mientras que más de una cuarta parte espera rentabilidades superiores al 4,5%.

Esta divergencia puede reflejar una mayor preocupación por el panorama económico. Al preguntarles sobre los riesgos futuros, los asesores se preocupan principalmente por la incertidumbre geopolítica (33%) y el aumento del déficit público (24%), con la inflación persistente (19%) y una desaceleración del crédito (14%) también en el horizonte. Las perturbaciones macroeconómicas y los errores políticos que podrían afectar drásticamente a los mercados fueron el centro de sus preocupaciones.

Mientras tanto, los inversores individuales parecen estar más preocupados que los asesores por la estanflación y la recesión. La estanflación probablemente impulsaría los tipos de interés al alza, mientras que la recesión los haría a la baja, lo que podría explicar la amplia gama de rentabilidades esperadas en bonos entre los inversores.

En promedio, los inversores esperan que el PIB crezca tan solo un 2,4 % durante el próximo año. Estiman la probabilidad de un desastre económico en un 8%. Estas perspectivas reflejan los mínimos de principios del período de la COVID-19 y el pico de inflación de 2022.

«Las opiniones de los asesores parecen basarse en pronósticos económicos consensuados y en el panorama general de los riesgos macroeconómicos», señaló Andy Reed, director de investigación de economía del comportamiento de Vanguard. «Sin embargo, las opiniones de los inversores sobre la renta fija son muy diversas, lo que refleja una creciente ansiedad económica», evaluó.

Asignación de renta fija

En los últimos tres años, el 41% de los asesores aumentó sus asignaciones de renta fija, mientras que un porcentaje similar se mantuvo firme. De cara al futuro, el 63% tiene la intención de mantener estables sus asignaciones y el 26% planea añadir más bonos. Esta transición hacia la renta fija coincide con la visión de Vanguard sobre el «retorno a la solidez financiera».

Los inversores individuales presentan una visión diferente. La mayoría ha mantenido estables sus asignaciones a la renta fija durante los últimos tres años, y solo el 8% aumentó su exposición. «Entre las expectativas estables de los inversores y su inercia de referencia, probablemente no veremos un cambio drástico en las asignaciones a la renta fija en el futuro próximo», afirmó Reed. «Pero tras una década de fuertes ganancias en renta variable y previsiones al alza para la renta fija, podría ser un buen momento para que los inversores consideren un reequilibrio», añadió.

El proceso de reequilibrio hacia la renta fija destaca las ventajas de trabajar con un asesor financiero: estos profesionales pueden ayudar a los inversores a identificar oportunidades en la cartera, superar la inercia y reequilibrarla periódicamente.

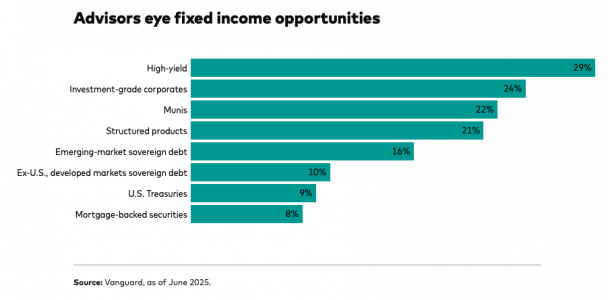

Las áreas más prometedoras en renta fija, según los asesores, incluyen los bonos de alto rendimiento, los bonos corporativos con grado de inversión, los bonos municipales y los productos estructurados.

“Con la probable tendencia a la baja de las tasas, es probable que el enfoque de los asesores se centre en sectores que ofrecen rentabilidades superiores, lo que indica una búsqueda de rentabilidad a medida que evoluciona el entorno de las tasas”, indicó Xu.

Vanguard recopiló las expectativas de los asesores sobre renta fija e inflación durante la Conferencia de Inversión Morningstar en junio de 2025.

El equipo de Investigación y Perspectivas del Inversor de la gestora ha recopilado las expectativas de los inversores de Vanguard sobre la rentabilidad del mercado bursátil estadounidense y el crecimiento del PIB estadounidense desde febrero de 2017. La encuesta se realiza cada dos meses: febrero, abril, junio, agosto, octubre y diciembre. Se realizó una encuesta especial en marzo de 2020, durante la crisis del mercado provocada por la pandemia.

La encuesta plantea 11 preguntas breves sobre el mercado bursátil estadounidense, el crecimiento económico y las expectativas de inflación a una muestra aleatoria de aproximadamente 2.000 inversionistas de planes personales y 401(k) de Vanguard.

El informe se hace en colaboración con los investigadores académicos Stefano Giglio, de la Escuela de Administración de Yale; Matteo Maggiori, de la Escuela de Posgrado de Negocios de la Universidad de Stanford; y Johannes Stroebel, de la Escuela de Negocios Stern de la Universidad de Nueva York.