El panorama económico global vuelve a ensombrecerse a medida que el endurecimiento de las políticas monetarias en todo el mundo y la subida de los precios de la energía siguen socavando la confianza de los consumidores y el crecimiento de los beneficios empresariales.

Las principales economías están rozando la recesión. Europa está notando los efectos más que la mayoría de las demás regiones porque el acusado incremento del coste de la vida y la escasez energética obligan a los consumidores a apretarse el cinturón, a los bancos a frenar la concesión de préstamos y a las empresas a retrasar sus planes de gasto de capital.

Todo esto supone un mal presagio para los beneficios empresariales en los próximos meses.

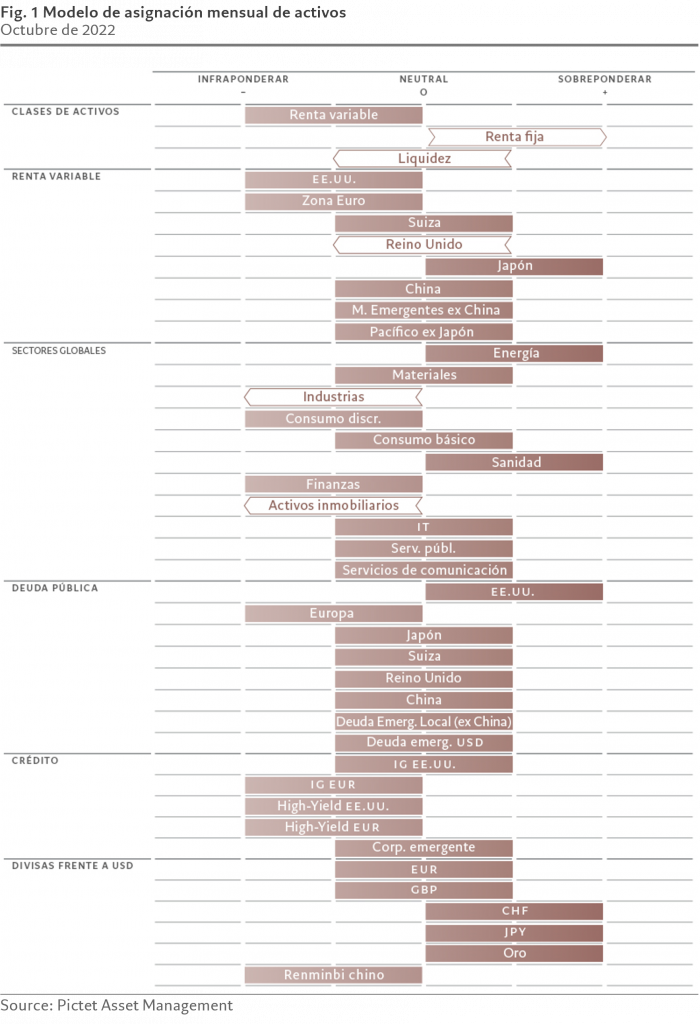

Aunque la venta masiva del mercado de renta variable este año ha llevado el apetito de riesgo de los inversores a mínimos históricos –un nivel en el que las acciones y otras clases de activos de riesgo suelen experimentar un repunte– creemos que existen riesgos de una nueva corrección. Por ello, mantenemos nuestra posición infraponderada en renta variable.

No parece probable que cambiemos esta postura hasta que no observemos una estabilización en las revisiones de los beneficios empresariales, una curva de rendimientos más pronunciada y un mayor abaratamiento de los títulos cíclicos.

No obstante, en comparación, algunas áreas del mercado de renta fija empiezan a parecer atractivas, ya que los rendimientos están subiendo a niveles que están cada vez más en desacuerdo con los fundamentales económicos. Es probable que la inflación general haya tocado techo en EE.UU., con unas previsiones de inflación que también han bajado en los últimos meses. La encuesta mensual de la Reserva Federal de Nueva York muestra que los consumidores previeron en agosto una inflación del 5,75% en los próximos 12 meses, la más baja desde octubre de 2021. En este contexto, elevamos la renta fija a sobreponderada, con una preferencia por los “US Treasuries” –un refugio en épocas de turbulencia. También recortamos la liquidez a neutral.

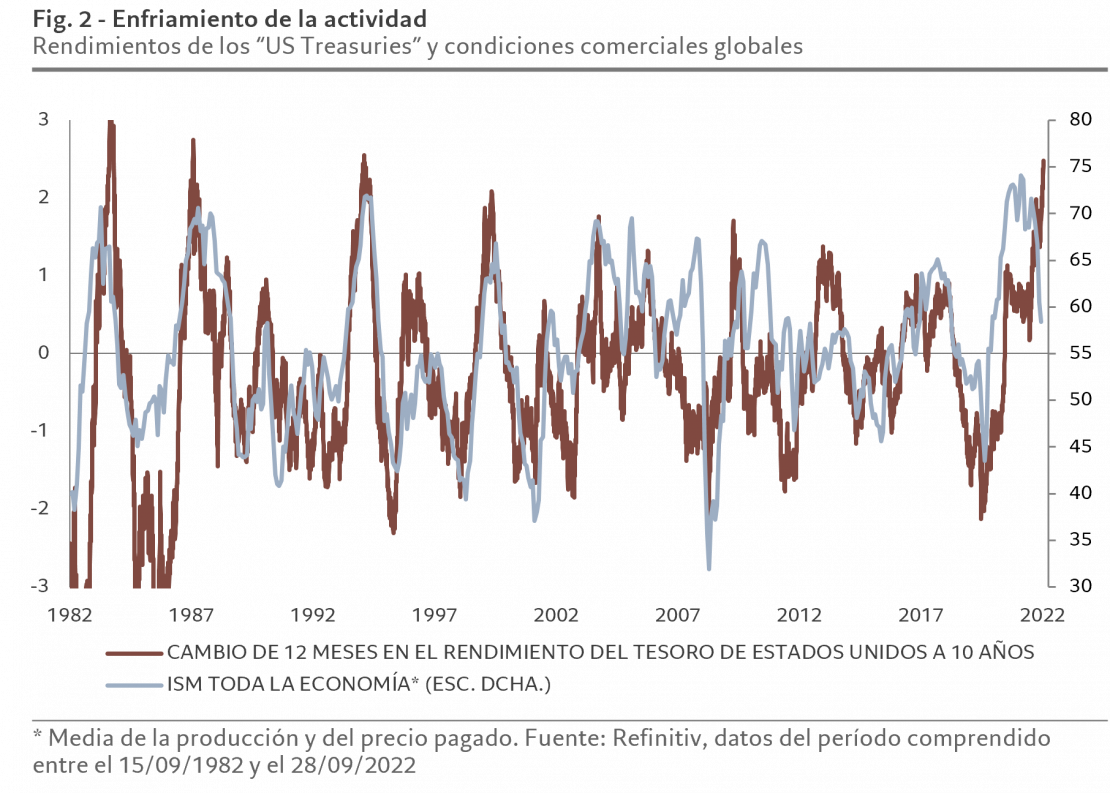

Nuestros indicadores del ciclo económico muestran una clara desaceleración del crecimiento económico mundial. Como muestra la fig. 2, el incremento de los costes de financiación suele hacer estragos en las condiciones comerciales globales.

Las perspectivas se han deteriorado sobre todo en la zona euro, donde la confianza de los consumidores se ha hundido hasta mínimos históricos y el racionamiento energético plantea un riesgo adicional para los sectores industriales. Como se espera que la economía de la zona euro se contraiga hacia finales de este año, hemos recortado nuestra previsión del PIB real para 2023 del 1% al 0,2%.

Las perspectivas de crecimiento también son débiles en EE.UU., aunque existen algunos signos positivos que evidencian la resistencia de la mayor economía del mundo. En el mercado laboral estadounidense sigue escaseando la mano de obra, con una tendencia a la baja en las solicitudes de subsidio de desempleo. La confianza de los consumidores, por su parte, ha mejorado por segundo mes consecutivo gracias a la mitigación de las preocupaciones por la inflación.

Dicho esto, las encuestas también indican que las empresas siguen siendo reacias a aumentar su gasto de capital, mientras que el mercado inmobiliario se enfrenta a un desplome de la actividad de construcción, lo cual apunta a una nueva bajada del 10% de los precios de los inmuebles en los próximos seis meses.

Además, las cuotas hipotecarias medias en proporción a los ingresos se sitúan en sus niveles más altos desde los años 80.

Nos estamos volviendo cautos con respecto a la economía japonesa, cuyos indicadores adelantados se han ralentizado. La actividad manufacturera se está contrayendo y la débil demanda global está presionando al sector exportador.

Las perspectivas de la economía británica también siguen siendo poco halagüeñas. Los planes del Gobierno de aplicar la mayor rebaja de impuestos desde 1972 y aumentar el endeudamiento ahora que el IPC nacional se acerca a su nivel más alto de los últimos 40 años han llevado a los inversores a cuestionar la credibilidad fiscal del país, lo que ha dado lugar a una fuerte venta masiva de libras esterlinas y de deuda pública británica.

La confianza de los consumidores se encuentra en mínimos históricos, y se prevé que los salarios ajustados a la inflación se contraigan un 5%. Esperamos que la economía británica entre en recesión a partir del cuarto trimestre de este año y que registre un crecimiento nulo durante todo el año que viene.

Nuestros indicadores de liquidez muestran un endurecimiento de las condiciones en las principales economías, especialmente en EE.UU. y el Reino Unido, ya que los bancos centrales siguen revirtiendo los estímulos monetarios de la época de la pandemia.

Al mismo tiempo, el crédito bancario, que hasta hace poco compensaba en parte el efecto del endurecimiento de los bancos centrales, se está ralentizando finalmente, en consonancia con los indicadores adelantados de las condiciones para la concesión de créditos.

China es el único país que muestra una liquidez más expansiva. El Banco Popular de China está reduciendo los costes de financiación y ofreciendo medidas de flexibilización específicas para reactivar la demanda de crédito.

Nuestro modelo de valoración respalda nuestra postura positiva en renta fija.

Los rendimientos de los bonos globales se encuentran ahora en el nivel más alto desde mediados de 2011, tras la reciente venta masiva.

La renta variable está a punto de volverse barata por primera vez desde abril de 2020, tras una caída de un 9% de las acciones mundiales solo en septiembre –impulsada totalmente por una contracción de los múltiplos de beneficios.

Como resultado, el ratio precio-beneficio a 12 meses ha caído a 13 veces, por debajo del mínimo observado en junio. Es más, el ritmo de la contracción concuerda con las ventas masivas que suelen observarse normalmente durante una recesión.

Nuestros modelos muestran un repunte de los múltiplos de entre el 5% y el 10% en los próximos 12 meses, suponiendo que el rendimiento a 10 años de los “US Treasuries” protegidos frente a la inflación (TIPS) caiga hasta el 0,75%.

Nuestra previsión de crecimiento de los beneficios mundiales para 2022, por su parte, se sitúa en el 2%, notablemente por debajo del consenso del mercado.

Dentro de la renta variable, nos volvemos más cautos con los sectores cíclicos sensibles al crecimiento, como el industrial y el inmobiliario.

Nuestros indicadores técnicos muestran que el apetito de riesgo de los inversores se acerca a niveles mínimos históricos, con una pérdida de flujos de inversión en fondos de renta variable de 25.000 millones de dólares en las últimas cuatro semanas.

Aunque no se puede descartar un rebote técnico en este nivel de sentimiento deprimido, nuestra puntuación de tendencia negativa recomienda adoptar una posición infraponderada en renta variable en nuestro horizonte de inversión.

Opinión de Luca Paolini, estratega jefe de Pictet Asset Management.

Descubra las perspectivas macroeconómicas y de asignación de activos de Pictet Asset Management (sólo disponible en inglés).