Las dificultades en renta fija han puesto a prueba la firmeza de los inversores ahora que los mercados de bonos han pasado a estar dominados por el contexto inflacionario después de años orientados en torno al crecimiento económico.

2022 será un año recordado por el cambio de régimen en los mercados de renta fija. Las economías avanzadas han iniciado una etapa marcada por unas imponentes subidas de la inflación que no se observaban desde la crisis del petróleo de los años setenta. Desde los años noventa, la inflación no había acaparado tanta atención. Y es que en este 2022 la política y los mercados se han visto subyugados por los vaivenes de la subida de los precios. La vuelta a un régimen, que para algunos es desconocido, ha llevado a los índices de renta fija a niveles de pérdidas poco vistos en el pasado. En lo que va de año, prácticamente ningún mercado de deuda pública ha servido de refugio para los inversores (véase el gráfico 1).

El golpe ha sido inesperado para la mayoría. Muchos han crecido acostumbrados a la tendencia de los últimos 20 años, en la que los tipos subían o bajaban en función del rendimiento económico y el empleo. En ese régimen dominado por el crecimiento, los considerados bonos seguros solían responder bien como protección frente a activos con más riesgo. Por el contrario, la situación actual se asemeja al periodo anterior a 2000, en el que reinaba el miedo a la inflación, lo que llevó a la subida de los tipos.

Con tan pocos sitios en los que refugiarse en los mercados de renta fija, ¿cómo pueden saber los inversores cuál es el camino correcto? La mala noticia es que, en el epicentro del régimen actual centrado en la inflación, en los últimos meses apenas ha habido cambios y no se atisban indicios que nos señalen cuándo y cómo empezará a cambiar este ciclo de agitación. En este punto resulta arriesgado acotar los posibles escenarios resultantes a nivel político y económico.

Pese a ello, tenemos una buena noticia: hay cuatro temáticas convincentes que pueden ayudar a reajustar las asignaciones de renta fija y orientar el posicionamiento de las carteras para lo que queda de 2022. Exploraremos estas temáticas en una serie de artículos, y empezaremos por cómo los inversores pueden proteger sus carteras frente a la volatilidad del mercado.

Formas de protegerse frente a la volatilidad de los diferenciales y los tipos

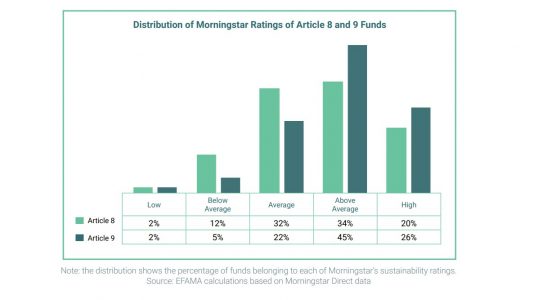

La volatilidad de los mercados de renta fija sigue siendo elevada y muy inestable. Las medidas de volatilidad esperada y realizada de los bonos han disminuido desde sus máximos recientes en julio (véase el gráfico 2). Sin embargo, la volatilidad implícita de las opciones a un mes para los rendimientos del Tesoro estadounidense ha sido en torno a un 50% más elevada a finales de agosto en comparación con los inicios de 20226, como fue el caso de la volatilidad realizada a un mes para los bonos gubernamentales globales con calificación de grado de inversión (investment grade). Los índices que incluyen bonos corporativos con calificación similar se han recuperado todavía menos al finalizar el verano, ya que su volatilidad realizada a un mes ha sido un 90% más elevada que en enero.

Tanto las medidas de volatilidad realizada como las medidas de volatilidad esperada han experimentado fluctuaciones en forma de U, lo que sugiere que todavía deben estabilizarse en un rango más acotado. En otras palabras, la volatilidad de los bonos sigue siendo elevada. Además, existen indicios de una desconexión más visible entre la volatilidad de los bonos de empresa y la volatilidad de los bonos gubernamentales, otro ejemplo de que la volatilidad no solo está motivada por los tipos, sino también por los movimientos del mercado en base a los diferenciales.

La volatilidad realizada de estos índices de bonos con grado de inversión fue todavía más elevada en la sacudida de los mercados de 2020, ya que la restricción extrema de liquidez golpeó tanto a los activos con grado de inversión como a los que presentaban un mayor riesgo. Aun así, la volatilidad de los activos con grado de inversión ha superado este año los máximos registrados en la crisis financiera mundial de los años 2008 y 2009. En ese momento, la volatilidad de la renta fija tras el colapso de Lehman Brothers estuvo mucho más motivada por los diferenciales de crédito, ya que el riesgo de impago se disparó y los tipos bajaron. En este momento, la situación es distinta. Los mercados deben enfrentarse a una combinación de tipos de interés elevados y riesgos crediticios.

Subida de tipos e inflación impredecible

Muchas cosas dependerán de la inflación. Sin embargo, sigue siendo muy difícil elaborar pronósticos debido a las excepcionales interrupciones que se están viviendo en la cadena de suministro, el mercado laboral y la geopolítica. Más allá de los sectores más sensibles a los tipos, como la vivienda, la mayor parte de los daños colaterales que afectan a hogares, empresas y economías nacionales sigue procediendo de la inflación, y no de los costes por intereses.

Aunque los gráficos de la inflación intermensual empiezan a aplanarse, como en el caso de la inflación global estadounidense en julio, todavía queda mucho por delante. Necesitamos más gráficos consecutivos a cero o que muestren descensos antes de que la inflación interanual pueda volver a valores de un solo dígito. Únicamente un shock deflacionista drástico, como los confinamientos provocados por una pandemia, podrían frenar más rápidamente la inflación.

Los bancos centrales parecen estar dispuestos a seguir subiendo los tipos para reducir la demanda agregada hasta que algo se “rompa”. Pero todavía no ha ocurrido. Las cifras de desempleo en EE.UU. y Europa se mantienen en mínimos históricos y tendrían que incrementarse en varios puntos porcentuales para generar una recesión que vaya más allá de las contracciones técnicas del crecimiento del PIB y los indicadores de la actividad económica.

No podemos estar seguros de cuándo la fijación de los tipos de interés volverá a estar dominada por el miedo a una recesión en lugar de por la inflación. Los responsables políticos tampoco están seguros y han abandonado un enfoque basado en indicaciones sobre sus movimientos futuros (o forward guidance) en favor de uno de reacción a los datos. Los mercados no están acostumbrados a una posición política poco comprometida y podrían verse afectados por nuevos máximos de volatilidad en torno a las nuevas decisiones políticas y los nuevos datos.

El nerviosismo sobre la calidad crediticia está por venir

Otro motivo por el que podemos experimentar varios shocks de volatilidad en los próximos meses es que el ciclo de crédito postpandemia apenas ha empezado a cambiar. La generalización de los efectos secundarios de problemas de refinanciación podría tardar más tiempo en producirse, debido a que los emisores de deuda con mayor riesgo han aprovechado la oportunidad brindada en los últimos años para ampliar el vencimiento de sus obligaciones a tipos más bajos. El preludio al deterioro de la calidad crediticia para muchas empresas serán unos beneficios más débiles.

Según algunas previsiones, en torno a la mitad de las empresas que conforman el índice S&P 500 Equity Index están experimentando un crecimiento negativo de las ventas tras ajustarlo con la inflación. Los beneficios también pueden verse perjudicados por la extensión de condiciones crediticias más negativas a los consumidores. Varias encuestas sobre préstamos bancarios han empezado a señalar en esta dirección.

Ideas para un contexto volátil

Para los inversores con un enfoque a largo plazo y de comprar y mantener, las históricas pérdidas en renta fija han sido especialmente frustrantes, ya que el principal detonante han sido los tipos y los diferenciales, y no tanto los impagos generalizados. Sin embargo, la inflación significa que el efectivo es una opción muy cara en la que refugiarse. Teniendo todo esto en cuenta, ¿a qué podemos recurrir?

- Los bonos de alta calidad a corto plazo emitidos por gobiernos y empresas son una alternativa, pero no ayudarán mucho a amortiguar la volatilidad de la cartera, ya que la parte inicial de las curvas de rendimiento sigue siendo vulnerable a posibles alteraciones procedentes de los ajustes de precios de los tipos terminales a corto plazo.

- Como todavía no es el momento de incrementar de forma agresiva la beta de las carteras, creemos que vale la pena combinar bonos de tipo fijo a corto plazo con futuros y opciones sobre tipos de interés e índices de derivados de crédito, que pueden ayudar a limitar la volatilidad de los diferenciales y los tipos. Es importante tener en cuenta que puede haber costes de rendimiento y desembolsos en efectivo asociados con estas estrategias de cobertura. Además, podría producirse una falta de concordancia entre los valores en cartera y los componentes de los instrumentos de cobertura disponibles. Gestionar de forma activa las posiciones de cobertura es clave, ya que podrían compensar parcialmente, o incluso aumentar, las pérdidas de la parte de los bonos de la cartera.

- Otra opción a las asignaciones en bonos tradicionales pueden ser los flotantes, que han tenido un mejor rendimiento que otros segmentos de renta fija en lo que va de año. Los denominados bonos flotantes, o floaters, emitidos principalmente por instituciones financieras y empresas con grado de inversión, ofrecen cupones que se ajustan con desfases periódicos a los cambios en los tipos de referencia a corto plazo. Los bonos flotantes también presentan una prima de rendimiento por encima de esos tipos de referencia para compensar la posibilidad de que los precios de los bonos con cupones flotantes caigan debido al riesgo crediticio. De este modo, los inversores que quieran exposición al crédito pueden obtener una mejor protección frente a los tipos de interés. Es importante tener en cuenta que los rendimientos de los bonos flotantes suelen ser inferiores a los rendimientos de los bonos corporativos a tipo fijo; se necesitarían varias subidas de tipos consecutivas para que los rendimientos de los bonos flotantes pudieran equipararse. Asimismo, los precios de los bonos flotantes pueden caer si las previsiones económicas y la calidad crediticia de los emisores de deuda se deterioran.

En un momento en el que la volatilidad de los mercados no muestra signos de reducirse, los inversores podrían considerar preparar sus carteras para lo que está por venir, ya que las convulsiones parecen no cesar ante el cambio hacia un régimen centrado en la inflación.

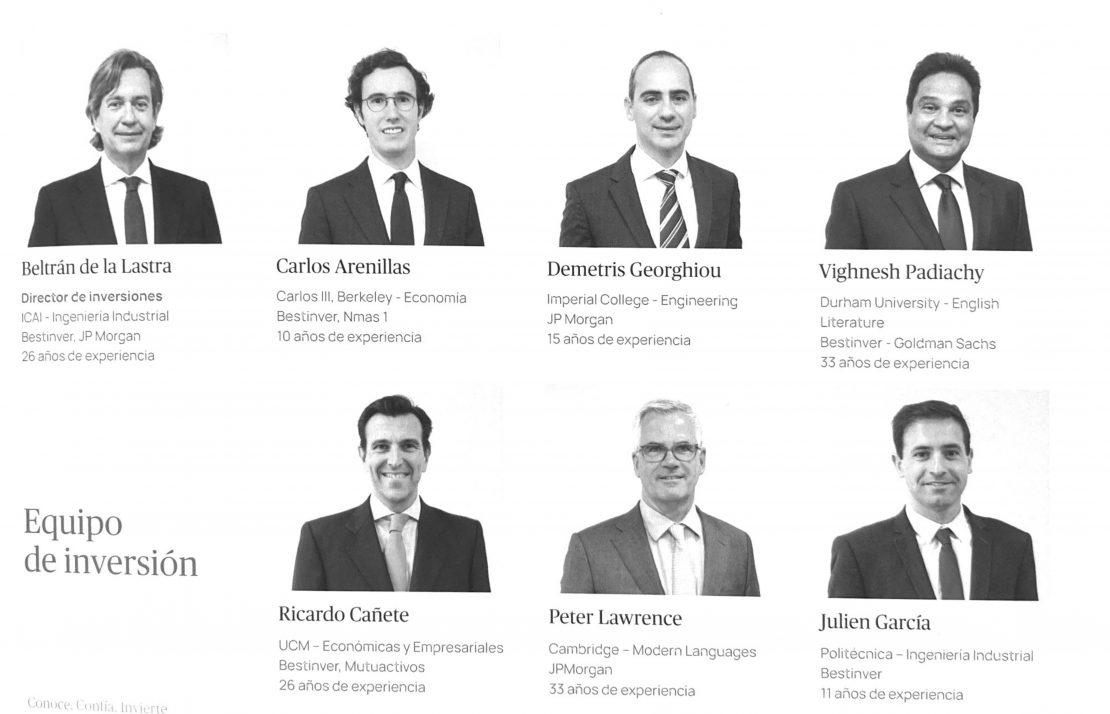

Análisis realizado por Franck Dixmier, director global de Inversiones de Renta Fija en Allianz GI; y Georgios Georgiou, responsable global de los especialistas de Producto de Renta Fija en Allianz GI.