¿EE.UU. tocará fondo?

| Por Marcelo Soba | 0 Comentarios

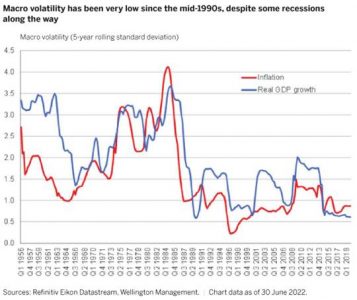

Si realmente se está en una recesión, o en camino hacia ella, es poco probable que los rendimientos del Tesoro suban mucho más, dice el informe de The Thinking Man de BigSur Partners.

Según los expertos, si el 4,6% va a ser de hecho el máximo del tipo de los fondos federales en 2023, entonces es probable que el rendimiento a 10 años también alcance su máximo en torno al 4,5%. en torno al 4,5%-5,0% a mediados o finales de 2023.

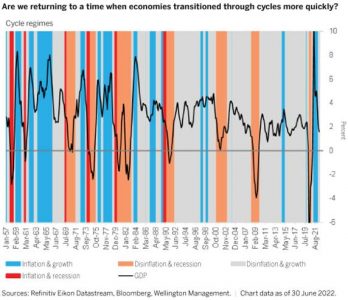

Desde el año 2000, las dos únicas ocasiones en las que el tipo de los fondos federales ha sido superior a los rendimientos del Tesoro estadounidense a 10 años fueron en el periodo previo a la crisis financiera de 2008 y a finales de 2019, explican.

La introducción progresiva de los 95.000 millones de dólares mensuales de ajuste cuantitativo de la Reserva Federal representará un obstáculo añadido, “dado que no está claro hasta qué punto el mercado será capaz de absorber este exceso de oferta”, aseguran BigSur.

Además, los rendimientos positivos en el extranjero, combinados con la fortaleza récord del dólar, hacen que los bonos del Tesoro de EE.UU. resulten menos atractivos para los compradores extranjeros, lo que en teoría podría traducirse en una mayor subida de los tipos.

Sin embargo, el equilibrio entre estos riesgos y el precedente histórico de anteriores ciclos alcistas nos da cierta confianza en que se este realmente en los tipos máximos o cerca de ellos. Esto tiene importantes consecuencias para nuestras perspectivas de renta fija y variable.

En la opinión de BigSur, durante el último año, se ha favorecido el crédito de baja duración y alta calidad, ya que la principal preocupación era el entorno de tipos al alza.

“Dado que es probable que los tipos se aproximen a un máximo, ahora somos partidarios de ampliar moderadamente la duración con el fin de asegurar tipos atractivos a largo plazo”, aseguran los expertos de BigSur.

Con respecto a la calidad del crédito, insisten en la importancia de “actuar con cautela”, ya que es esperable un ciclo crediticio más significativo, es decir, impagos y reestructuraciones, en algún momento de los próximos dos años.

Como cobertura frente a la persistente rigidez de la inflación y la posibilidad de que los tipos sigan subiendo, también son favorables a la exposición a valores del Tesoro estadounidense a corto plazo protegidos frente a la inflación.

Con respecto a la renta variable, su atención se centra ahora en comprender hasta qué punto podría afectar negativamente a los beneficios en distintos escenarios de recesión.

“A modo de recordatorio, casi el 100% de la corrección de la renta variable hasta la fecha ha sido consecuencia del aumento de los tipos y del correspondiente ajuste de la prima de riesgo de la renta variable”.

A medida que los tipos se acercan a un máximo y la economía entra en recesión, aunque lo más probable es que no lo haga, “cabe esperar que la atención se desplace de la subida de los tipos a la magnitud de las posibles revisiones de los beneficios”, dice el informe.

En su mayor parte, las empresas han sido capaces de trasladar la inflación de los costes en forma de precios más altos a sus clientes, lo que se ha traducido en un sólido rendimiento operativo, márgenes en expansión y, como todos sabemos, aumentos significativos del coste de la vida.

Cuando los ingresos caen, los beneficios tienden a caer más.

“Aunque no podemos decir con certeza dónde aterrizarán los beneficios, podemos afirmar con un alto nivel de confianza que las estimaciones que se establecieron antes del agresivo cambio de la Fed hacia una política más dura deben revisarse a la baja”, explican.

Por lo expuesto, BigSur sigue prefiriendo las empresas de valor a las de crecimiento, mientras que sus sectores preferidos siguen siendo la energía (como sector geopolítico y de valor) y la sanidad (como sector defensivo con una valoración más atractiva que los servicios públicos y los bienes de consumo básico).

Sin embargo, continúan “actuando con mucha cautela, nuestro enfoque fundamental siempre ha sido mantenernos invertidos mientras cambiamos tácticamente de estilo, tamaño, sector y exposición geográfica para maximizar el alfa”, destacan.

A tal fin, «creemos que, a los niveles actuales, empezar a «picar» en empresas de alta calidad con elevados flujos de caja y dividendos fiables resulta atractivo para los inversores a largo plazo que puedan tolerar picos de volatilidad a corto plazo», concluyen los expertos.

Para leer el informe completo puede ingresar al siguiente enlace.