China y la deuda emergente protagonizan las compras de fondos extranjeros de las AFP chilenas en enero

| Por Javiera Donoso | 0 Comentarios

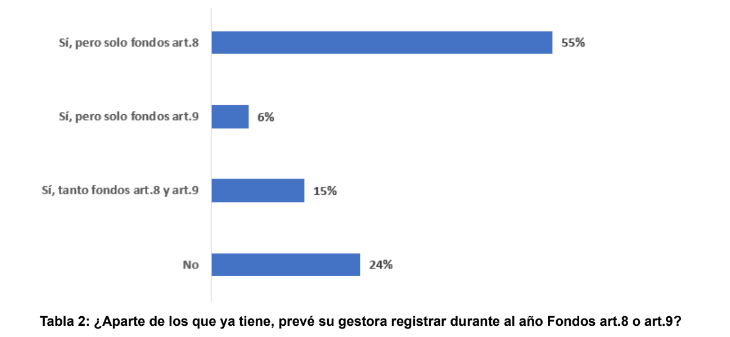

Durante el primer mes de 2023, las administradoras de fondos de pensiones chilenas salieron de compras al resto del mundo. Según cifras reportadas por la Superintendencia de Pensiones y agregadas por HMC Capital, las AFP fueron inversionistas netas de fondos de activos de renta variable y renta fija en el extranjero, con China y el mundo emergente protagonizando los flujos, respectivamente.

Durante enero, las siete gestoras locales adquirieron un total agregado de 391 millones de dólares en fondos de acciones extranjeras, con Asia excluyendo Japón como el principal destino, con una inversión neta de 623 millones de dólares. En ese segmento en particular, el mercado preferido fue China, con la compra neta de 606 millones de dólares.

Con esto, la región asiática mantiene su puesto como la zona preferida de las AFP, cerrando el mes con un AUM de 20.886 millones de dólares, de los cuales 10.093 millones de dólares están en acciones chinas. Estas estrategias concentran la mayor apuesta de un mercado específico dentro de las carteras previsionales chilenas, por amplio margen, según las cifras publicadas por HMC.

Otro foco de interés en enero fue Europa, donde las AFP destinaron 251 millones de dólares durante el mes. Las principales preferencias en este segmento fueron las estrategias europeas excluyendo al Reino Unido, captando flujos netos por 168 millones de dólares.

En la esquina opuesta, las mayores desinversiones se registraron en Wall Street. En enero, las siete gestoras previsionales vendieron 359,5 millones de dólares en estrategias de renta variable estadounidense. Las estrategias más descartadas por los portafolios en el período fueron Large Cap Blend (con la venta de 252 millones de dólares), Small Cap Blend (57 millones de dólares) y Large Cap Value (44 millones de dólares).

De todos modos, EE.UU. se mantiene como el segundo mayor segmento de la cartera accionaria de las AFP, con un AUM total 12.694 millones de dólares.

Renta fija y caja

Por el lado de las estrategias de deuda, el flujo fue relevante. Las AFP chilenas compraron 1.511 millones de dólares netos en estrategias de renta fija durante enero, con el grueso posicionado en activos de mercados emergentes.

El reporte de HMC muestra que la inversión fue liderada –por amplio margen– por este segmento, con una compra de 931,5 millones de dólares en fondos de esta categoría. Esto llevó el AUM de deuda emergente en manos de los fondos previsionales a 7.724 millones de dólares al cierre de enero, manteniéndose como la categoría más preponderante en la cartera de deuda de las gestoras.

Dentro del mundo de las estrategias de deuda emergente, los mayores flujos se registraron en el segmento de deuda corporativa, con la entrada de 311,5 millones de dólares; deuda en moneda dura, con 269,5 millones de dólares; y bonos en moneda local, con 240 millones de dólares.

Otras dos categorías que lideraron los flujos de entrada en enero fueron investment grade, donde las AFP compraron 327 millones de dólares netos, y bonos financieros, que atrajo 228 millones de dólares durante el período.

En la cartera de fondos de renta fija no hubo grandes desinversiones iniciando el año, según las cifras reportadas al regulador. En ese sentido, la categoría de hipotecas vio una venta neta de 27,5 millones de dólares y la de high yield vio la salida de sólo 4 millones de dólares.

Además, una categoría donde se vieron salidas relevantes fue la de money market, donde las AFP chilenas vendieron 371 millones de dólares en fondos internacionales de este tipo.