Un momento ideal en los mercados de renta fija

| Por Guadalupe Barriviera | 0 Comentarios

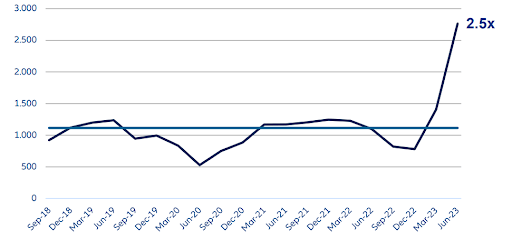

Existen razones para que los inversores que se preguntan cómo afrontar la incertidumbre de los mercados de renta fija se muestren optimistas. La débil rentabilidad de la renta fija en 2022 se tradujo en un aumento significativo de los rendimientos y, por extensión, en el mayor nivel de ingresos que los inversores de renta fija han obtenido en muchos años. A sólo unos meses para que concluya 2023, la situación sigue siendo la misma, ya que los rendimientos de la renta fija siguen estando muy por encima de los niveles registrados en la última década.

A medida que avanzamos por la última parte de 2023, creemos que es probable que las rentabilidades de los distintos sectores de renta fija presenten más diferencias. Así quedó demostrado durante el reciente episodio de volatilidad asociado a la inestabilidad del sector bancario; los diferenciales de crédito entre los emisores financieros y los sectores de mayor rendimiento se ampliaron, pero se estrecharon en el caso de los activos de mayor calidad. En un entorno así, adoptar un enfoque multisectorial podría ayudar a los inversores a captar mejor el poder generador de rentas de los bonos, así como a aprovechar las ventajas de la diversificación para ofrecer flujos de ingresos fiables.

Al invertir en un espectro amplio para diversificar los riesgos en lugar de concentrar la exposición en un solo sector, existe la oportunidad de generar unos ingresos elevados y atractivos y unos rendimientos más constantes. Así, hemos identificado cuatro sectores de crédito clave que, combinados, persiguen unos ingresos fiables con un atractivo perfil de riesgo/rentabilidad: deuda de mercados emergentes, bonos de alto rendimiento, bonos con grado de inversión y crédito titulizado.

Deuda de mercados emergentes

Correlacionados con el riesgo de risk on y off, los importantes diferenciales de rendimiento real en relación con los mercados desarrollados deberían proporcionar un amortiguador para cualquier volatilidad.

Actualmente, vemos más valor en los países latinoamericanos, como Colombia, México y Brasil, donde se han subido las tasas de interés. Esto ha contribuido a mantener la inflación bajo control y ha apoyado los tipos de cambio; el real brasileño y el peso mexicano fueron de las pocas divisas que se fortalecieron frente al dólar estadounidense el año pasado.

Bonos de alto rendimiento

Históricamente, los rendimientos superiores al 8% y los diferenciales de entre 450 y 500 puntos básicos han constituido un punto de entrada atractivo para los inversores con un horizonte temporal de entre tres y cinco años, lo que ha dado lugar a unos rendimientos anualizados potencialmente elevados a lo largo de ese periodo. Aunque persiste la incertidumbre, las valoraciones actuales descuentan un sentimiento negativo. Los riesgos a la baja podrían ser de corta duración y los descensos inferiores a los experimentados en ciclos anteriores, dada la mayor calidad y los mejores fundamentales del mercado de alto rendimiento actual.

En general, la calidad crediticia de los bonos de alto rendimiento ha mejorado significativamente a medida que las calificaciones a nivel de índice han ido aumentando. Esta tendencia ha mejorado después de la pandemia, como resultado de que los denominados ángeles caídos (emisores con grado de inversión degradados a high yield) han caído hasta el rango de los ratings situados en BB (la calificación más alta de high yield) y los bonos que han incurrido en impago han salido del índice. Las empresas con calificación BB representan ahora cerca de la mitad del mercado, frente a un tercio hace 20 años.

El historial a largo plazo del mercado de bonos corporativos de alto rendimiento se caracteriza por producir un alto nivel de ingresos, que es lo que más contribuye a su rentabilidad total a lo largo de un ciclo de mercado completo. El sector es muy amplio, en torno a 1,5 billones de dólares, y abarca multitud de sectores y emisores. Los inversores que se sientan cómodos asumiendo el mayor riesgo asociado a los bonos de alto rendimiento también pueden elegir entre una gama de bonos de diversa calidad (garantizados y no garantizados en todo el espectro de calificaciones de BB a CCC).

Bonos con grado de inversión

Los bonos corporativos con grado de inversión (IG) constituyen el mayor sector del universo crediticio. Los rendimientos totales son más atractivos y se sitúan en niveles históricamente elevados, por lo que este segmento tiene potencial para generar fuertes rendimientos positivos en los próximos años. Por otra parte, los diferenciales de crédito siguen siendo relativamente estrechos, al retroceder hasta los mismos niveles que teníamos a principios de 2023. Un umbral que no tiene en cuenta el riesgo de recesión, que ha aumentado este año junto con la mayor incertidumbre en el sector bancario.

Los actuales y atractivos rendimientos globales, junto con la mayor duración del sector, hacen que los bonos corporativos con grado de inversión sigan siendo un área atractiva del mercado de renta fija sobre una base ajustada al riesgo.

Crédito titulizado

El crédito titulizado es un sector poco estudiado, de ahí que los analistas a menudo pueden identificar oportunidades de inversión con precios inadecuados cuando realizan un análisis en profundidad. El sector tiene un nivel de ingresos superior al de las empresas con grado de inversión de calificación comparable, y suele ofrecer características similares de conservación del capital.

Entre las oportunidades de inversión diversificadas figuran los subsectores de crédito titulizado, inmobiliario comercial, hipotecario no sujeto a agencia y de préstamos apalancados garantizados. Muchos de los factores fundamentales difieren del crédito corporativo y soberano, lo que aporta diversidad a la cartera.

Conclusión

No cabe duda de que existen oportunidades interesantes en renta fija, y un reciente estudio realizado por Capital Group entre cerca de 280 intermediarios financieros del Reino Unido reveló que el 60% de ellos prevé un aumento de la confianza en esta clase de activos este año. En general, se ha recuperado el papel de los bonos, que se consideran una importante fuente de ingresos y diversificación. Será interesante ver cómo continúa esta tendencia en las condiciones actuales del mercado.

Tribuna de opinión de Flavio Carpenzano, especialista de inversión en renta fija de Capital Group.