Bitget: «La regulación puede ser beneficiosa para las empresas de criptodivisas en España»

| Por Alicia Miguel | 0 Comentarios

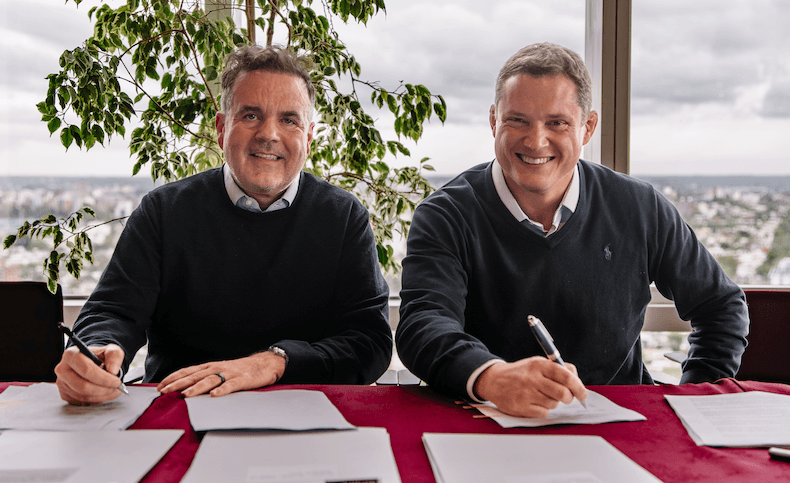

Tras cinco años de vida, Bitget ha logrado hacerse con presencia en más de 100 países, dejando también una creciente huella en España. En este mercado, en el que aterrizó hace dos años, busca seguir desarrollándose, duplicando también su equipo. «Nuestra intención es continuar evolucionando en el mercado y enriquecer nuestra propuesta de valor a través de iniciativas que faciliten los trades de nuestros usuarios», explica Edgar Plascencia, director general de Bitget en España, en esta entrevista con Funds Society.

Plascencia defiende que la regulación puede ser beneficiosa para las empresas de criptodivisas en España, pero siempre tiene claro que, «antes de invertir es importante entender completamente las criptomonedas en las que estás interesado y establecer un plan de inversión claro con unos objetivos financieros».

Acaba de ser el quinto aniversario de Bitget. ¿Qué balance hacéis de lo conseguido en este lustro? ¿Cuál es el retrato de Bitget en su quinto aniversario?

Durante los primeros cinco años de nuestra operación en España, hemos establecido una sólida presencia y experimentado un crecimiento sustancial. Tanto el número de usuarios como el volumen de negocio han aumentado de manera significativa, y estamos comprometidos en seguir expandiendo nuestra propuesta de valor.

Este esfuerzo se ve reflejado en nuestra presencia actual en más de 100 países y regiones en todo el mundo, donde hemos atraído a más de 20 millones de usuarios. Desde enero de 2023,el número de operaciones rentables a través del copy trading de Bitget supera los 47 millones, generando ganancias que alcanzan los 300 millones.

De cara a los próximos cinco años, ¿cómo os queréis posicionar?

Nuestra principal meta es posicionarnos como uno de los tres principales exchanges de criptomonedas. Para lograr este objetivo, estamos comprometidos con fortalecer e innovar en nuestra oferta futura. Nuestra visión se centra en la creación de productos orientados al usuario que garanticen la igualdad de acceso a un futuro basado en la tecnología blockchain. Además, trabajamos para atraer a más traders de élite que compartan sus estrategias.

En esta línea, también estamos avanzando en el desarrollo de las tecnologías más avanzadas de inteligencia artificial con las que mejorar la precisión y la fiabilidad de la función de copy trading. Planeamos explorar nuevos modelos de negocio y ampliar nuestra gama de servicios, impulsando nuestras operaciones al contado mediante la inclusión de una serie de listas de monedas tokens. Nuestra intención es continuar evolucionando en el mercado y enriquecer nuestra propuesta de valor a través de iniciativas que faciliten los trades de nuestros usuarios.

En España lleváis presentes desde 2021… ¿cuáles son vuestros planes para la compañía? ¿Qué volumen de negocio queréis alcanzar?

Después de dos años de presencia en el mercado español, los resultados obtenidos demuestran la gran oportunidad que España representa para nuestra empresa. Durante este período, nuestra plataforma ha experimentado un crecimiento del 300% en la adquisición de nuevos usuarios y un aumento del 350% en el volumen de operaciones en el país.

A corto-medio plazo tenemos planes concretos para duplicar nuestro equipo en España. Esto evidencia claramente el firme compromiso de nuestra compañía con el mercado español. Nuestro enfoque principal continúa siendo la expansión de nuestras operaciones, la captación de nuevos usuarios y el constante aumento del volumen de negocios.

Habéis crecido un 300% en clientes, con 200.000 usuarios en España… ¿a qué tipo de clientes os dirigís?

Nuestro público objetivo es aquel que entiende de los mercados financieros y sobre todo aquel que tiene conocimientos de análisis técnicos en gráficas de cualquier activo. Queremos que nuestra plataforma sea usada por los mejores traders y todo aquel que pueda valorar las funcionalidades y el buen producto que hemos desarrollado y perfeccionado a través de los años. No obstante, Bitget es una plataforma tan amigable que cualquier persona podría usarla. Lo que siempre recomendamos encarecidamente es que TODOS nuestros usuarios estudien muy bien los cursos de iniciación de nuestra academia antes de utilizar nuestros productos, y sobre todo que entiendan el riesgo que esto conlleva. Y recordad que no toda la información ahí afuera vale, siempre hay que buscar fuentes confiables y certificadas.

El mundo cripto es todavía un mundo para clientes particulares o también para, cada vez más, los profesionales (gestoras de fondos, gestoras de pensiones, aseguradoras, family offices…) ?

El mundo de las criptomonedas está atrayendo cada vez más la atención de profesionales financieros. Esto se debe a la creciente legitimidad y madurez del mercado de criptomonedas, así como a la búsqueda de opciones de diversificación y posibles rendimientos superiores. En nuestra organización, estamos siguiendo de cerca esta tendencia y consideramos que representa una oportunidad significativa para expandir nuestro alcance y atender a clientes de este perfil. Creemos firmemente que la inclusión de criptomonedas en sus carteras puede ofrecerles ventajas competitivas y acceso a un mercado en constante crecimiento.

Estamos comprometidos en proporcionar servicios y soluciones que se adapten a las necesidades y expectativas de estos profesionales y entidades, y estamos dispuestos a colaborar estrechamente con ellos para ayudarles a alcanzar sus objetivos financieros en el ámbito de las criptomonedas.

¿Y qué pasa con las bancas privadas: se han acercado a vosotros para operar de vuestra mano?

De momento no.

¿Cuáles cree que son las principales trabas o miedos para invertir en el mundo cripto?

Invertir en el mundo de las criptomonedas genera una serie de preocupaciones y miedos que previenen a muchos inversores. Esto se debe principalmente a la falta de regulación y supervisión gubernamental que en algunos casos crea ambientes propicios para la manipulación y el fraude. A pesar de esto, muchos inversores ven oportunidades en el mundo cripto debido a su potencial de crecimiento y su capacidad de diversificar sus carteras de inversión.

Además, pese a estar todavía presentes, estos miedos son cada vez menores ya que el mercado se está fortaleciendo y se trabaja de manera continua para crear un mercado seguro y estable. Uno de los últimos hitos en regulación en los que se está trabajando a nivel nacional es la Ley MICA, que busca establecer un marco regulatorio armonizado para las criptomonedas y activos digitales en toda la Unión Europea y, que permitirá fomentar la adopción segura y responsable de las criptomonedas, así como mitigar los riesgos asociados.

En general, creéis que hay potencial en España para acercarse al mercado de las criptomonedas? ¿Qué busca el inversor español en este mercado: rentabilidad, diversificación…?

En Bitget, antes de entrar a un nuevo mercado, incluido el español, llevamos a cabo un exhaustivo estudio y análisis de mercado para comprender el panorama local de la criptomoneda y otros aspectos clave para nosotros. Como he mencionado antes, nuestra entrada al mercado español se basa en una combinación de factores clave entre los que se encuentran el creciente interés y adopción de las criptodivisas en España, a lo que se suma que España se ha distinguido por ser un país tecnológicamente avanzado y con una sólida infraestructura digital. A estos aspectos principales, se suma la ubicación geográfica de España que ofrece acceso a una amplia base de usuarios en toda Europa, así como aspectos culturales y económicos muy favorables para la adopción de criptomonedas y ofrecen oportunidades para la innovación financiera.

El inversor español busca principalmente rentabilidad como cualquier otro en el mundo. En las encuestas y estudios que hemos hecho en el mercado español, las personas no esconden su intención de diversificar en un mercado relativamente nuevo que tenga mejores retornos a su inversión, y con mayores oportunidades de encontrar una mejor repartición del market cap total de los activos. Concretamente más de un 90% de los encuestados busca mayor rentabilidad diversificando en este mercado cripto.

Decís también que vuestro público es muy formado, pero ¿realmente se entienden los riesgos que comporta este mercado? ¿Se necesita más educación financiera?

En Bitget creemos que la educación financiera y la concienciación son cruciales para que los inversores tomen decisiones informadas y naveguen eficazmente en el panorama de las criptomonedas. Para nosotros es fundamental que los usuarios tengan un mínimo conocimiento sobre el mercado cripto porque no queremos “usuarios turistas” es decir, personas que no saben sobre el mercado y que pierden todo el dinero y por lo tanto no vuelven a invertir. Para evitar esto y conseguir usuarios “fijos” que aprendan de manera segura, en Bitget contamos con una demo de futuro que permite a los usuarios probar la plataforma de manera completamente gratuita. De esta manera pueden aprender y conocer cómo funciona la plataforma antes de realizar cualquier inversión.

Además, somos conscientes de lo importante que es abordar la falta de comprensión y conocimiento sobre las criptomonedas entre los inversores por eso, tenemos un sitio totalmente gratuito llamado Academia Bitget, donde ofrecemos informaciones relevantes y gratuita a las personas que desean invertir en criptomonedas. También contamos con ampliar nuestras iniciativas educativas y de RSC como, por ejemplo, programas educativos para usuarios nuevos, patrocinio de eventos y conferencias relacionados con las criptomonedas y donaciones benéficas que trabajan para promover la inclusión financiera a través de las criptomonedas.

Decía antes que es necesaria también una mejor regulación para impulsar el uso de este activo, pero ¿puede poner también trabas (por ejemplo, la CNMV ha advertido del poder de los influencers para recomendar inversiones y ustedes cuentan con Messi como embajador…)?

No es fácil encontrar la fórmula perfecta de lo que sería una “regulación ideal” pero creemos que es fundamental encontrar un balance entre la protección de los usuarios más vulnerables que desconocen los riesgos de este mercado y dar cierto espacio para permitir que esta industria florezca y se desarrolle. A medida que se generaliza el uso de criptomonedas y aumenta su importancia en el sistema financiero mundial, los gobiernos siguen aumentando su supervisión y aplicando normas para proteger a los consumidores y evitar las actividades ilegales.

Además, hemos observado una tendencia positiva en el sentido de que muchos reguladores son conscientes del potencial de innovación que las criptomonedas pueden aportar al mundo, y están tratando de entender cómo funcionan antes de formular un marco regulador adecuado. En los últimos meses, España ha tomado medidas para regular el mercado cripto y, recientemente, el Congreso Español aprobó una nueva regulación que prevé el cierre legal de las empresas relacionadas con bitcoin y la criptodivisa si infringen la normativa. En ese sentido, creemos que la regulación puede ser beneficiosa para las empresas de criptodivisas en España.

En Bitget, siempre adoptamos y seguimos los diversos marcos regulatorios establecidos para los activos digitales y cooperamos activamente con los organismos gubernamentales para crear un mejor ecosistema. Además, estamos abiertos a hablar con los gobiernos para generar una conversación en torno a la regulación, es más en Bitget contamos con un equipo entero distribuido por todo el mundo que se dedica exclusivamente al meta de las regulaciones. Creemos que es importante que las empresas se adapten a la nueva normativa y colaboren estrechamente con las autoridades para garantizar su correcto cumplimiento. Esto ayudará a reforzar la confianza en el mercado de criptodivisas y promoverá su crecimiento a largo plazo. Contar con una ley que establezca reglas claras y sanciones por infracciones promueve un entorno más seguro y transparente para el desarrollo de negocios relacionados con la criptomoneda.

¿Cómo valoras el paso dado por la SEC y Grayscale: se abre la puerta a los ETFs de criptoactivos? ¿Qué puede suponer esta vía de inversión?

El reciente éxito legal de Grayscale parece haber fortalecido su caso a favor de un ETF de bitcoin en el mercado Spot. No hay duda de que esta victoria ha galvanizado a importantes instituciones como BlackRock y Fidelity en su búsqueda de ETFs de bitcoin. Si todo se alinea, la SEC podría levantar ciertas restricciones, permitiendo a Wall Street sumergirse de lleno en BTC a través de ETF.

Bitget es una gran plataforma de criptomonedas, pero, teniendo en cuenta la volatilidad actual, ¿qué recomendación darías al inversor?

La volatilidad es una característica inherente de este mercado, y es importante que los inversores estén preparados y tomen decisiones informadas. Antes de invertir es importante entender completamente las criptomonedas en las que estás interesado y establecer un plan de inversión claro con unos objetivos financieros.

¿Qué tipo de escenarios económicos son favorables y desfavorables para los criptoactivos?

Los criptoactivos pueden funcionar de manera diferente en diferentes escenarios económicos, y su rendimiento depende de una variedad de factores, incluida la adopción, la regulación, la confianza del mercado y la utilidad percibida. Como resultado, es importante que los inversores comprendan los riesgos y las oportunidades asociados con los criptoactivos y tomen decisiones informadas en función de sus objetivos financieros y su tolerancia al riesgo. Todo escenario puede ser una oportunidad, si el inversor tiene claro la decisión que está tomando.

Basándome en su retrato del inversor cripto español… ¿Por qué cree que los hombres invierten más en cripto que las mujeres?

Tradicionalmente, el sector financiero ha estado caracterizado por la presencia de hombres. Sin embargo, esta tendencia está cambiando en la actualidad y cada vez son más las mujeres que invierten en cripto ocupando puestos en las empresas del sector. Para Bitget la igualdad y el liderazgo femenino es una prioridad por eso, impulsamos desde dentro este reto y contamos con un 40% de mujeres en la junta directiva de la compañía, como por ejemplo nuestra Directora General, Gracy Chen.