Próximos pasos para los inversores en renta fija en una nueva era para el ‘income’

| Por Cecilia Prieto | 0 Comentarios

Desde marzo de 2022 hasta la publicación de este artículo, la Fed elevó sus tipos de interés en 525 puntos básicos hasta el 5,5%, un máximo de casi 23 años. La tasa actual de interés está más o menos en línea con la media del 5,31% del periodo 1982-2008, significativamente por encima del periodo de tipos cero que duró la mayor parte del tiempo entre 2008 y 2021. Las implicaciones de la normalización de los tipos (o del coste de capital) reverberarán sobre balances, correlaciones, construcción de carteras y gestión de activos.

Respecto a los balances, una pregunta recurrente entre la prensa financiera y los participantes del mercado es si habrá demasiada deuda en el sistema. Este asunto siempre es una preocupación desde una perspectiva macro. Sin embargo, desde una perspectiva de cartera y del gestor, la pregunta debería ser: “¿Estás seleccionando los balances ‘buenos’ y evitando los ‘malos’? Un proceso de selección de balances disciplinado es una de las señas de identidad del éxito de la inversión en deuda.

En el entorno actual de la renta fija, están apareciendo preocupaciones en torno al impacto de la inflación y los costes laborales al alza sobre los balances corporativos. Hay incluso más preocupación en torno a los balances gubernamentales. Creemos que la situación presupuestaria actual es un riesgo y uno de los varios obstáculos que está experimentando ahora el mercado. Habrá cada vez más emisión de “treasuries”, y el Tesoro prevé rescindir parte de este nuevo “papel”, lo que significa potencialmente mayor oferta en la curva. En combinación con el ajuste cuantitativo de la Fed, que está reduciendo lentamente su balance, las presiones inflacionistas derivadas del mercado laboral, el petróleo o problemas persistentes en la cadena de suministro, son todos parte del mosaico que está impulsando al alza el coste del capital y alimentando las expectativas de que la nueva era de tipos de interés normales se mantendrá en el largo plazo. Esta es la nueva normalidad.

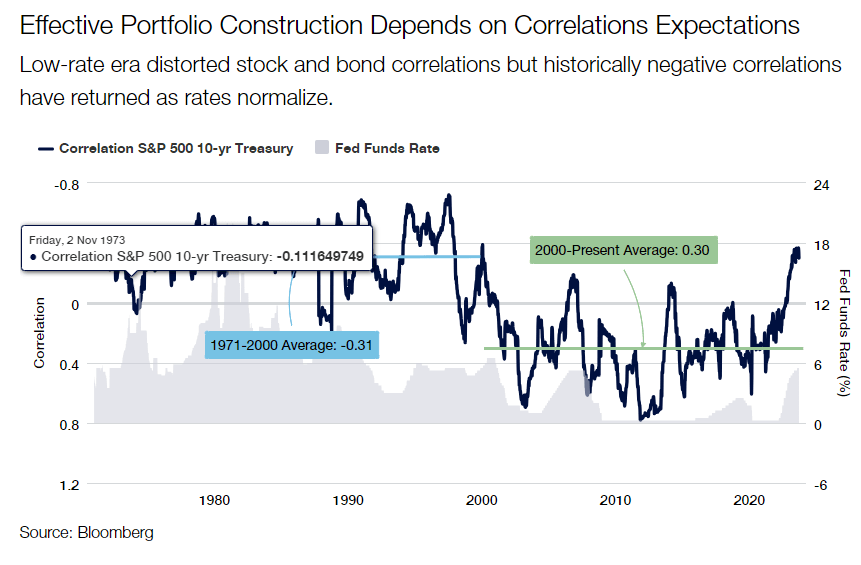

Respecto a las correlaciones, un cambio crítico resultante de unas tasas más elevadas es que los inversores están obligados a lidiar con la forma en que los bonos van a encajar en una cartera más amplia de aquí en adelante. En lo relative a la selección de balances, la normalización de los tipos de interés impacta sobre el rol de la renta fija en la construcción de carteras. Recuerdo que, durante la era de tipos bajos, que nos remite al año 2000 (durante el estallido puntocom, cuando la Fed redujo la tasa de interés hasta alrededor del 1% en 2003), la correlación entre bonos y acciones se volvió positiva y se mantuvo durante unos 20 años, casi una generación.

Los bonos se portaban bien porque los tipos de interés estaban a la baja, y la caída resultante en el coste de capital impulsaba a las acciones. Este periodo es recordado con cariño (o no tanto, en retrospectiva) como el del “put” de Greenspan, después el de Bernanke y después el de Yellen, al extender los sucesivos presidentes de la Fed su rol más allá de los mandatos tradicionales para incluir la supresión del exceso de volatilidad bursátil y mantener contentos a los inversores en acciones. No fue hasta 2022 que finalmente la Fed se libró de esta obligación autoimpuesta. Esto ocurrió cuando las correlaciones repuntaron de vuelta al territorio negativo, en tándem con el ciclo de endurecimiento actual.

En otras palabras, con la normalización de las tasas de interés, es razonable esperar un retorno a las correlaciones negativas entre la renta fija y el rendimiento de la renta variable, como vimos antes de la era de tasas bajas que comenzó en 2003. Durante los 30 años que van de 1971 a 2000, la correlación entre acciones y bonos fue de -0,31. Esa correlación pasó a +0,30 desde 2000 hasta hoy, incluso teniendo en cuenta que las correlaciones volvieron a normalizarse en torno a -0,30 en los últimos meses.

En cuanto a la construcción de carteras, el cambio en las correlaciones entre activos tiene dos consecuencias significativas: En primer lugar, los bonos pueden comportarse de forma diferente a las acciones en cuanto a su comportamiento direccional. En segundo lugar, la renta fija está restableciendo su papel tradicional de contrapeso en una cartera de inversión, ya que la tenencia de bonos ofrece un rendimiento real. Con el tiempo, las posiciones en renta fija ayudan a amortiguar la volatilidad de la cartera. El mercado cuida de sí mismo, en lugar de que la Reserva Federal cuide del mercado.

Desde una perspectiva de construcción de carteras, los asignadores de activos pueden ahora utilizar la renta fija para amortiguar la volatilidad de sus tenencias de renta variable, siempre que se mantengan las correlaciones negativas normales entre las clases de activos. Dada la probabilidad de que la Fed mantenga la mentalidad «higher for longer» en el actual entorno inflacionista del mercado, las correlaciones negativas deberían prolongarse en un futuro previsible.

Esperamos que la volatilidad del mercado aumente a medida que los bancos centrales ya no deseen contener el coste del capital para impulsar la demanda y estimular el crecimiento. Con el aumento de la volatilidad viene el riesgo de dislocación, lo que, en nuestra opinión, exige gestionar las carteras de renta fija y la asignación de activos de renta fija con un enfoque mucho más ágil y flexible. Esto contrasta con el enfoque predominante de muchos gestores de «silos» para mejorar la gestión de la renta.

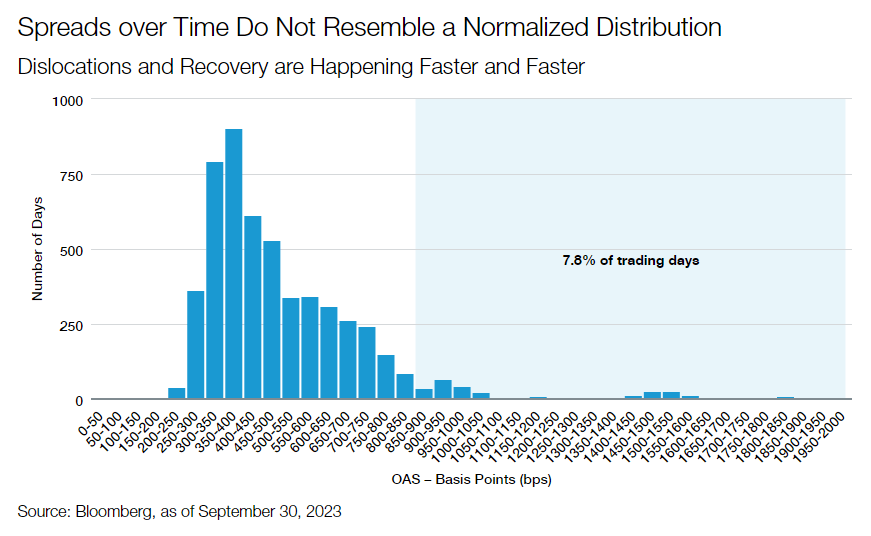

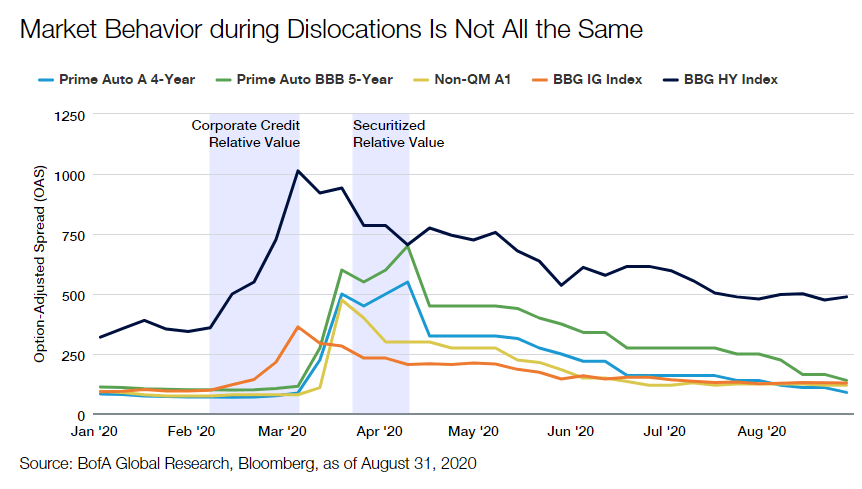

La velocidad a la que se ampliaron y recuperaron los diferenciales de crédito ha aumentado notablemente en la última década, sobre todo durante la crisis COVID. Durante la burbuja de las puntocom, los diferenciales de alto rendimiento se dispararon a más de 600 puntos básicos, y se necesitaron unos tres años para que se redujeran por debajo de esa marca. Durante la crisis financiera mundial, los diferenciales de alto rendimiento tardaron aproximadamente un año en completar el ciclo de ampliación a estrechamiento. En la crisis del COVID, ese mismo ciclo sólo duró un mes. ¿Por qué se ha acortado tanto el ciclo? Fijémonos en la Fed. La Fed ha aprendido a utilizar una variedad de medidas de liquidez, herramientas y comunicación para estabilizar los mercados financieros durante cada crisis posterior. Esto no significa que otra era de tipos de interés cero esté a la vuelta de la esquina. Aun así, es esencial comprender lo eficaces que se han vuelto los bancos centrales a la hora de prestar apoyo en situaciones de incertidumbre.

Esto reafirma nuestra convicción de que la flexibilidad en cuanto al estilo de inversión de un gestor y las decisiones de asignación de activos de un inversor tendrán mayor importancia a la hora de lograr resultados satisfactorios. Es en estos resultados donde la habilidad y agilidad de la gestión activa deberían proporcionar una clara ventaja sobre las carteras de renta fija gestionadas pasivamente. Desde la perspectiva de la gestión de carteras, somos partidarios de adoptar un enfoque defensivo durante la mayor parte de un ciclo de mercado para permitir la rotación hacia activos con precios atractivos cuando los mercados corrijan.

Este estilo de gestión será probablemente cada vez más importante en el futuro. Las dislocaciones son cada vez más complejas. Supongamos que desea obtener mejores resultados y generar rendimientos e ingresos sólidos para sus inversores. En ese caso, los gestores deben comprender que los distintos mercados se dislocan en momentos diferentes, incluso en el marco de una corrección general del mercado. Dentro de ese periodo, si se actúa y se toman decisiones con rapidez, se puede obtener un exceso de rentabilidad atractivo en los distintos submercados a medida que aparece el valor.

Otra fuente de ingresos en los mercados de renta fija es el efecto «pull to par». Los ingresos importan, y los gestores astutos pueden impulsar los rendimientos durante un periodo de valores con cupones elevados. Los inversores ágiles pueden aumentar los rendimientos seleccionando bonos emitidos durante el periodo de tipos bajos pero que ahora cotizan con descuento. A medida que estos bonos vuelven a la par más cerca de su vencimiento, esto proporciona un impulso a los rendimientos agregados.

Para los inversores, creemos que las implicaciones de la nueva era de la renta se centran en 1) el papel de la renta fija en la cartera más amplia y 2) la mejor manera de captar valor en un entorno caracterizado por tasas más altas y mayor volatilidad.

Los inversores deben reevaluar cómo se comportará la clase de activos de renta fija desde una perspectiva de rentabilidad, riesgo y correlación. Unos tipos más altos y unos rendimientos reales positivos permiten a la renta fija reafirmarse como proveedor de lastre para la cartera más amplia. Con el «put» de los bancos centrales en hibernación, es posible que la correlación vuelva a ser, y siga siendo, negativa, como ocurría en los mercados antes de 2000.

Creemos que la subida de tipos irá acompañada de una mayor volatilidad. Una dislocación moderada del mercado se produce una vez cada 2-3 años, y esperamos que esta tendencia continúe. Para los inversores, esto significa incorporar más flexibilidad en la forma en que los gestores captan las oportunidades y en que los asignadores gestionan la asignación de activos. Creemos que la inversión en «compartimentos estancos» («style box») será más difícil: la mayor volatilidad favorece las estrategias con un conjunto de oportunidades más amplio y a los gestores que captan rápidamente las dislocaciones. En la medida de lo posible, los asignadores deberían incorporar esta flexibilidad a su propia toma de decisiones, ya que la protección frente a las caídas y la capacidad de reasignar el capital a mercados perturbados pueden mejorar el exceso de rentabilidad a largo plazo.

Tribuna de Jeff Klingelhofer, co-responsable de inversión de Thornburg IM.