Gestión de carteras 2024: ¿cuáles son los 10 principales desafíos para la captación de capital y la administración de clientes?

| Por Romina López | 0 Comentarios

La gestión de carteras enfrenta una serie de desafíos complejos que requieren la atención constante de los profesionales del sector. En el Primer Informe del Sector de la Securitización de Activos, elaborado por FlexFunds, se destacan los diez principales retos que enfrentan los gestores de carteras, al momento de la captación de capital y/o clientes.

Captación de capital y clientes: un campo de batalla competitivo

El endurecimiento de las regulaciones, que puede elevar los costos y establecer barreras para los nuevos inversores, es una de las primeras complicaciones con las que se topan los gestores de portafolios. La intensa competencia por atraer clientes y capital se suma a este desafío, especialmente cuando la diferenciación entre productos financieros es mínima.

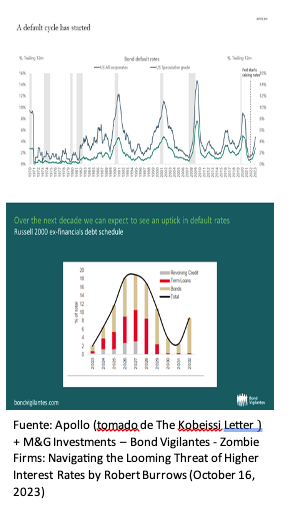

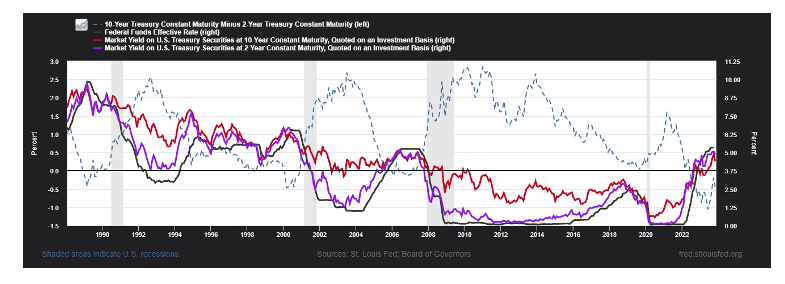

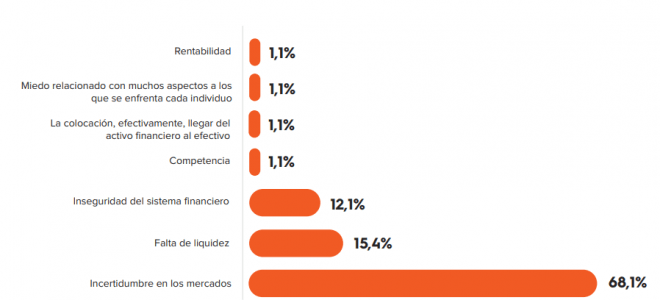

La falta de comprensión por parte de inversores y clientes sobre las estrategias de inversión y productos financieros puede generar miedo e indecisión, especialmente en entornos de baja rentabilidad o falta de liquidez. Sin embargo, la incertidumbre en los mercados, derivada de la volatilidad o factores estructurales, se destaca como el factor más problemático para la captación.

El informe realizado por FlexFunds, es un estudio de las principales tendencias en gestión de activos, que contó con la participación de más de 80 compañías de 15 países en LATAM, Estados Unidos, y Europa. Este reporte revela que el 68,1% de los participantes considera que la incertidumbre es el mayor desafío, seguido por la falta de liquidez (15,4%) y la inseguridad en el sistema financiero (12,1%). Estos factores acumulan el 95,6% de las respuestas.

La volatilidad de los mercados mina la confianza de los inversores y aumenta la aversión al riesgo, retardando las decisiones de inversión. La superación de estos desafíos requiere tácticas que aborden la incertidumbre y mejoren la comprensión de los clientes sobre las estrategias de inversión.

Dificultades en la administración de carteras de clientes

De acuerdo con el I Informe del Sector, la gestión de carteras de inversión enfrenta una serie de desafíos complejos, destacando los 10 primeros:

- Tolerancia al riesgo del cliente: cada cliente tiene una tolerancia al riesgo diferente, lo que requiere un equilibrio cuidadoso en la construcción de la cartera.

- Volatilidad del mercado: los mercados financieros son intrínsecamente volátiles, requiriendo ajustes frecuentes para mantener el equilibrio de la cartera.

- Cambios en las condiciones económicas: las condiciones económicas y del mercado impactan en la rentabilidad de los activos, exigiendo adaptabilidad en la estrategia de inversión.

- Diversificación adecuada: lograr una diversificación óptima puede ser un desafío, que requiere análisis en profundidad y conocimientos especializados.

- Selección de activos y gestión activa: identificar activos y estrategias sólidas y gestionar la cartera de manera activa implica supervisión constante y toma de decisiones informada.

- Costos y comisiones: Equilibrar costos con la calidad de los servicios y resultados es esencial para mantener el rendimiento neto del cliente.

- Comunicación efectiva: la comunicación clara y efectiva es crucial para entender las necesidades cambiantes del cliente y asegurar la confianza a lo largo del tiempo.

- Cumplimiento y regulación: mantenerse actualizado con regulaciones y estándares éticos es esencial para los administradores de activos.

- Gestión emocional del cliente: manejar las emociones del cliente durante periodos de volatilidad es crucial para evitar decisiones impulsivas.

- Rendimiento relativo y expectativas: gestionar las expectativas del cliente y explicar los resultados relativos es vital para mantener la confianza.

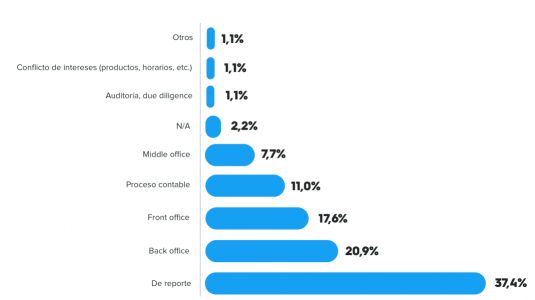

Cuando se les pregunta a los profesionales del sector de más de 15 países cuáles son las principales dificultades que tienen en la administración de la cartera de clientes, los encuestados identificaron el reporte (37,4%), back office (20,9%), front-office (17,6%), el proceso contable (11%), y middle-office (7,7%) como las principales dificultades en la gestión de la cartera.

Sumérjase en el análisis detallado de las dificultades en la administración de carteras. Desde la tolerancia al riesgo hasta la gestión emocional del cliente, el Primer Informe del Sector de la Securitización de Activos de FlexFunds revela las complejidades que los gestores de portafolio enfrentan diariamente. Descubra cómo líderes del sector abordan la volatilidad del mercado, la diversificación adecuada y los desafíos regulatorios.

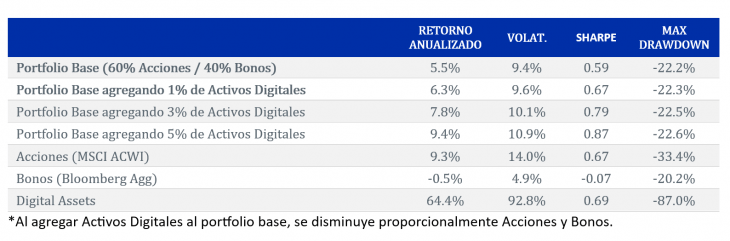

Descargue el informe completo para desvelar estrategias innovadoras, soluciones prácticas y perspectivas exclusivas sobre la gestión de carteras en el competitivo mundo financiero para este 2024. ¿Seguirá siendo relevante el modelo 60/40?, ¿Qué vehículos de inversión colectiva serán más utilizados?, ¿Cuál es la evolución esperada para los ETFs?,¿Qué factores valorar a la hora de construir una cartera?, entre otros.