La inflación aún resiste lejos de los objetivos de la Fed

| Por Romina López | 0 Comentarios

Aunque el dato del último IPC de Estados Unidos fue un calco de las proyecciones de los analistas, los inversores temían una sorpresa desagradable y de ahí la reacción desmesuradamente positiva en el precio de las acciones en el inicio de la sesión.

Con un incremento de un 0,4% tanto para el índice subyacente como para el general sobre el mes anterior y con el IPC general situándose algo por debajo del consenso en un 4,9% año sobre año, con el subyacente en línea (5%), las partidas que subieron fueron de nuevo vivienda, vehículos (coches y camiones usados con un +4%, así como seguros de vehículos de motor), ocio y cuidado personal.

Que las series de precios continúen su descenso es lo esperable después de las agresivas campañas de subidas en Estados Unidos y en Europa. Lo que debe preocupar ahora es el efecto de este tensionamiento sobre el crecimiento y cuánto tiempo puede llevar devolver los índices de inflación a los objetivos de los bancos centrales. En este sentido, es posible que, después de la euforia inicial, los inversores recordasen las palabras de Jay Powell de hace tan solo unos días: “El Comité opina que la inflación va a bajar, pero no lo hará rápido, y llevará algún tiempo. Y en ese contexto, si el pronóstico es correcto en líneas generales, no sería apropiado recortar los tipos, y no los recortaremos. Si la inflación se redujera muy rápidamente (…) lo tendríamos en cuenta. Pero esa no es nuestra proyección”. Michelle Bowman, gobernadora de la Reserva Federal de Kansas, se expresaba en los mismos términos el viernes pasado en una conferencia en Alemania.

Los alquileres y la renta equivalente al propietario (OER) seguirán cayendo, pero lo harán más lentamente después del repunte desde enero en el coste del arrendamiento, como muestran el índice Zillow o el de Apartment List. Con un dato de precios de producción (PPI) subyacente de 3,2% y el subíndice de servicios repuntando, el índice subyacente del PCE de abril (que se anunciará el 26/5) podría subir en línea con el IPC obligando a la Fed a revisar su resumen de proyecciones económicas. Powell y su equipo apuntan a un PCE subyacente a cierre de año de 3,6%, que solo sería alcanzable si la serie desacelera a tasas intermensuales de 0,28% (dato de marzo) o inferiores. Además de presentar crecimientos algo superiores (>=0,3%; la media de los últimos tres meses es de 0,4%), esto no sería factible y tendría repercusiones también sobre el “mapa de puntos” y sobre las expectativas de recortes de 1,2% en 12 meses en fed funds, que aún incorpora la curva OIS.

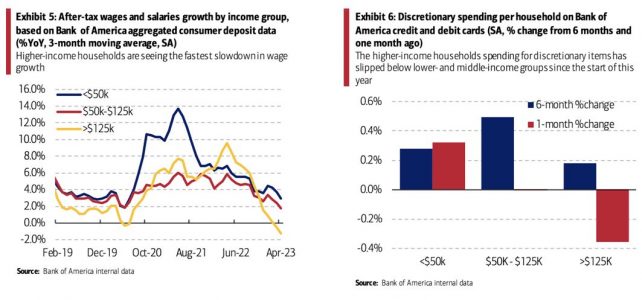

El último informe de Bank of America respecto a las pautas de consumo y apalancamiento de sus clientes continúa mostrando una incipiente tendencia hacia la moderación (el gasto total con tarjeta por hogar cayó un 1,2% interanual, el primer descenso interanual desde febrero de 2021). No obstante, este interesante White Paper de la Fed de San Francisco concluye que las familias disfrutan aún de 546.000 millones de dólares de ahorro extra procedente de las ayudas de la pandemia (~2% del PIB). Esto podría -en un entorno de mejoras de poder adquisitivo- mantener los niveles de consumo estables durante más tiempo, incluso engordando paulatinamente el colchón de ahorro (que es algo que ya comentamos la semana pasada).

De acuerdo con el documento, el grueso de este importe está concentrado en las rentas más altas que, a pesar de tener menos propensión al consumo que los menos pudientes, gastan 4 de cada 10 dólares que ingresan. Siendo, además, el grupo donde se está sintiendo con más fuerza el inicio de la ola de ajustes en plantilla (la gráfica de abajo muestra que los que más ganan son también los que están sintiendo de forma más notoria la desaceleración en incrementos salariales), el colchón de ahorro extra puede compensar al menos durante unos meses la pérdida temporal de ingresos, según el informe de BofA.

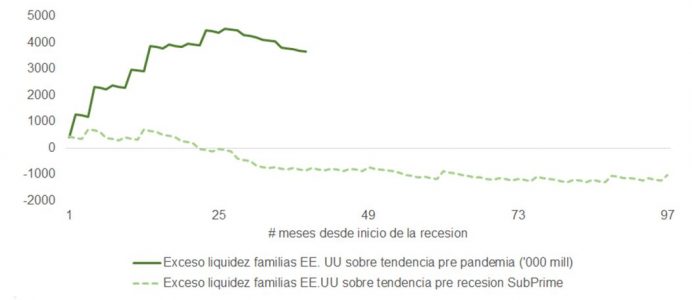

Las conclusiones de la Fed de San Francisco coinciden con los datos de su informe de flujo de fondos. Comparando en este caso el exceso de liquidez de las familias desde el inicio de la recesión de 2020 versus la que resultó de la crisis subprime, podemos observar cómo en el primer caso el excedente sobre la tendencia previa al COVID solo ha comenzado a disminuir de forma pausada, mientras que en 2008 el “superávit” de 700.000 millones de dólares se evaporó en escasamente un año y medio.

Sea como fuere, el efecto diferido de las subidas va reduciendo la demanda de crédito, como demuestra la actualización del Senior Loans Officer (SLO) que conocimos esta semana y que ya estaba en manos de Powell y su equipo en su reunión del pasado día 4. Adicionalmente, la historia nos ha enseñado que instrumentar un “aterrizaje suave” es estadísticamente muy poco probable.

Por todo ello los dos escenarios más probables son:

- Que la debilidad del mercado laboral aumente, lo que acabaría provocando un repunte en desempleo y el inicio de una recesión (un «aterrizaje brusco». En base a lo sucedido en el pasado solo sería necesario que la tasa de paro alcance el 4%. La Fed bajaría los tipos, pero llegaría demasiado tarde.

- Que la actividad económica resista de la mano de la resiliencia del consumidor, el mercado laboral se mantenga tensionado y el crecimiento salarial siga demasiado alto o se acelere aún más. Resultando en tipos terminales más arriba de los descontados por los inversores o más altos durante más tiempo de los que descuenta la curva de futuros.