Casi 9 de cada 10 gestoras españolas llevaron a cabo al menos una iniciativa de educación financiera el año pasado

| Por Lorena Delgado | 0 Comentarios

La educación financiera está en auge y eso muestran los datos de Inverco, la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones, que ha recopilado por quinto año consecutivo un resumen sobre las iniciativas y actuaciones que han realizado numerosas gestoras de IICs y gestoras de fondos de pensiones en materia de educación financiera -que representan el 56% del patrimonio gestionado en España-, así como las actuaciones solidarias llevadas a cabo en 2022.

Entre las principales conclusiones del informe, casi 9 de cada 10 gestoras han llevado a cabo al menos una iniciativa de educación financiera el año pasado, y en conjunto, el total de gestoras encuestadas realizaron un total de 128 iniciativas en educación financiera. Según los datos más detallados del informe, el 85% de las gestoras encuestadas llevaron a cabo al menos una iniciativa de educación financiera el año pasado, siempre bajo la temática de ahorro en general y productos financieros en gestión colectiva.

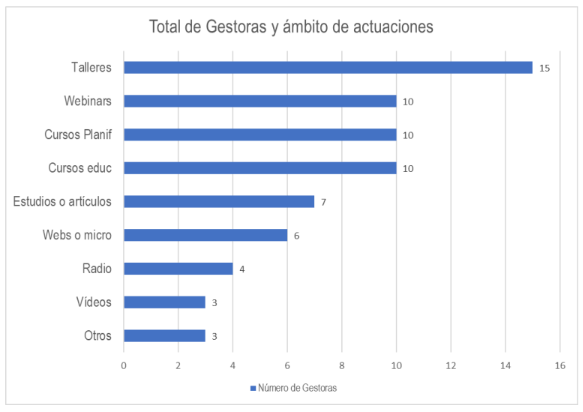

En concreto, el 65% de las gestoras encuestadas han escogido los talleres en centros educativos como medio más utilizado para canalizar sus actuaciones en materia de educación financiera, seguidos por los webinars, los cursos de planificación financiera y los cursos educativos online (43% en los tres casos).

En total, 15 gestoras han optado por los talleres. A esta iniciativa le siguen las webinars, con un total de 10, con el 43% de las gestoras. El mismo número de entidades (43%) ha elegido cursos de planificación financiera o cursos educativos online para canalizar sus iniciativas. Un total de siete firmas (30%) han apostado por la elaboración de estudios y/o artículos como medio de divulgación de educación financiera, y un 26% (6 ) ha preferido hacerlo con el lanzamiento de webs o microsites.

A través de radio o vídeos el volumen se reduce a cinco (22%) y tres (13%) gestoras, respectivamente. El 13% de las entidades (tres) utilizan otros canales no descritos en los apartados previos para promover sus iniciativas en materia de educación financiera.

Además, el 100% de las gestoras valoran que el resultado alcanzado por la iniciativa ha sido muy útil (78%) o útil (22%). También, el 100% repetirán la experiencia en 2023.

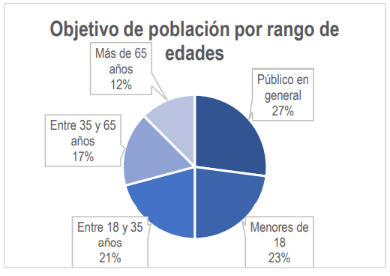

El 27% de las iniciativas sobre educación financiera han sido dirigidas a todo el público en general. Un 23% se han centrado en menores de 18 años, un 21% a población entre 18 y 35 años, un 17% en el rango de edades entre 35 y 65 años y, por último, un 12% a población mayor de 65 años.

La temática a la que más se han referido las gestoras en materia de educación financiera han sido planes de pensiones (34%), seguidos de ahorro en general y fondos de inversión (33% en ambos casos). En lo referido a difusión del concepto, un 73% de las gestoras encuestadas ha incluido la inversión sostenible como materia de educación financiera, frente a un 27% que niega haberlo difundido.

Un presupuesto en auge

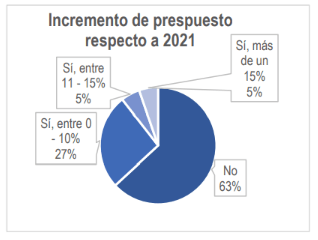

El informe de Inverco también muestra un incremento de presupuesto: si se compara el incremento de presupuesto para la educación financiera respecto a 2021, un 63% de las gestoras encuestadas lo han incrementado. Desglosando por tramos, un 27% lo han incrementado entre un 0-10%, un 5% lo han incrementado entre 11-15%, y un 5% más de un 15%. Además, el número de gestoras que no han incrementado su presupuesto ascienden a 12 (un 63%). Cabe señalar que a esta pregunta sólo han contestado aquellas entidades que realizaron iniciativas en educación financiera en el año 2021.

Actuaciones solidarias en 2022

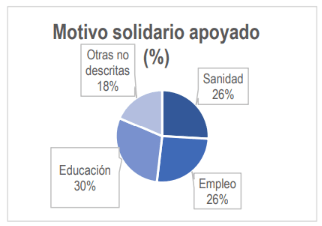

Entre las canalizadas a través de fondos de inversión o fondos de pensiones, el estudio revela que un 33% de gestoras dispone en la actualidad de fondos solidarios y, de las que actualmente no disponen de este tipo de fondos, un 7% tiene la intención de incluirlos próximamente.

El motivo más común para la tenencia de estos fondos ha sido la educación, que supone un 30%, seguida por sanidad y empleo (26% en ambos casos).

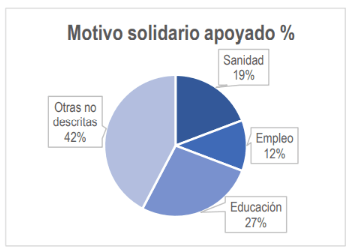

Entre las canalizadas directamente por las gestoras, casi el 60% de las gestoras encuestadas ha realizado actuaciones solidarias durante el 2022. De las que no han realizado estas actuaciones, un 9% de tiene intención de realizarlas en un futuro.

Los motivos solidarios más destacados han sido «otras no descritas», con un porcentaje del 42%, seguidas por educación (27%) y sanidad (19%).

Puede descargarse el informe completo en este link.