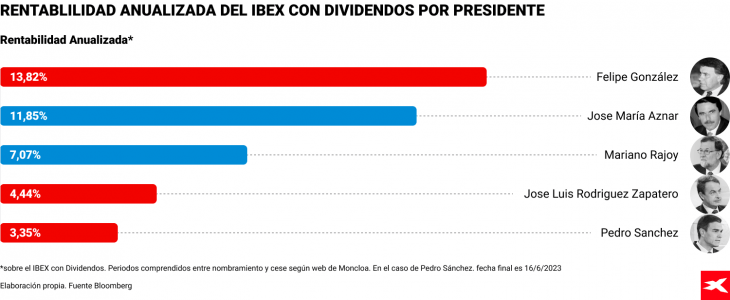

Felipe González ha sido el presidente más rentable para el Ibex 35 y el PP, el partido con el que ha subido más en sus 31 años de historia

| Por Paula Asuar | 0 Comentarios

Patrones estadísticos históricos y análisis de las propuestas electorales de los cuatro grandes partidos nacionales que concurren a las elecciones generales del 23 de julio y cómo éstas pueden afectar a una serie de sectores empresariales cotizados en Bolsa. Este es el contenido clave que el bróker XTB ha recopilado y analizado en su informe sobre el Impacto en Bolsa de las elecciones generales de 2023.

Desde los inicios del Ibex en 1992 nos encontramos que, cada uno de los cinco presidentes que ha gestionado el país ha tenido que vivir situaciones muy diversas y en muchos casos complicadas, aunque el periodo democrático se enmarca en general en un contexto de crecimiento económico, modernización de los mercados y del sistema financiero, además del desarrollo de la cultura financiera en la población española.

En la primera etapa del índice, la más propicia, nos encontramos un fuerte periodo expansivo de casi ocho años que sucede bajo los mandatos de Felipe González y José María Aznar. La primera gran crisis tiene lugar en el año 2000 con el estallido de la burbuja “.com”, en la que las empresas tecnológicas vieron drásticamente mermadas sus cotizaciones.

Tras ello, se inicia de nuevo un periodo de fuerte expansión que duraría prácticamente cinco años bajo los mandatos de José María Aznar y José Luis Rodríguez Zapatero. Esta época de bonanza finalizó con la quiebra del banco estadounidense Lehman Brothers y el estallido de otra burbuja, en este caso relacionada con el sector del ladrillo. Con Mariano Rajoy destaca la segunda mayor caída de la historia del selectivo provocada por el Brexit en junio de 2016, descenso que superó el 12% en una sola sesión. El último periodo del índice, con Pedro Sánchez en el poder, ha destacado por el fuerte impacto que la pandemia del coronavirus ha tenido en los mercados.

En este contexto histórico, según los datos, si atendemos a la clasificación por partidos, la rentabilidad media ponderada generada por el Partido Popular se sitúa en el 9,71%, mientras que la del PSOE alcanza el 6,49%.

El análisis del índice Ibex35 TR (Total Return) refleja de una forma más fiel el rendimiento que un inversor hubiese obtenido invirtiendo en todas las empresas del selectivo durante un año, al incluir también el pago de dividendos, algo que el Ibex 35 tradicional no incluye.

Otra de las grandes preguntas que se hacen los economistas, los analistas políticos y los inversores que operan en bolsa es: ¿qué pasará en los mercados españoles el día después de las elecciones generales? Desde luego no lo sabremos hasta que concluya el próximo día 24 de julio, pero, si algo nos ha enseñado la historia bursátil en España es que el resultado suele ser negativo.

Según el Informe de XTB, desde la creación del selectivo nacional en el año 1992, de las diez sesiones posteriores a la fecha electoral, en nueve de ellas el mercado acabó con una caída media del 2%. Además, en aquellas situaciones en la que las elecciones conllevaron un cambio de partido en el poder, la caída se acentúa hasta el 3%.

¿Cómo afectaran las medidas anunciadas por los cuatro principales partidos a la economía española?

A partir de los distintos documentos publicados de cada partido en los últimos meses, así como declaraciones en los medios, los analistas de XTB que han participado en este informe —Pablo Gil, Joaquín Robles, Darío García, Javier Urones, Manuel Pinto y Rodrigo García— analizan el impacto de medidas anunciadas en sectores como el turismo (componente clave del PIB con un 12%), el energético (la energía nuclear y la transición hacia un modelo verde), el Pacto Nacional del Agua o el inmobiliario, con propuestas como liberalizar el suelo para fomentar la construcción de vivienda pública.

Este proceso electoral llega con unos niveles de inflación que han provocado un endurecimiento monetario sin precedentes en el Viejo Continente y que está empezando a afectar al crecimiento económico.