Diversificación, descorrelación y oportunidades de inversión: motivos para añadir bonos chinos a su cartera

| Por Cecilia Prieto | 0 Comentarios

El sorprendente levantamiento de la política Covid cero en China desencadenó a principios de año un entusiasmo generalizado en los mercados que se ha ido desinflando… ¿Generalizado? «Realmente en China nadie era optimista sobre la reapertura. Ahora está sucediendo lo contrario: los inversores locales están recuperando la confianza, mientras que la presencia de inversores extranjeros probablemente se encuentra en mínimos históricos», describe Monica Wang, una de las gestoras de fondos del equipo de Eurizon SLJ Capital LTD. a cargo del Fondo Eurizon Fund – Bond Aggregate RMB.

Wang pide paciencia para ver cómo se restablece la normalidad en el país tras tres años de cierre estricto. Para que esto suceda, es crucial que la nueva composición del gobierno gane fuerza, dado que el Partido Comunista Chino ha renovado varios cargos importantes en toda su estructura. «La razón del retraso en la recuperación tiene más que ver con la preparación del nuevo gobierno que con sus capacidades. Creo que las autoridades están más centradas en el largo plazo, dada la renovación de Xi Jinping para un tercer mandato. Con este enfoque a largo plazo, se están centrando en cambios estructurales y en un crecimiento de alta calidad, el gobierno está tratando de equilibrar las políticas a corto y largo plazo«, explica Wang.

Espera que la situación empiece a evolucionar hacia una mayor normalidad a partir de octubre, con la celebración del Día Nacional de la República Popular China y la Fiesta del Medio Otoño, un festival tradicional. «Veremos cómo las familias se reúnen y el gobierno está tratando de fomentar el gasto y proporcionar otros estímulos», afirma.

Una dinámica diferente

Wang señala que China se encuentra ahora en una situación diferente a la del resto de las principales economías del mundo: la alta inflación no es un problema y el Banco Popular de China está aplicando medidas más laxas para estimular la economía. «Esto es muy interesante, porque proporciona beneficios de diversificación en comparación con el resto del mundo.

De hecho, la gestora del fondo anticipa que China probablemente empezará a exportar su baja inflación al resto del mundo, algo que explica por el exceso de inventario acumulado por las empresas chinas durante la pandemia: «Con la reapertura, las empresas chinas están ansiosas por salir y vender sus productos y pueden ser muy competitivas, no sólo en precio sino también en términos fiscales». A esto añade que las exportaciones han experimentado un giro estructural en los últimos años hacia bienes y servicios de mayor calidad, que destacan por el uso de tecnología de punta, como los vehículos eléctricos o el área de energías verdes.

Wang cree que el reshoring no afectará tanto a la economía del país, siendo un fenómeno en desarrollo desde 2018: «Las empresas chinas han reinvertido en otras áreas para digerirlo». Admite que algunos se han visto afectados por las crecientes tensiones entre China y Estados Unidos, pero también tiene buenas noticias en este ámbito, dada la mejora de las relaciones internacionales entre los dos países en los últimos meses. «La política exterior es uno de los frentes en los que Xi Jinping se ha centrado desde el inicio de su tercer mandato«, comenta la experta, que destaca como «prometedores» los esfuerzos entre EE.UU. y China para coordinarse en el desarrollo de la inteligencia artificial.

Por supuesto, la situación del mercado inmobiliario sigue siendo motivo de preocupación, junto con el endeudamiento de los gobiernos locales. Wang señala que el mercado está teniendo dificultades para ganar terreno en parte debido a la actitud de ‘esperar y ver’ por el lado de la demanda, es decir, las personas esperan que los precios bajen aún más para poder comprar una casa a un precio más asequible. Por el lado de la oferta, señala que muchos promotores están retrasando proyectos por falta de rentabilidad. Por ello, Wang explica que son ahora las autoridades chinas las que intentan imponer un suelo al mercado con una batería de medidas para apoyar a los promotores y fomentar el consumo con la reapertura de la economía, aunque de momento no se han visto reflejadas intensamente en los mercados.

Es hora de la renta fija china

El Eurizon Fund-Bond Aggregate RMB es la estrategia de Eurizon para invertir en renta fija china y es uno de los mayores fondos de su categoría gestionados por un gestor de activos no chino. Wang es optimista sobre su clase de activos; Además de su visión macro positiva de la economía china, señala que el desempeño del Renminbi también es favorable, al ser una divisa que cotiza con menor volatilidad que otros índices de referencia globales.

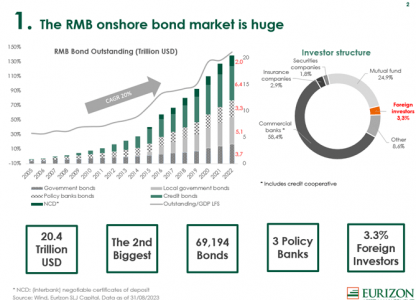

Wang destaca las oportunidades de diversificación que ofrece la renta fija; tanto porque ofrecen una descorrelación con respecto a otros países como porque el mercado en sí es enorme: solo los bonos onshore equivalen a 20,4 billones de dólares. También es un mercado muy estable, gracias a la amplia base de inversores locales.

A largo plazo, el gestor del fondo predice que los rendimientos de los bonos deberían caer por el efecto de las reformas que está implementando el gobierno chino, lo que ofrece un potencial de crecimiento para los inversores. El fondo también puede beneficiarse de la dispersión de las valoraciones, en particular de las diferencias entre el mercado de deuda nacional y el extranjero. «En la renta fija nacional, las tasas de impago están cayendo y el diferencial de crédito es bastante ajustado». La opinión del equipo de Eurizon SLJ Capital es que estas valoraciones no justifican los riesgos crediticios potenciales, por lo que han reducido la exposición a esta parte de la deuda en el último trimestre.

La experta explica que el posicionamiento actual del fondo se basa en dos claves: la duración -cerca de 6 años- y una posición crediticia larga respecto al índice de referencia, el Bloomberg Barclays China Aggregate Total Return Index. La exposición a la deuda de los gobiernos locales se mantiene en cero, y esto desde el lanzamiento del Fondo en febrero de 2018, debido a problemas de liquidez y considerando que sus valoraciones no compensan los riesgos asumidos. La asignación a los tres bancos institucionales chinos (Policy Banks) también se ha reducido debido al estrechamiento de los diferenciales, aunque en este caso la gestora aclara que normalmente están sobreponderados en esta clase de activos (a finales de septiembre representaba el 48% de la cartera frente al 33% del índice) por su alta liquidez y porque presentan una exención fiscal para los inversores internacionales. En cambio, recientemente aumentaron la asignación a deuda soberana al 22% de la cartera. *

Finalmente, el equipo ha comenzado a agregar algo de crédito IG extraterritorial (offshore) en USD a la cartera porque, explica Wang, el rendimiento es muy atractivo en comparación con el crédito nacional y hay escasez de oferta de emisores de crédito chinos extraterritoriales en USD debido a las diferencias en los costes de financiación. Cada uno de los segmentos que componen el crédito chino (deuda de empresas estatales, bienes raíces, telecomunicaciones, deuda de gobiernos locales…) tiene su propio ciclo, por lo que un sector puede no estar funcionando y el resto puede estar funcionando bien en paralelo. «Cuando las reformas en un sector terminan y el estrés termina, ese es el nivel en el que se vuelve atractivo», explica la experta, quien añade que ve muchas oportunidades en la tecnología y las telecomunicaciones.